投資論點

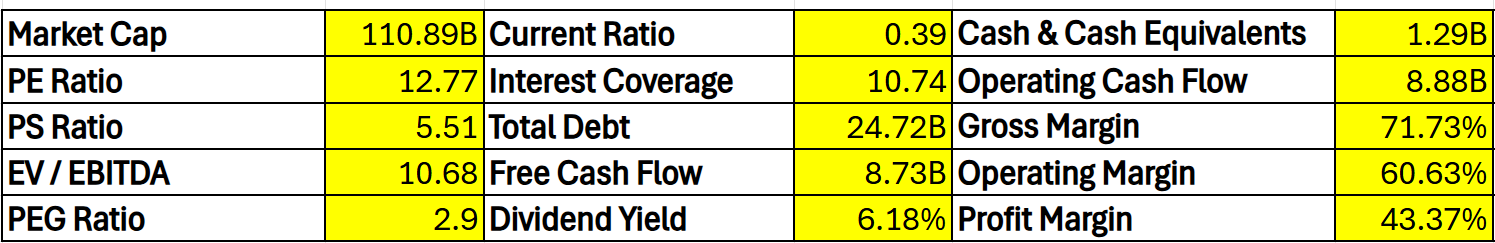

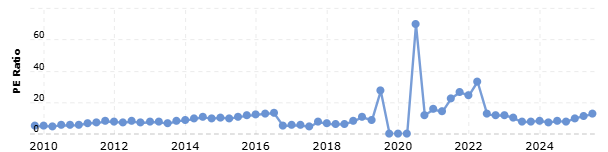

TradingKey - Altria作為美國菸草巨頭,通過Philip Morris USA等子公司主導捲菸市場,但面臨銷量持續下滑和非法電子煙競爭的嚴峻挑戰,其收入結構高度依賴可燃菸草,雖通過定價權維持利潤率,但無煙轉型受專利訴訟和監管壓力拖累,歷史投資失誤進一步放大與 Philip Morris International 的股價差距;儘管未來三年EPS預期低個位數增長,股息收益率6.18%吸引收入型投資者,但高派息率78%和轉型執行風險可能威脅可持續性,估值區間為59-71美元,但長期增長依賴無煙產品突破,否則可能面臨估值壓縮和股息調整壓力。

.jpg)

Source: TradingView

Source: Altria Group, TradingKey

公司概況

Altria Group Inc. 是一家控股公司,負責管理和協調旗下子公司為美國21歲及以上菸草消費者生產和銷售各類菸草產品的運營。Altria 本身不直接從事生產或銷售,而是通過其子公司開展業務,包括 Philip Morris USA、U.S. Smokeless Tobacco Company 和 NJOY 等,各子公司專注於不同的菸草產品類別:

- 可吸菸產品:由 Philip Morris USA 生產可燃香菸,由 Middleton 生產大雪茄和菸斗菸草。

- 口服菸草產品:由 U.S. Smokeless Tobacco Company 生產潮溼無煙菸草(MST)和鼻菸產品,以及 Helix Innovations 生產口服尼古丁袋(如 On! 品牌)。

- 電子蒸氣產品:由 NJOY 生產和銷售電子煙產品。

Altria 作為母公司,負責戰略規劃、資源分配和整體管理,確保其產品通過批發商分銷至市場。要強調的是,2008 年前,Philip Morris International (PM) 和 Philip Morris USA 均屬於 Altria(當時稱 Philip Morris Companies Inc.)。為區分美國和國際菸草業務,Altria 於 2008 年將 PMI 分拆為獨立上市公司(股票代碼:PM),專注國際市場,而 Philip Morris USA 作為 Altria 全資子公司,專注美國市場。兩者獨立運營,品牌如萬寶路 (Marlboro) 基於分拆協議分別授權:PM 擁有國際市場使用權,Philip Morris USA 擁有美國市場使用權,二者無股權或直接業務控制關係。

美國菸草行業競爭分析

行業概況

美國作為全球主要菸草生產國,其市場由少數大型企業主導,Altria 為行業龍頭。捲菸佔據市場近70%,雪茄/小雪茄約14%,無煙菸草約7%,口服尼古丁產品5%,電子煙約 4%(數據來源:Tobacco Prevention Cessation)。

捲菸銷量持續下滑已成為長期趨勢。根據 Altria 數據,2025年上半年,美國捲菸出貨量調整後下降約8.5%。北美電子煙市場雖預計從2025年的10.8億美元增長至2030年的更高水平(複合年增長率5.54%,Statista 數據),但非法產品氾濫(佔86%市場份額)嚴重侵蝕合法企業的增長潛力,導致 Altria 的 NJOY 等產品面臨激烈競爭、定價壓力,也使得其在研發和監管合規上的鉅額投入難以獲得預期回報。相比之下,無煙菸草市場穩定增長,預計從2024年的13.35億美元增至2033年的17.73億美元(複合年增長率3.20%),北美地區2025-2035年複合年增長率約4.3%。口服尼古丁產品於2022年超越電子煙,成為第四大類別,反映消費者偏好更隱蔽、便捷且低風險的尼古丁替代品。

.jpg)

Source: ResearchAndMarkets

競爭格局

Altria 面臨激烈競爭,主要對手包括 Philip Morris International (PMI)、British American Tobacco (BAT)、Imperial Brands、Reynolds American Inc.、Japan Tobacco 和 Turning Point Brands。行業整體受捲菸銷量下滑、健康意識增強、監管壓力(如產品禁售)和非法市場影響,但 Altria 通過定價策略和向無煙產品轉型維持競爭力。

Altria 與 PMI 於 2008 年分拆,前者專注美國市場,後者佈局國際。然而,隨着減害產品興起,兩者在新興領域直接交鋒:PM 的 Zyn 和 IQOS(此前授權 Altria)與 Altria 的 NJOY 和 on! 展開競爭。這種轉變打破了地理分隔格局,PM 憑藉國際 RRP(減害產品)經驗和品牌優勢(如 IQOS 全球成功),在美國市場更具威脅。這要求 Altria 不僅應對傳統捲菸衰退,還需在增長領域抗衡資金雄厚的全球對手。

收入結構

可燃菸草產品

可燃菸草產品是Altria的核心收入來源,2025年第二季度佔總收入的88%,其中捲菸出貨量佔該品類的97%, Altria總捲菸零售份額達45.2%。然而,該部門面臨顯著的銷量下滑壓力,自2024年第一季度起,淨收入按年增速持續放緩,主要原因是捲菸出貨量大幅下降,整體出貨量按年下滑接近兩位數。影響因素包括風味一次性電子煙的快速增長(多規避監管)、成年菸草消費者(ATC)可支配收入壓力,以及消費者向替代產品的轉變。儘管如此,調整後經營公司收入(OCI)實現增長,利潤率提升至64.5%,得益於強大的品牌定價權、嚴格的成本控制及消費者對價格的相對低敏感度。然而,依靠提價和效率提升維持盈利的策略存在侷限性,若銷量持續下滑或消費者價格敏感度上升到某個臨界點,利潤率韌性可能難以維繫。

萬寶路作為Altria的旗艦品牌,佔據美國捲菸市場41.0%的零售份額,較2024年下降1%,但在高端細分市場保持59.4%的穩定份額。作為「現金牛」,萬寶路的高忠誠度使其市場份額的任何波動都意義重大,反映出消費者從傳統捲菸向替代產品(包括Altria的減害產品及競爭對手產品)的結構性轉變。這進一步凸顯了Altria「超越吸菸」戰略的緊迫性與必要性。

Source: Company Reports, TradingKey

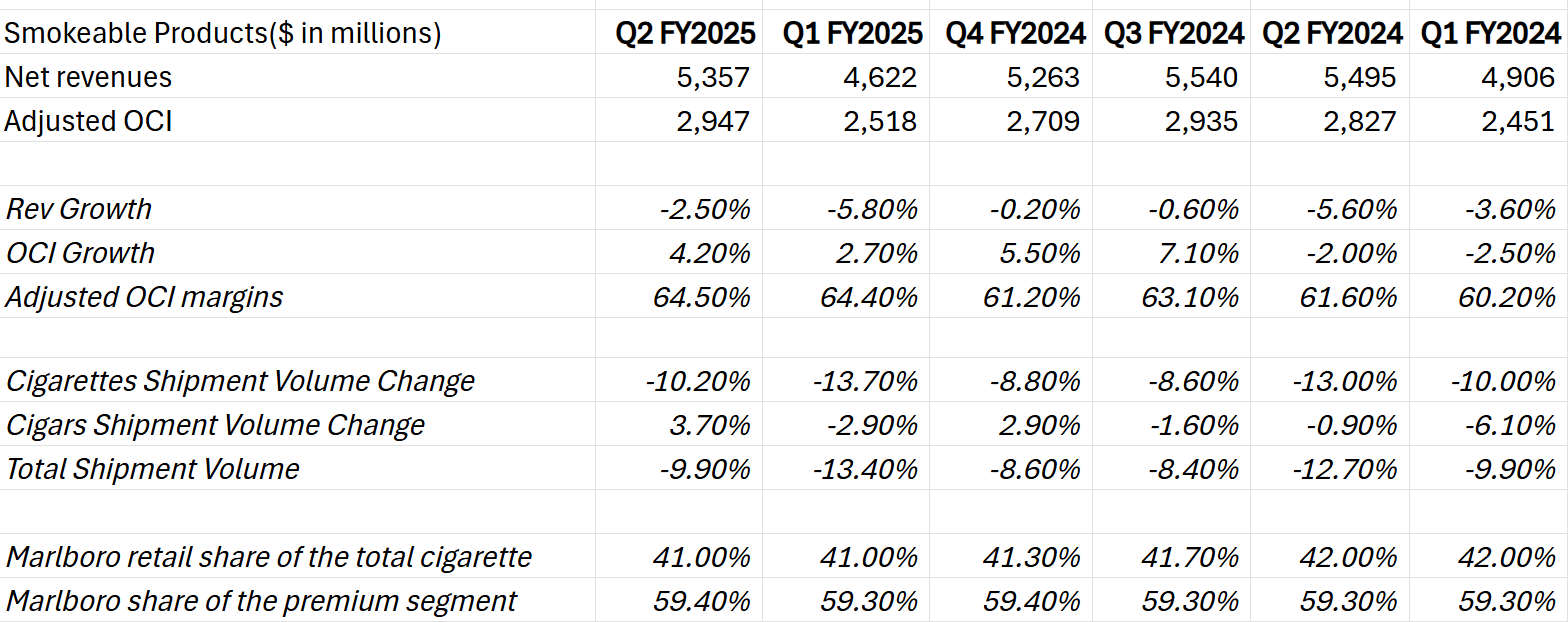

口腔菸草產品

口腔菸草產品是Altria收入結構中的健康增長點,2025年第二季度調整後經營公司收入(OCI)按年增長近11%,利潤率高達69%,超越可燃菸草品類。然而,該品類內部產品表現分化:傳統溼式無煙菸草(MST,如Copenhagen和Skoal)零售份額因出貨量下滑而下降,而無煙草尼古丁袋on!的零售份額和出貨量穩步提升,顯示出產品線內部的「自我蠶食」。on!憑藉清新口感、隱祕使用體驗和較低健康風險,吸引現代年輕用戶;Copenhagen和Skoal則以含菸草、濃重口味和高健康風險,定位傳統用戶。儘管口腔菸草整體收入增長,但增長部分源於消費者從利潤更高的MST轉向on!,可能削弱傳統產品盈利能力。on!在口腔菸草品類中的份額顯著提升,凸顯Altria在減害產品領域的轉型成效。若此模式能複製到電子煙等其他減害產品,將大幅增強投資者對Altria未來增長潛力的信心。

Source: Company Reports, TradingKey

股價差距原因剖析

自2020年疫情時期開始,Altria Group (MO) 和 Philip Morris International (PM) 的股價差距逐漸拉大。這種分化並非偶然,而是由兩家公司在市場地理、減害產品策略與執行、歷史投資影響和監管環境等方面的根本性差異所驅動。

市場地理差異

Altria受美國單一萎縮市場和非法電子煙高滲透率制約,面臨捲菸銷量下降和電子煙市場非法產品氾濫的雙重壓力,傳統和新興業務均受限。相比之下,Philip Morris International 聚焦國際市場,益於全球市場多樣性和監管差異,傳統捲菸下降較慢,減害產品接受度更高。

減害產品策略

PM在無煙業務表現出色,自2008年起投資超過125億美元開發無煙產品,核心品牌IQOS和ZYN在全球84個市場銷售,超過2000萬成人轉向IQOS並戒菸, ZYN進一步豐富其產品組合,降低單一產品依賴,適應多樣市場。反觀Altria,其非捲菸業務(尤其Juul)投資失敗,損失數十億美元。雖收購NJOY,但轉型遲緩,市場份額落後於PMI的無煙業務。

歷史投資與資產減記影響

Altria在Juul的投資嚴重拖累其股價表現。2018年以128億美元收購Juul 35%股權,2019年減記45億美元,至2022年投資價值僅剩5%,累計計提86億美元減值準備。2023年3月,Altria將Juul股權置換為加熱菸草知識產權。此失敗造成數十億美元損失,重創資產負債表、盈利能力及投資者信心。相比之下,PM在減害產品領域投資獲得積極回報,推動業績增長,展現更優的戰略執行和資本配置效率。

監管環境與法律風險

PMI的全球運營使其能應對多樣監管環境,分散單一市場風險,推動減害產品擴張。反觀Altria,業務集中美國,面臨嚴格監管和高訴訟風險,使Altria較PMI更易受法律風險影響,加重其財務負擔,降低其估值和投資吸引力。

增長潛力

減害產品戰略:Altria的「超越吸菸」願景旨在到2030年引領成年吸菸者向無煙未來過渡,2025年目標為加速投資創新以開發電子煙、口服尼古丁袋和加熱菸草等無煙產品,目標到2028年美國無煙產品淨收入從26億美元翻倍至50億美元(創新產品佔20億)。但目前來看目標實現難度大,需加速市場滲透和創新。若未達標,可能影響投資者信心和長期估值。另外,FDA授權進展是戰略成功關鍵, FDA授權為其產品提供競爭壁壘,打擊非法市場,增強消費者信任和市場穩定性。

關鍵投資與創新: Altria在減害產品投資策略上出現顯著調整。2023年3月以27.5億美元收購NJOY,獲得FDA授權的NJOY ACE電子煙,顯示出從Juul失敗中吸取教訓,轉向投資監管認可的成熟產品,降低風險並確保穩定增長。如果專利糾紛解決,NJOY ACE可能重返市場,結合電子煙市場CAGR 8-12%,NJOY可能貢獻Altria無煙收入的15-20%,推動整體EPS增長至5%以上。Altria還投資大麻公司Cronos和清潔能量飲料Proper Wild,探索非尼古丁領域,應對菸草行業衰退和嚴格監管,尋求多元化收入流。這些早期投資的成功將決定Altria的長期可持續增長。

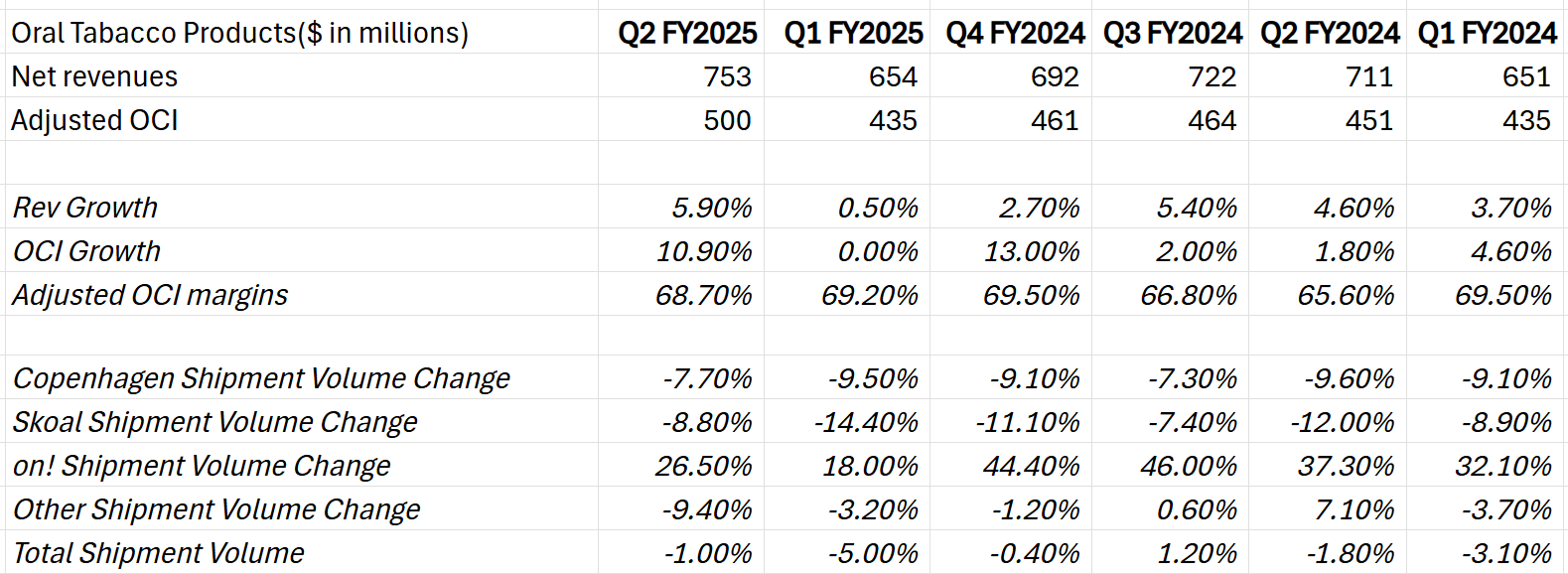

估值分析

市場對Altria未來三年的營收預期基本持平,受傳統菸草產品銷量持續下降的拖累,但通過靈活的定價策略和無煙產品收入的增長,公司有望維持收入穩定。未來三年,每股盈利(EPS)預計實現低個位數增長,主要得益於有效的成本控制、股票回購計劃以及股息再投資的推動。基於當前11至13倍的合理估值區間,我們預計Altria的目標股價將在59美元至71美元之間。

Source: macrotrends

投資建議

Philip Morris International (PM) 在向無煙產品轉型方面表現出色,如 IQOS 和 ZYN,推動40%的收入來自減害產品,具有雙位數增長潛力和高十位數 EPS 擴張,證明其36倍 PE 溢價合理。Altria (MO) 專注於美國市場,依賴可燃菸草(佔收入88%),面臨銷量下降,但提供6.18%的股息收益率。注重收入的投資者適合Altria,以穩定股息為優先,容忍78%的高派息比率和轉型風險。注重增長的投資者適合 PM,以其卓越的 RRP 勢頭和全球多元化。

有關 PM 研究報告,請參閱:《菲利普·莫里斯國際公司(PM):成功轉型,擺脫傳統產品》。

風險

- 股息可持續性:Altria的6.18%高股息率,約78%的高派息率和經營現金流不足(過去六個月29億美元現金流 vs 35億美元股息)顯示股息可持續性承壓。核心菸草業務下滑限制利潤,派息率高壓縮再投資資金。若傳統業務利潤繼續萎縮,新業務未能快速補足,公司可能需舉債或出售資產(如IQOS商業化權利)維持股息,長期不可持續。

- 監管和法律壓力:嚴格的FDA監管和NJOY專利訴訟可能導致產品禁售和減值損失。

- 轉型失敗風險:無煙產品若失敗,可能使EPS增長承壓。

立刻體驗

原文鏈接