真正體現外賣護城河的其實是餐飲外賣,茶飲外賣則是一個相對更容易切入的市場。而餐飲外賣的時效敏感性遠高於茶飲。這就是為什麼,雖然經歷了大戰之後,京東和淘寶外賣單量迅速追上來,但是在正餐外賣市場,美團仍然佔據了大約70%的GTV市場份額。競爭對手想攻破仍需一場漫長的持久戰。

美團二季度業績不佳,股價應聲大跌,關於「外賣護城河是否消失」的討論不絕於耳,更有甚者,會問:

「外賣到底有沒有護城河?」

在說外賣之前,我們可以回憶一件事。

2021年滴滴上市的時候,因激怒監管層,它的APP一度被下架長達兩年之久,但在那段時間內,滴滴的市場份額仍然穩定在了70%水平——從90%掉下來,後面就穩定了,這件事告訴我們一個事實,網約車業務確實是有護城河的。

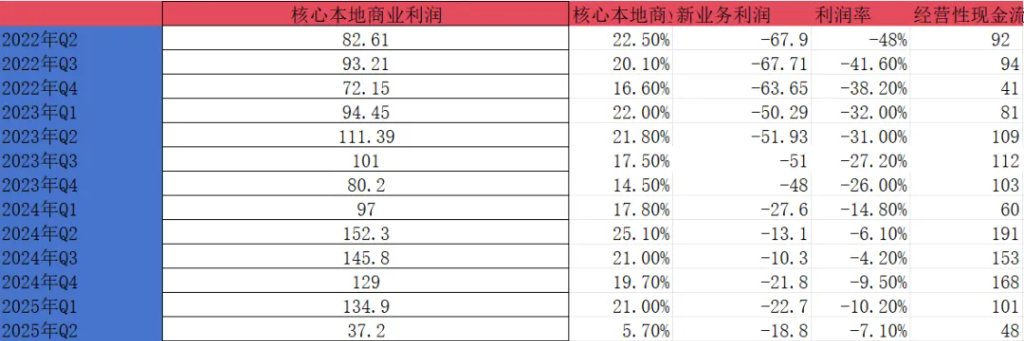

而今天,外賣市場經歷了京東攪局、阿里猛攻,一個季度後,京東投入了大約145億,阿里額外投入了大約150億,美團也額外投入了大約90億,核心本地商業的經營利潤從去年Q2的152.3億掉到了本季度的37.2億。

乍看上去,外賣的護城河似乎不堪一擊,你說它「不存在」也未嘗不可。

但如果深究的話,結論可能是相反的。

衆所周知,外賣分餐飲外賣和茶飲外賣兩種,前者滿足正餐需求(也包括一部分夜宵),後者滿足飲品需求,從供給側來看,兩種業態完全不重合,且成本結構差異巨大,茶飲毛利率更高且製作效率更高,生產彈性更大;從需求側來看,正餐的需求相對穩定,時間相對集中,波峯波谷效應明顯,而茶飲需求彈性大,時間和峯谷效應都較為平滑。

餐飲和茶飲外賣在供給和需求兩端的差異決定了,真正體現外賣護城河的其實是餐飲外賣,茶飲外賣則是一個相對更容易切入的市場。

另一個決定性的因素,是餐飲外賣的時效敏感性遠高於茶飲。

通常而言,餐飲外賣消費者是不願意等的,時間越及時越好;而茶飲外賣消費者則可以為了優惠幾塊錢忍受體驗差異。

這種時效敏感性,疊加正餐時間集中、商家生產彈性有限,使得消費者在選擇正餐外賣時會更加審慎,更注重體驗而非價格。

這就是為什麼,雖然經歷了大戰之後,京東和淘寶外賣單量迅速追上來,但是在正餐外賣市場,美團仍然佔據了大約70%的GTV市場份額。

這個結果由兩重因素促成:一是京東和淘寶的正餐外賣客單價仍然是低於美團的,二是美團在補貼上盯得最緊的仍然是正餐外賣。

也就是說,外賣補貼裏,美團投入最多的是正餐外賣的補貼,這一塊基本上三家是針尖對麥芒,寸步不讓,訂單量上美團仍然要比70%低,但它的客單價更高,所以GTV層面的份額仍然是穩定的。

美團的餐飲外賣補貼,主要分三個層面,一個是美團會員大額神券,重點守住核心用戶;二個是拼好飯,發力價格敏感型用戶;三個是神搶手,抓住高價值但仍注重性價比的用戶羣。

當然,茶飲外賣它也補貼防守,但並不是核心防守陣地。

一方面,這個陣地實在也沒法防守,原因前面已經解釋過了;另一方面,這個防守下來ROI太低了。

不過,話說回來,外賣業務的護城河確實不及網約車,這個其實我過去一直也說過,網約車的穩定性本來就比外賣還高。

但是,我們也需要客觀看待外賣和網約車領域的競爭烈度,像外賣這種全國最頂級的巨頭不計成本地投入的事情,當年在網約車市場也沒有發生,當然,是不是他們本身就意識到網約車護城河太深所以不願意打,那就是一個「雞生蛋還是蛋生雞」的問題了。

外賣的護城河會被攻破嗎?

上一段我們只是解決了「外賣有沒有護城河」的疑問,答案顯然是有的,但沒有網約車深,更不用比社交網絡了,這是我的觀點,如果你同意,我們接下來繼續討論,外賣的護城河有沒有可能被攻克。

這裏我們需要假定一些前提,就是技術未發生根本性變革,或者說沒有出現技術斷代領先於美團的選手。

這種情況下,需要同行永不犯錯,且一直投入下去,直到雙方在供給、履約和消費者心智層面達到絕對平衡,雙方的UE拉平,纔有可能實現。

不得不說,這會是一場漫長的持久戰。

首先說供給側,美團外賣其實一直在進化,除了基礎的商家數量領先——這個是相對容易追上的,它還積累了最多的歷史數據,以及必點榜這類基於數據優勢衍生的評級,此外,它進一步強化了價格敏感型供給,催生了拼好飯這個快速增長的產品,針對品牌商家還推出了衛星店,且發展迅猛,已經擴張到數千家規模,還有浣熊食堂這種中央灶底1解決食品安全問題,進一步向供應鏈上游拓展的業務,總體上供給側優化的步伐是在不斷加快的。

接着說需求側,美團會員做得特別好的一點,是它對老會員、高階會員一直在實打實地補貼,這就會形成一個正向循環,即平台和核心用戶之間建立更持久的信任,會使得整體用戶的頻率不斷提升,核心用戶比例也不斷提升,其實這也是一種飛輪效應,這個從管理層業績會後分享的數據也能得到佐證,我們從黑鑽、黑金會員在二季度不斷增加的權益,也能得到印證。

最後說履約側,其實二季度利潤大減,有很大一部分原因是騎手補貼增加很多,一方面是保障性支出增加,另一方面是因為競爭增加了其實補貼,這一塊的資源,其實主要跟單量規模相關,只要美團能穩定住規模優勢,履約成本它至少可以保持不高於行業,它的算法還是有一些優勢,總體來說單純履約端掉鏈子的概率極低。

其實三端的優勢共同造就了美團的單均UE領先,而單均UE領先又給了美團持續補貼的底氣。

總體來說,我傾向於認為,即便打持久戰,美團也可以立於不敗,最糟糕的情況也就是進入拉鋸戰,但它的虧損會更低。

當然,這種情況一旦發生,股價會非常難看就對了。

那麼,有沒有可能發生這種情況呢?

可能性也是有的。

就是如果外賣業務和電商有很好的協同性,比如新增用戶1個億,這一個億新用戶原本是衝着奶茶來的,然後順便點了正餐,後來又順便開始買衣服、鞋子、化妝品、手機、電腦。

那即便在外賣業務為這個新用戶燒掉了500元成本,也可以輕輕鬆鬆通過電商賺回來。

因為淘系電商的用戶年均消費額差不多10000元,按照平台差不多4%的貨幣化率,15個月就可以回本,放進用戶全生命周期運營來看,這是一筆非常划算的投資。

可是,這種情況發生後,又會衍生出一個新的情況,而且是必然會發生的。

既然外賣導流轉化電商那麼容易回本,拼多多、抖音、京東、快手一定不會袖手旁觀的,畢竟電商都是他們的核心業務,最後又會陷入一場新的紅海競爭。

但我傾向於認為,最終走向這個結局的可能性並不高。

倒不是說,沒有用戶會因為被奶茶吸引然後成為電商的忠實用戶,而是說這種比例不會很高。

如果真的很高,京東會加大力度投入的,拼多多、抖音們也早就按耐不住聞風而動了。

從邏輯上講,消費者在購物時還是會考慮價格、調性、需求、供給、服務等綜合因素。

撇開這些因素不談,就淘寶閃購自身而言,它會起到增加用戶活躍度,促進即時零售與電商融合的作用,同時提升淘寶作為電商、本地生活、外賣、即時零售大消費平台的心智。

畢竟淘寶在大部分電商品類仍然是無可爭議的No1,在商家經營層面也是首屈一指的平台,如果可以將遠場和近場零售有機結合,確實是可以增強競爭力的。

舉例來說,服飾鞋帽化妝品日用品這些傳統的核心品類,淘寶閃購在供應鏈層面還是有優勢的,只需要將供給適當做一些差異化改造,搬上淘寶是可以顯著提升用戶體驗的,3C數碼、家電、生鮮等品類,淘寶本身有天貓超市、盒馬的基礎,如果全面從遠場向近場轉型,也有可能扭轉這些品類它在遠場時代久攻不下的局面,提升淘寶的競爭力。

從這個層面來講,它就不必非要跟美團打個你死我活,只需要實現「讓淘寶成為遠近場結合的綜合消費平台」的心智建設就夠了。

這種情況下,美團當然也會損失一部分市場份額,但整個盤子大了很多,而且淘寶並不會無限制投入,美團的利潤率遲早回到正常,雙方都得到了自己最想要的部分,而放棄了一部分利益。

我仍然認為這種情況是最有可能發生的結局。

講完護城河部分,我們講講美團目前的各業務進展情況。

外賣和閃購在二季度日均單量來到了7500萬附近,預計三季度可以達到8800萬左右,外賣日均單量預計約7450萬單,閃購日均單量預計約1350萬單。

重點說下閃購,這個業務在二季度增長很快,而且高價值品類增長更快,由於增加補貼和提升服務保障,3C、數碼、家電等品類爆發性增長,全年GTV預計超過3800億,2026年有望接近5000億規模。

過去幾個季度閃購業績實現規模化盈利,這個季度因為加大投入重回虧損,三季度預計虧損會加大,主要是加大補貼應對競爭,但這個是增量。

順帶一提,外賣業務美團對於補貼競爭非常謹慎,主要是因為外賣整體上偏存量,作為龍頭參與補貼是很不划算的,因為再怎麼補貼市場份額也不太可能進一步提升,只是沒有辦法才硬着頭皮上,說白了就是比較被動,所以股價走勢不好看也是正常的。

到店酒旅表現還算正常,二季度大約2800億GTV,貨幣化率下降到6%左右,估計營收在168億左右,利潤率估計在29%,經營利潤大約48.7億。

三季度GTV預計3380億左右,貨幣化率預計穩定在6%左右,經營利潤率大約28%。

本季度核心本地商業整體經營利潤37.2億,意味着外賣和閃購一起虧了10億出頭,因為還有機票民宿有些許利潤。

閃購據說虧了大約5個億,外賣虧損規模可能在8-10個億,四月份正常盈利,5月份持平,6月份開始虧損,七月份虧更多,8月略好轉,大致可以推算出來三季度外賣+閃購虧損可能在60-80億,到店酒旅的盈利肯定填不滿外賣閃購虧損的窟窿。

新業務中小象和Keeta表現很好,小象應該已經是前置倉領域第一了,無論是規模還是增速都是如此,而且下半年還可能加速增長,因為小象線上業務仍在開城+舊城加密網點,快樂猴已經正式開業,小象確實是一個非常擊中用戶需求的業務,它的供給、價格、履約、服務綜合都有優勢,對於核心客羣來說,它變成了一個可以閉眼買的選擇,顯著降低了用戶的決策成本。

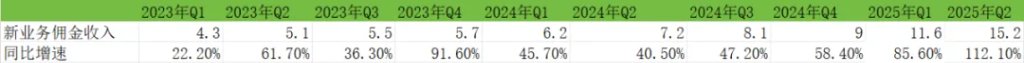

Keeta進展迅猛,從新業務的佣金收入變化可以看出一些端倪。

截止到最新月份,Keeta在香港已經接近60%市場份額,很可能明年就可以實現盈利;在沙特,它的市佔率已經來到行業第二,雖然這兩個市場單量規模都不大,但客單價很高,分別可以達到內地的4-6倍,所以按照GTV計算仍然是值得期待的,如果中東其他國家和南美都可以攻下來,那麼Keeta可以按照GTV來估值了。

如果沒有更高維度力量介入,外賣市場的競爭會持續下去,美團投資者大概率得繼續熬一陣子了。

但三季度旺季基本上過去了,9月份學校開學,其實單量就會自然下滑,補貼的價值會大打折扣,淘寶的補貼攻勢稍微減弱是可以預期的。

其實核心還是一點,美團能守住餐飲外賣的市場份額,問題就不大。