沃倫・巴菲特表示,他對卡夫亨氏(Kraft Heinz)計劃分拆為兩家公司的決定感到 「失望」—— 這一舉措實質上是在逆轉他 2015 年協助推動的合併案,而該合併最終成為了他最重大的投資失誤之一。

周二,巴菲特在與《財經論壇》(Squawk Box)的非公開電話溝通中提到,他同樣失望的是,此次分拆無需經過股東投票表決。

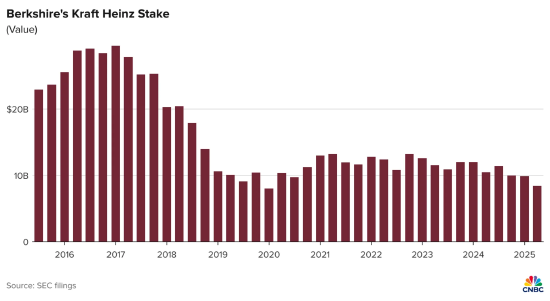

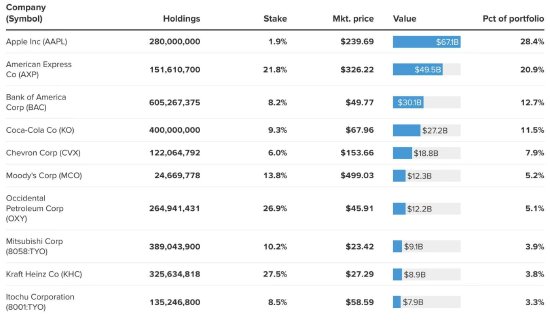

伯克希爾哈撒韋公司目前持有卡夫亨氏 27.5% 的股份,市值約 89 億美元,是這家食品巨頭目前最大的股東。

巴菲特表示,在卡夫亨氏做出最終決定前,伯克希爾哈撒韋的首席執行官繼任者格雷格・阿貝爾(Greg Abel)已向卡夫亨氏管理團隊直接表達了反對意見。

對於伯克希爾而言,公開(甚至私下)批評其所持股份公司的管理層,是極為罕見的情況 —— 該公司幾乎一直以被動投資者的身份參與投資。

華爾街與巴菲特持相同的失望態度。

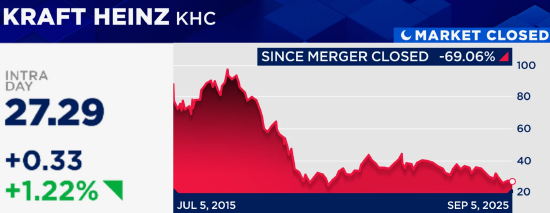

卡夫亨氏於周二清晨宣佈分拆計劃後,其股價當日一度下跌 7.6%;不過後續收復了部分失地,在因節假日縮短的當周,最終僅下跌 2.4%。

巴菲特的不滿是否會促使伯克希爾減持或清倉卡夫亨氏股份?

巴菲特並未排除這一可能性,他表示:「我們將採取任何我們認為符合伯克希爾最佳利益的行動。」

但他補充道:「如果有人接洽我們,希望收購我們持有的股份,除非向卡夫亨氏的其他股東提供相同報價,否則我們不會接受大宗收購要約。」 也就是說,除非有人有意收購整個公司,否則不會考慮單獨出售股份。

貝基・奎克透露,巴菲特對未來一年卡夫亨氏為推進分拆計劃需額外支出 3 億美元管理費用的做法表示不滿,且他認為這筆投入不會帶來多大成效。

巴菲特表示:「當初將兩家公司合併,顯然不是個明智的決定,但我認為現在拆分也無法解決問題。」

2013 年,伯克希爾與巴西 3G 資本管理公司(3G Capital Management)聯手,以 233 億美元收購了亨氏公司。

兩年後,卡夫食品與亨氏合併;2015 年 7 月交易完成時,伯克希爾持有新公司超過 3.25 億股股份,市值約 240 億美元。

儘管合併初期,伯克希爾持有的股份市值表現良好,2016 年曾升至約 300 億美元,但在隨後三年間大幅下滑,自 2020 年起便在 100 億美元左右波動。

巴菲特在 2015 年致股東的信中提到,伯克希爾當時購入這些股份的成本為 98 億美元,因此目前整體虧損約 10 億美元。

為更貼合市場價值,伯克希爾在今年第二季度對該筆投資計提了 38 億美元減值;2019 年,該公司也曾對這筆投資計提 30 億美元減值。

2019 年,巴菲特在直播採訪中,曾對伯克希爾參與卡夫亨氏合併案表達過遺憾,稱自己為一家優質公司 「支付了過高價格」。

自合併完成以來,卡夫亨氏的股價已累計下跌 69%。

此次分拆並非完全出乎意料。

今年 7 月曾報道,卡夫亨氏 「正考慮剝離其大部分食品雜貨業務,包括多個卡夫品牌」。

5 月,卡夫亨氏透露 「正在評估戰略交易以釋放股東價值」 後,兩名伯克希爾高管隨即辭去了卡夫亨氏董事會職務。

據一位分析師稱,當時這些高管的辭職引發了市場猜測,認為伯克希爾可能開始減持股份,「給該股帶來了拋售壓力」。

如今,這種拋售壓力變得更加嚴峻。

由於伯克希爾持有卡夫亨氏超過 10% 的股份,根據規定,其在公開市場的任何減持行為都需在兩個工作日內報備,而這可能引發其他投資者跟風拋售。

並非只有巴菲特對此次分拆提出批評。

《金融時報》撰文指出:「卡夫亨氏的核心問題在於,它未能對消費者口味的變化做出回應。」 該報認為,此次分拆 「並非大膽的戰略轉向,更多是多年來重成本削減、輕創新導致業績不佳的結果」。

有媒體將卡夫亨氏的此次重組比作 「製作香腸的過程…… 一如既往令人不快」。她表示:「儘管卡夫亨氏擁有衆多品牌,但無休止的交易循環似乎只帶來一種糟糕的結果」,還伴隨着 「不切實際的樂觀」 財務操作。

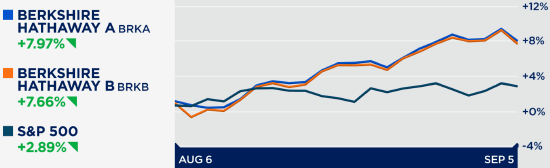

伯克希爾股票動態:

近四周走勢

近四周走勢 近十二周走勢

近十二周走勢伯克希爾主要美國持倉 ——2025 年 9 月 5 日

持倉數據主要來源於伯克希爾哈撒韋 8 月 14 日提交的 13F 文件(截至 2025 年 6 月 30 日),以下除外:

- 伊藤忠商事(Itochu):數據截至 2025 年 3 月 17 日

-

三菱商事(Mitsubishi):數據截至 2025 年 8 月 28 日

東京證券交易所股票價格已按匯率從日元換算為美元。

責任編輯:丁文武