近半年來,每當金價突破歷史高點,我們總能看到「搶購黃金」的新聞。

似乎金價越漲、金店生意越紅火。

然而,在現實生活中,金價暴漲,金店的生意卻沒有那麼好做,尤其是對於三四線城市的加盟店來說,金價的持續攀升,帶來的往往不是狂歡,而是更慘淡的生意和關店的抉擇。

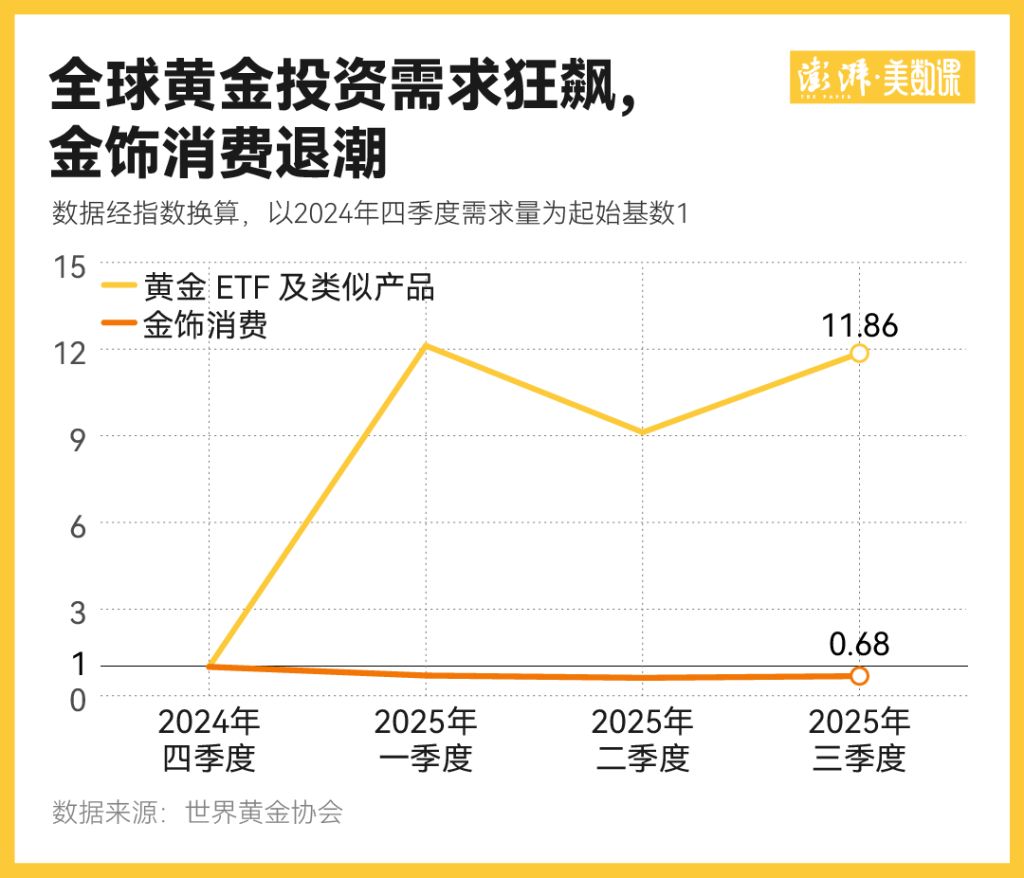

世界黃金協會的數據顯示,作為「金飾消費」的黃金需求自去年四季度以來明顯萎縮,全球需求量從單季度548.7噸下降至371噸。而以投資為目的的「黃金ETF及類似產品」需求則從18.7噸爆發性增長至221.7噸,激增10.86倍。這意味着,市場的熱鬧屬於投資者,而非金店與金飾消費者。值得注意的是,就在投資需求如此火爆之際,11月1日,財政部、稅務總局發布《關於黃金有關稅收政策的公告》,黃金交易稅收新規落地。

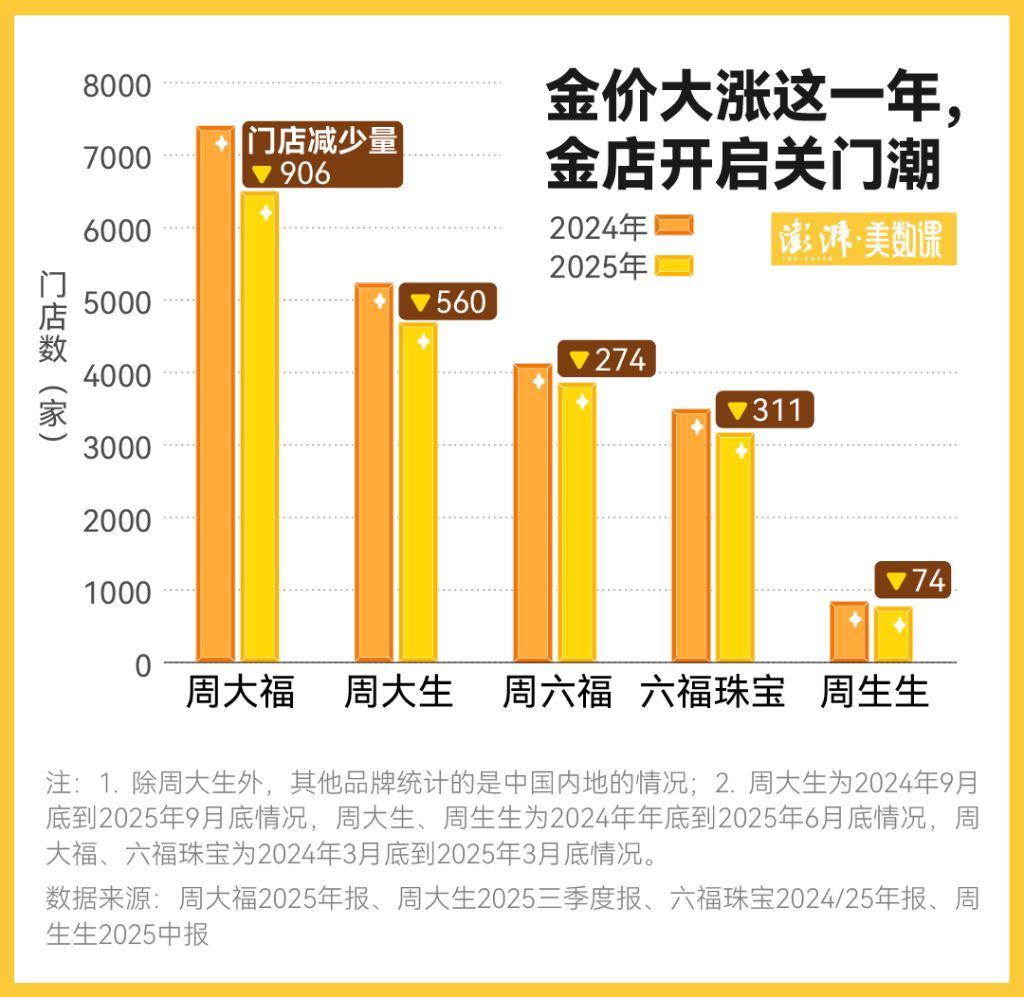

從頭部金店披露的最新財報中,我們也能直觀感受到金價大漲後的金店生意不好做。

關店潮起,周大福一年關店近千家

根據周大福2025年報顯示,其中國內地零售點從2021年的4,452家連年增長至2024年的7,407家,在2025年淨關閉905家門店,縮水至6,501家,日均關店2.5家,結束了此前連續多年的擴張。

在中國內地地區佈局略少的周生生集團,僅2025年上半年,其在中國內地的各類品牌門店就淨減少74家,其中主品牌「周生生」淨關店62家。

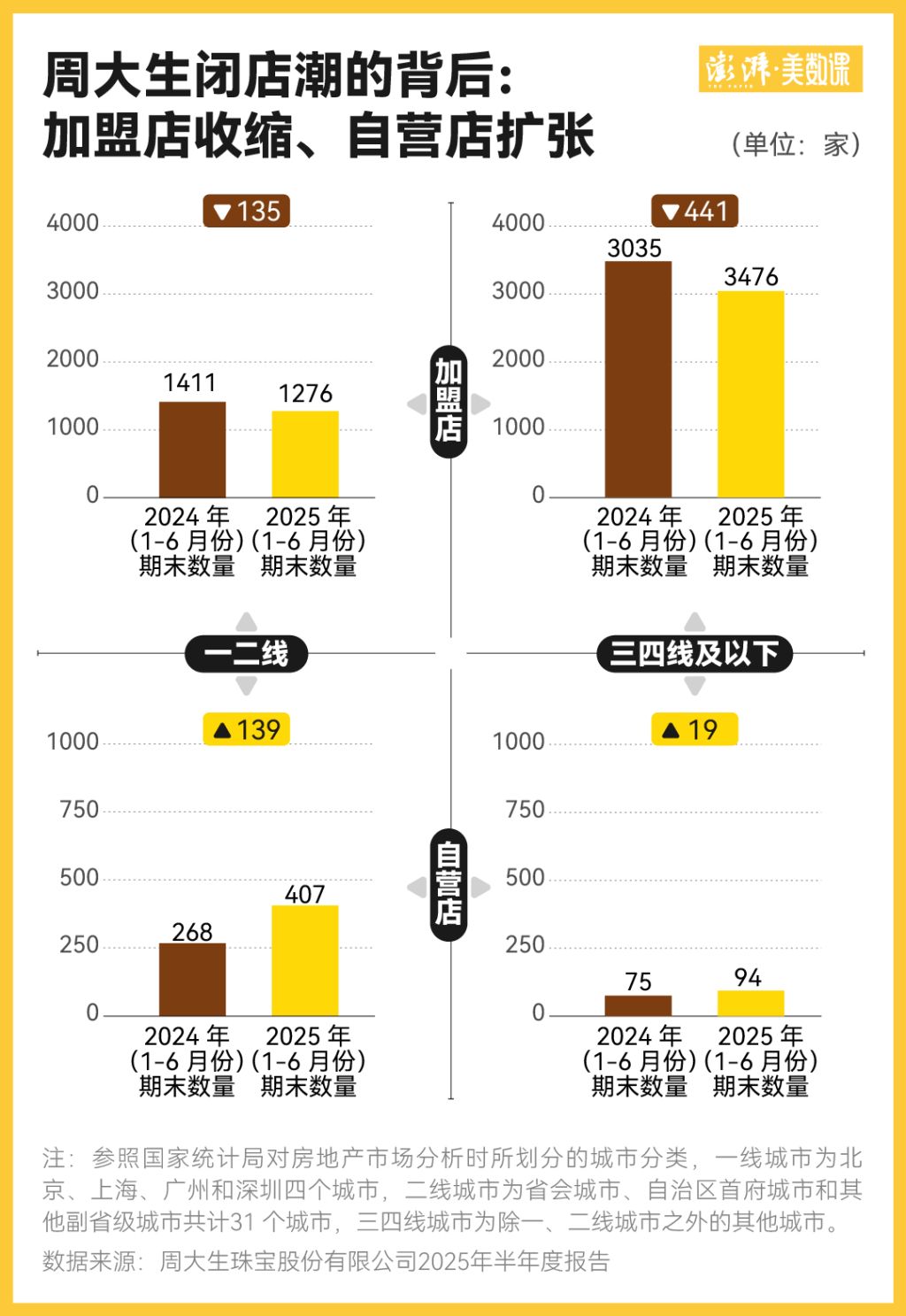

這場關店潮並非均勻分佈,本土品牌周大福的數據顯示,金店撤退主要集中在三四線城市的加盟店。

2025年9月,在周大生減少的560家門店裏,其中加盟店減少611家,自營店不降反升,比2024年9月多了51家。

周六福的2025年中報也呈現出同樣的趨勢。對比2024年底,2025年6月周六福在中國內地的加盟店減少280家,自營店新增6家。

周大生6月公布的半年報展示了更詳細的數據,三四線及以下城市的金店退潮最厲害,按年上一年年中淨減少了441家。

為何金價越高金店越難?

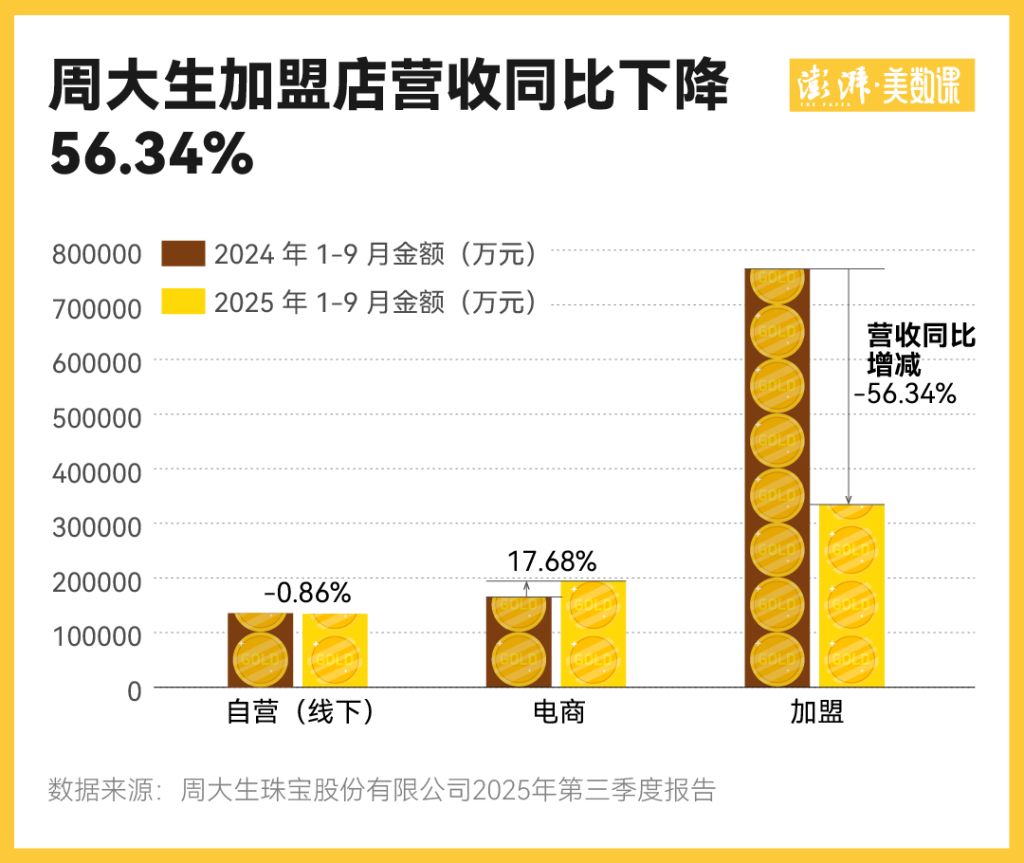

高金價波動壓垮了加盟商。根據周大生年報分析,高金價環境下加盟商採取保守庫存策略,普遍採取觀望態度,這意味着,加盟商不願,也無力在高位囤積大量黃金庫存,因為這不僅佔用鉅額資金,還承擔着金價波動可能帶來的虧損風險。

與此同時,直播電商的崛起,也為黃金銷售開闢了新戰場。價格更透明、款式更豐富、購買更便捷的線上渠道,尤其是品牌官方直播間,分流了大量線下客源,進一步加劇了實體門店的困境。

周大生財報數據顯示,2025年1-9月,加盟業務營業收入較同期下降56.34%,而自營業務得益於公司策略,加大輕量化、高性價比產品供給,「悅己」與「輕珠寶」類型的產品銷售佔比提升,有效對沖了傳統黃金品類因價格高企導致的需求疲軟,線下自營店營收按年僅下降0.86%,在整體下降的行情中,電商營收按年增長17.68%。

若盈利困難,關店便成為唯一選擇

高金價也嚇退了消費者。當我們談論「黃金熱」時,聲音最大的是在交易市場追漲殺跌的投資者和分析師。然而,構成黃金實物需求基石的,卻是「非交易圈」的羣體——金飾消費者。

周大生在其財報中表示,國際金價持續高位運行對金飾品零售消費產生了明顯的抑制效應,使得消費者在金飾消費中普遍趨於理性和謹慎,非剛需類消費行為延遲,金價的急速上漲成為其金飾重量購買力下降的主要因素。

對於投資者而言,黃金的首要功能是 「保值增值」 和 「避險」,「買漲不買跌」是其投資邏輯,投資者看到的是機會成本。他們擔心「現在不買,以後會更貴」。

區別於投資者,金飾消費者購買黃金的決策充滿了生活化和情感化的色彩,黃金的首要功能是 「情感載體」和 「裝飾品」,「高位慎買」、「蹲好價」是其購買邏輯,金價上漲直接推高了購買門檻和成本。對於非必要的飾品消費,消費者對價格非常敏感。當前金飾克價重返1200元,他們會覺得「不划算」、「太貴了」,選擇觀望,等待金價回落,或者轉而購買其他替代品。即便是結婚剛需,新人也可能會選擇更輕、更小的款式,或者在品牌、工藝上做出妥協,以控制總預算。

世界黃金協會也指出,2025 年中國市場金飾需求之所以減少,是因為前所未有的金價上漲幅度超過了居民收入增長,削弱了消費者的購買力,致使其推遲金飾購買計劃。

簡言之,投資者買的是「升值潛力」,價格越高,吸引力越大。消費者買的是「商品」,價格越高,性價比越低,購買慾越低。

金價已站上歷史高點,你會追漲投資,還是被高價勸退?

綜合自澎湃新聞

(文章來源:上觀新聞)