炒股就看金麒麟分析師研報,權威,專業,及時,全面,助您挖掘潛力主題機會!

來源:晨明的深度策略思考

站在11月初,一個比較重要的工作是展望明年的行業配置思路,以便研究前置。行業比較方面,我們基本的框架是「位置→展望→座標→高頻跟蹤」。本篇主要梳理我們對「位置」和「展望」的一些思考。

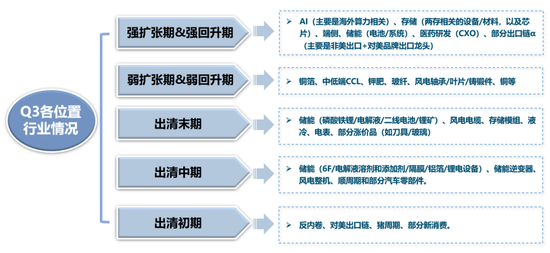

位置:基於三季報,定位各行業處於自身經營中周期的哪個階段。

右側的行業:

(1)強擴張期&強回升期(供需兩旺,景氣最高):AI(主要是海外算力相關)、存儲(兩存相關的設備/材料,以及芯片)、端側、儲能(電池/系統)、醫藥研發(CXO)、部分出口鏈α(主要是非美出口+對美品牌出口龍頭)。

(2)弱擴張期&弱回升期(供需缺口,看漲價):銅箔、中低端CCL、鉀肥、玻纖、風電軸承/葉片/鑄鍛件、銅等。

左側的行業:

(1)出清末期(已出拐點):儲能(磷酸鐵鋰/電解液/二線電池/鋰礦)、風電電纜、存儲模組、液冷、電錶、部分漲價品(如刀具/玻璃)。

(2)出清中期(部分品類進擊球區):儲能(6F/電解液溶劑和添加劑/隔膜/鋁箔/鋰電設備)、儲能逆變器、風電整機、順周期和部分汽車零部件。

(3)出清初期:反內卷、對美出口鏈、豬周期、部分新消費。

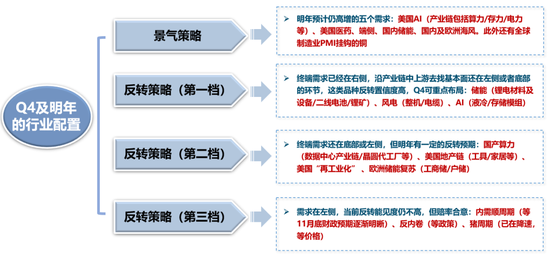

展望:對於展望以及投資策略的構建,我們主要基於終端需求及產業鏈的視角。

需求是β,供給是α,行業比較主要在於抓β。基於需求側與產業鏈的視角,我們可以構建景氣策略與反轉策略,二者搭配或許可以有助於波動率的控制。

景氣策略:明年預計仍處於向上周期的五個需求:美國AI(包括算力/存力/電力等)、端側、美國醫藥、國內儲能、國內及歐洲海風,此外還有全球製造業PMI掛鉤的銅。

反轉策略:按置信度分為三檔——

(1)第一檔:終端需求已經在右側,沿產業鏈中上游去找基本面還在左側或者底部的環節,這類品種反轉置信度高,Q4可重點佈局。儲能(鋰電材料及設備/二線電池/鋰礦)、風電(整機/電纜)、AI(液冷/存儲模組)。

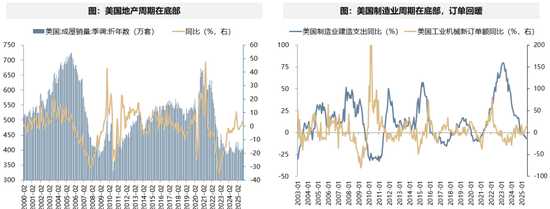

(2)第二檔:終端需求還在底部或左側,但明年有一定的反轉預期。國產算力(數據中心產業鏈/晶圓代工廠等)、美國地產鏈(工具/家居等)、美國「再工業化」(高機/叉車/工程機械)、歐洲儲能(工商儲/戶儲)。

(3)第三檔:需求在左側,當前反轉能見度仍不高,但賠率合意,跟蹤佈局信號。內需順周期(等11月底財政預期逐漸明晰)、反內卷(等政策)、豬周期(已在降速,等價格)。

風險提示:地緣衝突超預期;流動性寬鬆低預期;穩增長力度低預期等。

報告正文

一、Q4及明年的行業配置思路

本文覆盤2012年至今的典型主線行情,希冀能對當下的主線行情提供參考。站在11月初,一個比較重要的工作是展望明年的行業配置思路,以便研究前置。行業比較方面,我們基本的框架是「位置→展望→座標→高頻跟蹤」。本篇報告主要梳理我們對「位置」和「展望」的一些系統性思考。

首先,我們先明確「位置」。

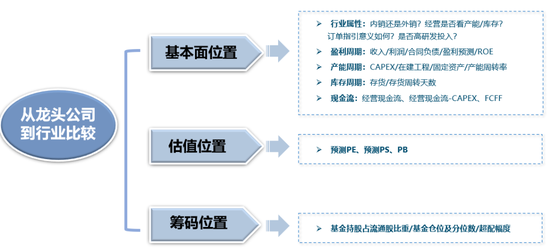

由於當前策略通用的一二三級行業分類+整體法計算數據存在諸多堵點、本質上是構建「黑箱」,我們建議可以打開黑箱,直接通過龍頭公司來進行行業比較。(詳見25.8.27報告《行業比較框架:把握「位置感」》)。

因此,我們構建了涵蓋A股多數細分行業、總計1300+公司的數據庫,可以直接觀察龍頭公司的盈利周期、產能周期、庫存周期、杜邦拆解、現金流、估值、籌碼等情況。以期實現:直接觀察行業內龍頭公司的情況→總結行業情況→進行行業比較。

通過客觀的財務數據,可以定位各行業的基本面周期位置。對於具備製造屬性的行業,其基本面大多帶有周期特徵,即盈利周期、產能周期、庫存周期。事實上,A股多數行業帶有製造屬性。通過客觀財務數據,我們可以比較清楚的將各行業周期位置刻畫出來,進而輔助於投資中的「反轉策略」和「景氣策略」。

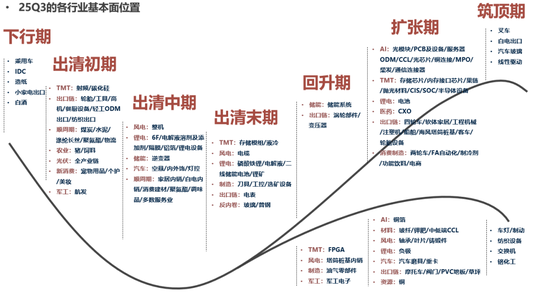

經過對各行業公司數據的梳理及歸納,我們發現行業基本面周期大致可分成七個階段:下行期→出清初期→出清中期→出清末期→回升期→擴張期→築頂期。

基於三季報,定位各行業處於自身經營中周期的哪個階段,具體參照下方兩圖(可將Q3與Q2對比,觀察邊際變化)。

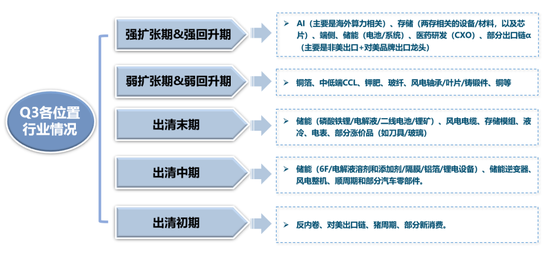

右側的行業——

1. 強擴張期&強回升期(供需兩旺,景氣最高):AI(主要是海外算力相關)、存儲(兩存相關的設備/材料,以及芯片)、端側、儲能(電池/系統)、醫藥研發(CXO)、部分出口鏈α(主要是非美出口+對美品牌出口龍頭)。

2. 弱擴張期&弱回升期(供需缺口,看漲價):銅箔、中低端CCL、鉀肥、玻纖、風電軸承/葉片/鑄鍛件、銅等。

左側的行業——

1. 出清末期(反轉右側):儲能(磷酸鐵鋰/電解液/二線電池/鋰礦)、風電電纜、存儲模組、液冷、電錶、部分漲價品(如刀具/玻璃)。

2. 出清中期(部分品類進擊球區):儲能(6F/電解液溶劑和添加劑/隔膜/鋁箔/鋰電設備)、儲能逆變器、風電整機、順周期和部分汽車零部件。

3. 出清初期(反轉左側):反內卷、對美出口鏈、豬周期、部分新消費。

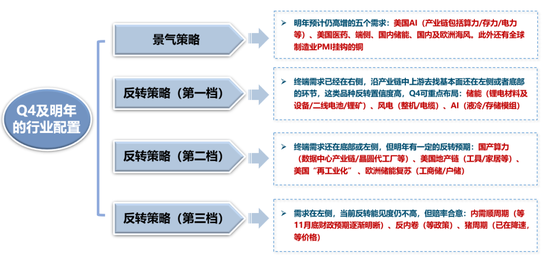

基於當前位置,對Q4及明年進行展望。

對於展望以及投資策略的構建,我們主要基於終端需求及產業鏈的視角。在我們看來,需求是β,供給是α,行業比較的作用主要在於抓β。由此可以作用於景氣策略與反轉策略,二者搭配或許可以有助於波動率的控制。

總結來看,當前主要的終端需求(及對應的產業鏈)包括AI、新能源、汽車、地產、工業、農業、消費、醫藥、軍工等。此外,對於A股,除了內需外,美國及歐洲的需求也可能有對應的出口產業鏈。

基於終端需求及產業鏈視角,當前行業配置建議如下——

1. 景氣策略:明年預計仍處於向上周期的五個需求:美國AI(產業鏈包括算力/存力/電力等)、端側、美國醫藥、國內儲能、國內及歐洲海風。此外還有全球製造業PMI掛鉤的銅。

2. 反轉策略:按置信度分為三檔——

(1)第一檔:終端需求已經在右側,沿產業鏈中上游去找基本面還在左側或者底部的環節,這類品種反轉置信度高,Q4可重點佈局。儲能(鋰電材料及設備/二線電池/鋰礦)、風電(整機/電纜)、AI(液冷/存儲模組)。

(2)第二檔:終端需求還在底部或左側,但明年有一定的反轉預期。國產算力(數據中心產業鏈/晶圓代工廠等)、美國地產鏈(工具/家居等)、美國「再工業化」(高機/叉車/工程機械)、歐洲儲能(工商儲/戶儲)。

(3)第三檔:需求在左側,當前反轉能見度仍不高,但賠率合意,留意佈局信號。內需順周期(等11月底財政預期逐漸明晰)、反內卷(等政策)、豬周期(已在降速,等價格)。

二、本周重要變化

本章如無特別說明,數據來源均為Wind數據。

(一)中觀行業

1.下游需求

房地產:截止11月8日,30個大中城市房地產成交面積累計按年下降8.76%,30個大中城市房地產成交面積月按月上升188.69%,月按年下降45.62%,周按月下降23.43%。國家統計局數據,1-9月房地產新開工面積4.54億平方米,累計按年下降18.90%,相比1-8月增速上升0.60%;9月單月新開工面積0.56億平方米,按年下降14.99%;1-9月全國房地產開發投資67705.71億元,按年名義下降13.90%,相比1-8月增速下降1.00%,9月單月新增投資按年名義下降21.29%;1-9月全國商品房銷售面積6.5835億平方米,累計按年下降5.50%,相比1-8月增速下降0.80%,9月單月新增銷售面積按年下降11.89%。

汽車:乘用車:10月1-31日,全國乘用車市場零售238.7萬輛,按年去年同期增長6%,較上月增長7%,今年以來累計零售1.939.5萬輛,按年增長9%;10月1-31日,全國乘用車廠商批發292.2萬輛,按年去年同期增長7%,較上月增長4%,今年以來累計批發2,376.9萬輛,按年增長12%。

新能源:10月1-31日,全國乘用車新能源市場零售140萬輛,按年去年同期增長17%,較上月增長8%,今年以來累計零售1,027萬輛,按年增長23%;10月1-31日,全國乘用車廠商新能源批發161.4萬輛,按年去年同期增長16%,較上月增長8%,今年以來累計批發1,206.1萬輛,按年增長30%。

2.中游製造

鋼鐵:螺紋鋼現貨價格本周較上周跌0.62%至3190.00元/噸,不鏽鋼現貨價格本周較上周跌1.81%至13266.00元/噸。截至11月7日,螺紋鋼期貨收盤價為3034元/噸,比上周下降2.32%。鋼鐵網數據顯示,10月下旬,重點統計鋼鐵企業日均產量199.50萬噸,較10月中旬上升0.96%。9月粗鋼累計產量74624.85萬噸,按年下降2.90%。

化工:截至10月31日,苯乙烯價格較10月20日跌890.06%至6437.90元/噸,甲醇價格較10月20日跌430.37%至2161.30元/噸,聚氯乙烯價格較10月20日跌244.90%至4684.40元/噸,順丁橡膠價格較10月20日跌638.73%至10832.30元/噸。

3.上游資源

國際大宗:WTI本周跌2.54%至59.43美元,Brent跌1.56%至63.57美元,LME金屬價格指數漲1.00%至,大宗商品CRB指數本周跌0.55%至300.87,BDI指數上周漲7.02%至2104.00。

炭鐵礦石:本周鐵礦石庫存上升,煤炭價格上漲。秦皇島山西優混平倉5500價格截至2025年11月3日漲0.60%至770.00元/噸;港口鐵礦石庫存本周上升2.45%至14900.00萬噸;原煤9月產量上升5.38%至41150.50萬噸。

(二)股市特徵

股市升跌幅:上證綜指本周上漲1.08%,行業漲幅前三為電力設備(申萬)(4.98%)、煤炭(申萬)(4.52%)、石油石化(申萬)(4.47%);跌幅前三為美容護理(申萬)(-3.10%)、計算機(申萬)(-2.54%)、醫藥生物(申萬)(-2.40%)

動態估值:A股總體PE(TTM)從上周19.34倍上升到本周19.51倍,PB(LF)從上周1.79倍上升到本周1.81倍;A股整體剔除金融PE(TTM)從上周29.13倍上升到本周29.34倍,PB(LF)從上周2.47倍上升到本周2.49倍。創業板PE(TTM)從上周51.86倍上升到本周51.92倍,PB(LF)從上周4.33倍上升到本周4.34倍;科創板PE(TTM)從上周的100.78倍下降到本周99.73倍,PB(LF)從上周5.35倍下降到本周5.28倍;滬深300 PE(TTM)從上周13.61倍上升到本周13.78倍,PB(LF)從上周1.43倍上升到本周1.45倍。行業角度來看,本周PE(TTM)分位數擴張幅度最大的行業為公用事業、石油石化、環保。PE(TTM)分位數擴張幅度最小的行業為家用電器、美容護理、醫藥生物。此外,從PE角度來看,申萬一級行業中,公用事業、石油石化、通信、農林牧漁、社會服務、非銀金融、有色金屬、食品飲料、家用電器、美容護理估值低於歷史中位數。房地產、電子、計算機估值高於歷史90分位數。從PB角度來看,申萬一級行業中,石油石化、基礎化工、建築材料、建築裝飾、交通運輸、房地產、環保、美容護理、社會服務、家用電器、輕工製造、紡織服飾、商貿零售、農林牧漁、食品飲料、醫藥生物、傳媒、通信、銀行、非銀金融估值低於歷史中位數。電子估值高於歷史90分位數。本周股權風險溢價從上周1.64%下降至本周1.60%,股市收益率從上周3.43%下降至本周3.41%。

孖展沽空餘額:截至11月6日周四,孖展沽空餘額24988.42億元,較上周上升0.51%。

AH溢價指數:本周A/H股溢價指數下降到118.42,上周A/H股溢價指數為119.82。

(三)流動性

11月3日至11月7日期間,央行共有5筆逆回購到期,總額為20680億元;5筆逆回購,總額為4958億元。公開市場操作淨回籠(含國庫現金)共計-15722億元。

截至2025年11月7日,R007本周下降2.88BP至1.4677%,SHIBOR隔夜利率下降0.80BP至1.3270%;期限利差本周下降1.97BP至0.4719%;信用利差下降2.85BP至0.4813%。

(四)海外

美國:本周一公布10月ISM製造業PMI48.70,前值為49.10;本周三更新10月ADP就業人數:季調134,571,000人,前值為134,529,000.00人,10月ISM服務業PMI52.40,前值為50.00,10月31日原油和石油產品(不包括戰略石油儲備)庫存量1,269,378.00千桶,前值為1,268,745.00千桶,10月31日蒸餾燃油產量引伸需求490.49萬桶/日,前值為508.73萬桶/日,10月31日車用汽油總產量引伸需求996.2萬桶/日,前值為977.31萬桶/日,10月31日煉油廠產能利用率86.00%,前值為86.60%,10月31日煉油廠開工率86.00%,前值為86.60%。

歐元區:本周三公布9月歐元區:PPI按月-0.10%,前值為-0.40%,9月歐元區:PPI:按年-0.20%,前值為-0.60%;本周四公布9月歐元區:零售銷售指數:按年1.00%,前值為1.60%,9月歐元區:零售銷售指數:季調:按月-0.10%,前值為-0.10%。

英國:本周三公布10月央行外幣儲備49,386.17百萬美元,前值為50,169.57百萬美元;本周五公布10月Halifax房價:季調:按年1.89%,前值為1.67%,10月Halifax房價:季調:按月為0.56%,前值為-0.27%。

日本:本周三公布10月基礎貨幣:按年-7.80%,前值為-6.20%。

海外股市:標普500上周跌1.75%收於6720.32點;倫敦富時漲0.19%收於9735.78點;德國DAX跌0.94%收於23734.02點;日經225跌4.07%收於50276.37點;恒生漲1.29%收於26241.83點。

(五)宏觀

進出口:中國10月出口金額當月按年減少1.10%;10月進口金額當月按年增長1.00%。

三、下周公布數據一覽

下周看點:中國10月PPI數據;中國10月CPI數據;美國9月核心PPI數據;美國9月PCE物價指數數據;美國11月小麥預測年度庫存數據;美國11月玉米預測年度庫存數據;美國10月煉油廠加工量數據;中國10月M1數據;中國10月社會孖展規模存量數據;英國第三季度GDP數據;英國9月工業生產指數數據;歐元區9月商品進出口金額數據;10月固定資產投資數據;10月社會消費品零售總額數據;中國10月貨幣當局:國外資產數據;中國10月貨幣當局:儲備貨幣數據。

11月9日周日:中國10月PPI數據;中國10月CPI數據。

11月10日周一:美國9月核心PPI數據;美國9月PCE物價指數數據。

11月11日周二:美國11月小麥預測年度庫存數據;美國11月玉米預測年度庫存數據。

11月12日周三:美國10月煉油廠加工量數據;中國10月M1數據;中國10月社會孖展規模存量數據。

11月13日周四:英國第三季度GDP數據;英國9月工業生產指數數據;歐元區9月商品進出口金額數據。

11月14日周五:10月固定資產投資數據;10月社會消費品零售總額數據。

11月15日周六:中國10月貨幣當局:國外資產數據;中國10月貨幣當局:儲備貨幣數據。

四、風險提示

地緣政治衝突超預期,使得原油等大宗商品價格超預期上行,進一步造成全球通脹再度出現大幅上行壓力;

海外通脹反覆及美國經濟韌性使得全球流動性寬鬆的節奏低於預期,特別是聯儲局降息節奏、美債利率下行幅度低於預期;

國內穩增長政策力度不及預期,使得經濟復甦乏力,上市公司盈利水平較長時間處於底部徘徊狀態,進一步帶來市場風險偏好下挫;

歷史覆盤可能對未來參考意義有限,本文覆盤2012-2025年期間主線行情表現,對於主線的選取存在主觀性,同時由於每輪行情存在一定的特殊性,歷史經驗對當下及未來的指導意義可能有限;

趨勢強弱閾值的設定存在一定的主觀性,本文統計時按照均線偏離度分組,基於歷史樣本給出大致的閾值劃分區間,存在一定的主觀性,此外,行業自身屬性的不同,可能也會導致均線偏離度的波動不同。

新浪聲明:此消息系轉載自新浪合作媒體,新浪網登載此文出於傳遞更多信息之目的,並不意味着讚同其觀點或證實其描述。文章內容僅供參考,不構成投資建議。投資者據此操作,風險自擔。責任編輯:何俊熹