文|財華社

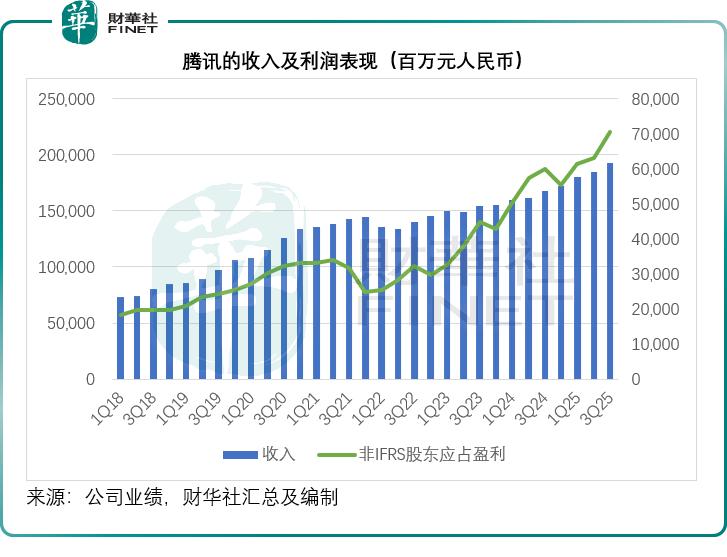

騰訊(00700.HK)最新公布的2025年第3季業績顯示,季度收入與毛利率都有明顯改善。

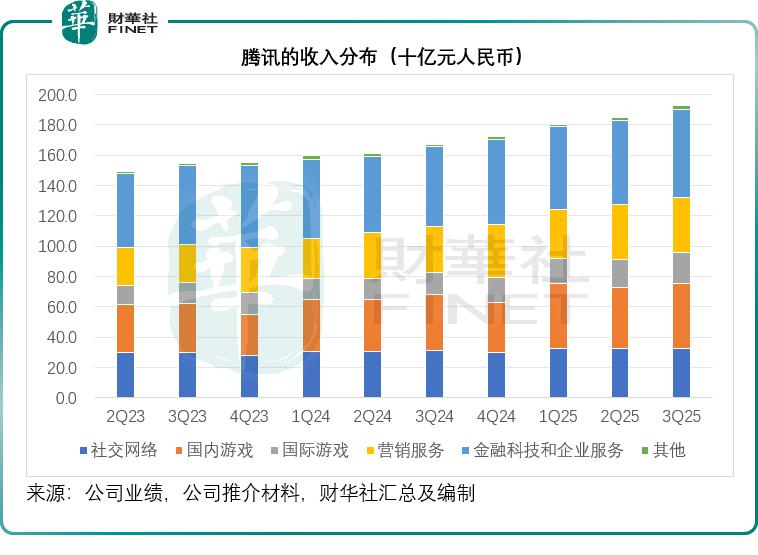

2025年第3季,騰訊的季度收入按年增長15.36%,至1,928.69億元(單位人民幣,下同),增幅高於之前的三個季度介於11.11%至14.52%區間。

騰訊各分部收入均實現增長

本土遊戲收入按年增長15%,至428億元,主要因為近期發布的《三角洲行動》等多款遊戲的收入貢獻,《王者榮耀》和《和平精英》等遊戲收入持續增長,以及《無畏契約》從個人電腦端拓展至移動端的推動。

2015年推出的《王者榮耀》保持長青,國服日活用戶(DAU)突破1.39億,全球月活用戶(MAU)超過2.6億,相比之下2024年公布的日活數據為1億。

2025年第3季實現同步增長,主要得益於與閱文集團IP《詭祕之主》和《狐妖小紅娘》的合作。《三角洲行動》9月日活突破3000萬,其中PC端用戶超千萬,主要得益於新增賽季內容中強化的戰鬥模式。

國際市場遊戲收入為208億元,按年增長43%,主要因為Supercell旗下游戲的收入增長,最近收購的遊戲工作室收入貢獻,以及新發布的個人電腦及主機遊戲《消失的光芒:困獸》的銷量表現。

社交網絡收入按年增長5%,到323億元,主要因為視頻號直播服務收入、音樂付費會員收入及小遊戲平台服務費的增長。

營銷服務分部的第3季收入按年增長21%,至362億元,主要因為廣告展示量上升,這得益於用戶參與度及廣告加載率的上升,以及AI驅動的廣告定向所帶動的eCPM增長,季內所有主要行業的廣告主投放均有所增長。

管理層在業績發布會上透露,依託廣告庫存、視頻號及多元內容生態,交易導向的EPO系統及其升級後的推薦算法有效提升了用戶參與度。日活躍用戶數與人均使用時長的增長共同推動了廣告展示量的提升。廣告主日益廣泛採用其營銷工具,為其短視頻、直播及線上店鋪引流。在多個業務板塊,用戶激活率與使用時長的提升吸引了微短劇和微信小遊戲的內容推廣投放。微信搜索方面,商業搜索量與點擊率的上升帶來了顯著收入增長。此外,通過升級大語言模型能力並優化讚助結果顯示,騰訊提升了搜索廣告的相關性,使其更精準匹配用戶搜索意圖。

第3季,金融科技和企業服務分部收入按年增長近10%,至582億元,其中金融科技服務收入按年實現高個位數百分比增長,主要因為商業支付活動及消費貸款服務的收入增加;企業服務收入按年增長十幾個百分點,得益於雲服務的收入增長,包括企業客戶對AI相關服務需求上升帶動的增長,以及由於微信小店交易額擴大而帶動的商家技術服務費收入增長。

管理層透露,商業支付金額第3季按年增長速度較第2季有所加快。線上支付金額保持穩健增長,線下支付金額亦有所回升,尤其在零售和交通類別表現顯著。消費貸款業務方面,其不良貸款率持續處於行業最低水平,且按年進一步改善,這或反映其風險管理措施得宜。企業服務板塊,儘管GPU採購面臨供應鏈限制,但受益於雲服務收入增長以及小商店電商交易額上升帶來的技術服務費增加,第2季營收仍實現兩位數按年增長。

騰訊表示,得益於來自頭部車企和互聯網企業的需求增長,其雲存儲與數據管理產品——包括雲對象存儲、TCHouse和向量數據庫——收入實現顯著按年增長。企業微信方面,其推出了AI摘要功能,能夠根據用戶的郵件和對話內容生成項目總結並提供建議,從而提升項目協作效率。

毛利率持續改善

2025年第3季,騰訊毛利率按年上升3.28個百分點,至56.4%,各個業務分部的毛利率均見改善,其中增值服務分部毛利率提升3.70個百分點,至61.2%;金融科技及企業服務分部毛利率按年提升2.41個百分點,至50.2%,營銷服務分部毛利率按年上升3.71個百分點,至56.7%;而主要包括投資、為第三方製作與發行電影及電視節目、內容授權、商品銷售等的「其他」分部毛利率則按年提升12.86個百分點,至16.0%。

不過,該公司仍繼續增加研發投入,第3季的研發開支按年上升27.57%,至228.22億元,大約相當於期內收入的11.83%,這一比重也比上年同期上升1.13個百分點。

第3季經調整EBITDA利潤率按年上升3.29個百分點,至44.95%;非會計準則經營溢利按年增長18.44%,至725.70億元;非會計準則股東應占淨利潤按年增長17.95%,至705.51億元,增幅高於上個季度的10.01%,但低於第1季的22.01%。

騰訊第3季業績評價

整體而言,騰訊的2025年第3季收入保持溫和增長,毛利率也持續得到改善,利潤能力也在提升,尚算不錯。

2025年第3季,來自經營活動的淨現金流入為853億元,扣減已支付的資本開支、媒體內容付費、租賃支付等費用後,自由現金流為585億元,與上季持平,顯示出強勁的現金流製造能力。

未來展望,管理層在業績發布會上表示:

2025年開支預算將處於指引區間的低位水平,但將高於2024年的資本開支。

廣告業務方面,管理層表示,大約有一半增長,或大約10個百分點,主要是因為eCPM的提高,而eCPM的提高主要受AI支持廣告技術以及閉環效益帶動。另一半則主要因為用戶參與度提升和廣告加載增加帶來的展示量提升。對於廣告業務增長前景,管理層表示很大可能延續當前的趨勢,整體而言,中國消費開支仍較為疲弱,但正逐漸改善,在供應側,會開發更多的AI功能,包括AI功能、自動廣告推薦等。

雲業務方面,管理層表示,在過去幾年,雲業務的收入增速不太明顯,但毛利卻顯著增長,今年,雲業務的收入和毛利都見增長,而且該業務的盈利能力得到提升,制約其雲業務增長的一個要素是AI芯片,當AI芯片供應不足時,騰訊會優先自用,而不會對外出租,反之亦然,當AI芯片供應沒有被限制,其雲業務增長就會加速。

支付業務方面,線上支付增長保持穩定迅猛,而線下支付過去受壓,但現在已開始回升,儘管線上支付量的增長要快於線下,但隨着線下支付量品類的改善,差距持續收窄,反映人們出外消費增加。

對於蘋果(AAPL.US)是否已就小遊戲的15%抽成達成協議,騰訊管理層表示與蘋果保持良好的關係,在很多領域都有合作,並且一直在與蘋果就豐富遊戲生態進行探討,對於抽成協議,騰訊則表示會在恰當的時候官宣。

投資方面,管理層提到,留意到股價和流動性都有顯著的上升,也因此騰訊有趁着股價上揚更為積極地調整投資組合,包括出售部分投資,同時也一直在投資新的增長機會,關注點放在遊戲和數字內容,但整體而言,今年為止,出售比投入多大約十億元。此外,騰訊也一直在積極地投入到一些有趣的AI初創公司,尤其是預期未來能創造價值的中國AI初創公司。

騰訊提供的數據顯示,2025年9月30日,股東於上市企業的公允值(不包括附屬公司)約為8,010億元,根據財華社估算,其上市企業的投資賬面值約5,773.97億元,或意味着如果其現在出售這些上市投資,有大約38.69%的溢價;而非上市投資的賬面值約為3,450億元,兩者合共約1.15萬億元,約合1.25萬億港元,大約相當於市值5.86萬億港元的21.32%。

騰訊估值如何?

騰訊績後股價表現並不理想,股價收跌2.29%,報641.00港元,市值5.86萬億港元,今年以來股價累計漲幅為55.06%,跑贏恒生指數和恒生科技指數的32.47%和30.10%。

而今年其前三季度的非會計準則股東應占淨利潤增幅為16.45%,由於騰訊今年持續回購並註銷股份以回饋股東,其非會計準則每股攤薄後盈利為20.918億元,按年增長18.95%,增幅高於淨利潤,但低於其股價漲勢。

按當前騰訊的市值5.86萬億港元計算,大約相當於其最近12個月非會計準則歸母淨利潤(截至2025年9月30日止12個月)約2,502.44億元人民幣的21.40倍。

相比較而言,美國的社交巨頭Meta(META.US)當前市值1.54萬億美元,是其同期淨利潤585.28億美元的26.26倍。

同時財華社還留意到,Meta截至2025年9月末止12個月淨利潤率約為30.89%,騰訊的非會計準則淨利潤率約為34.29%,騰訊的整體盈利能力更優,而估值更便宜。