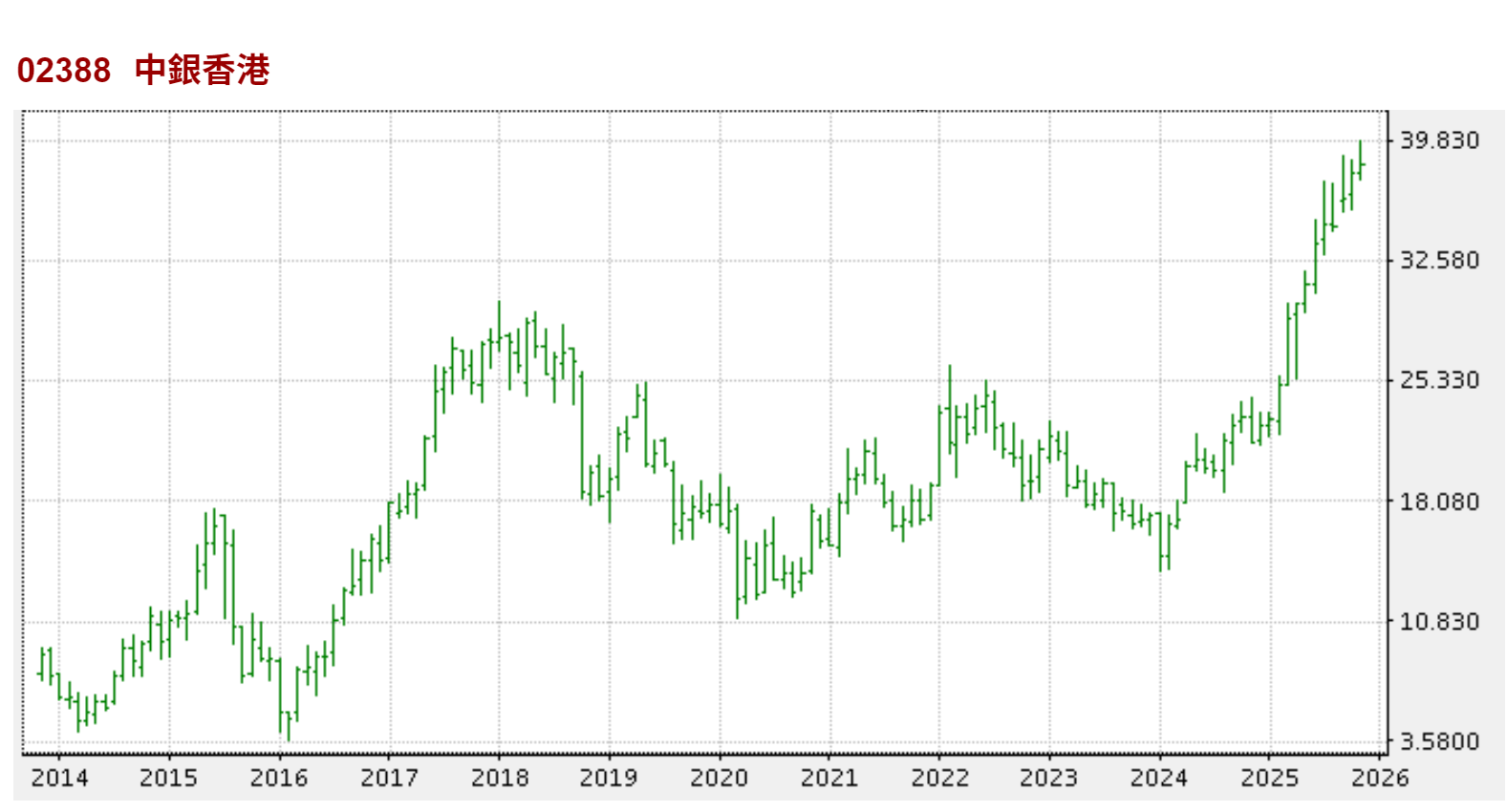

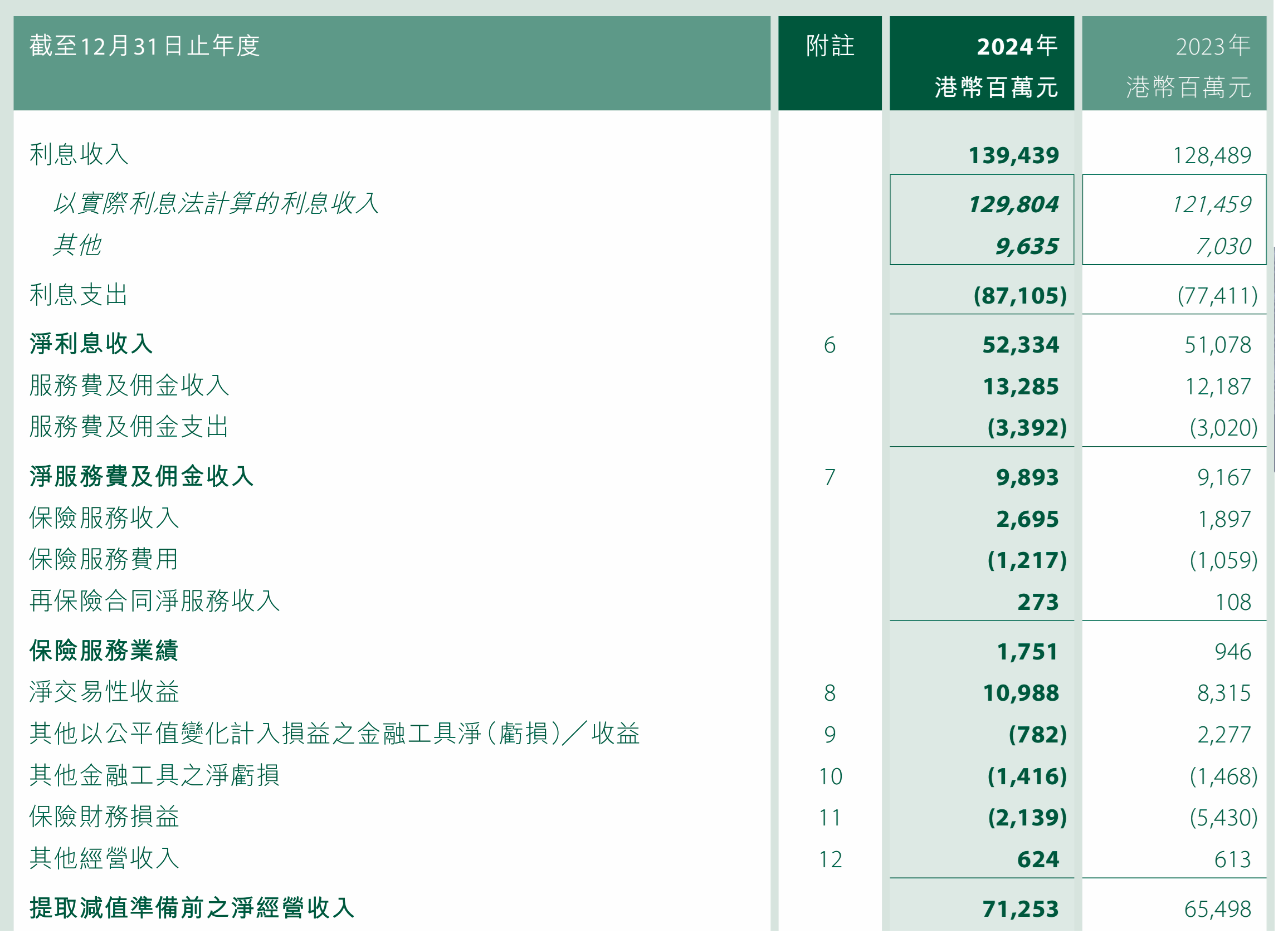

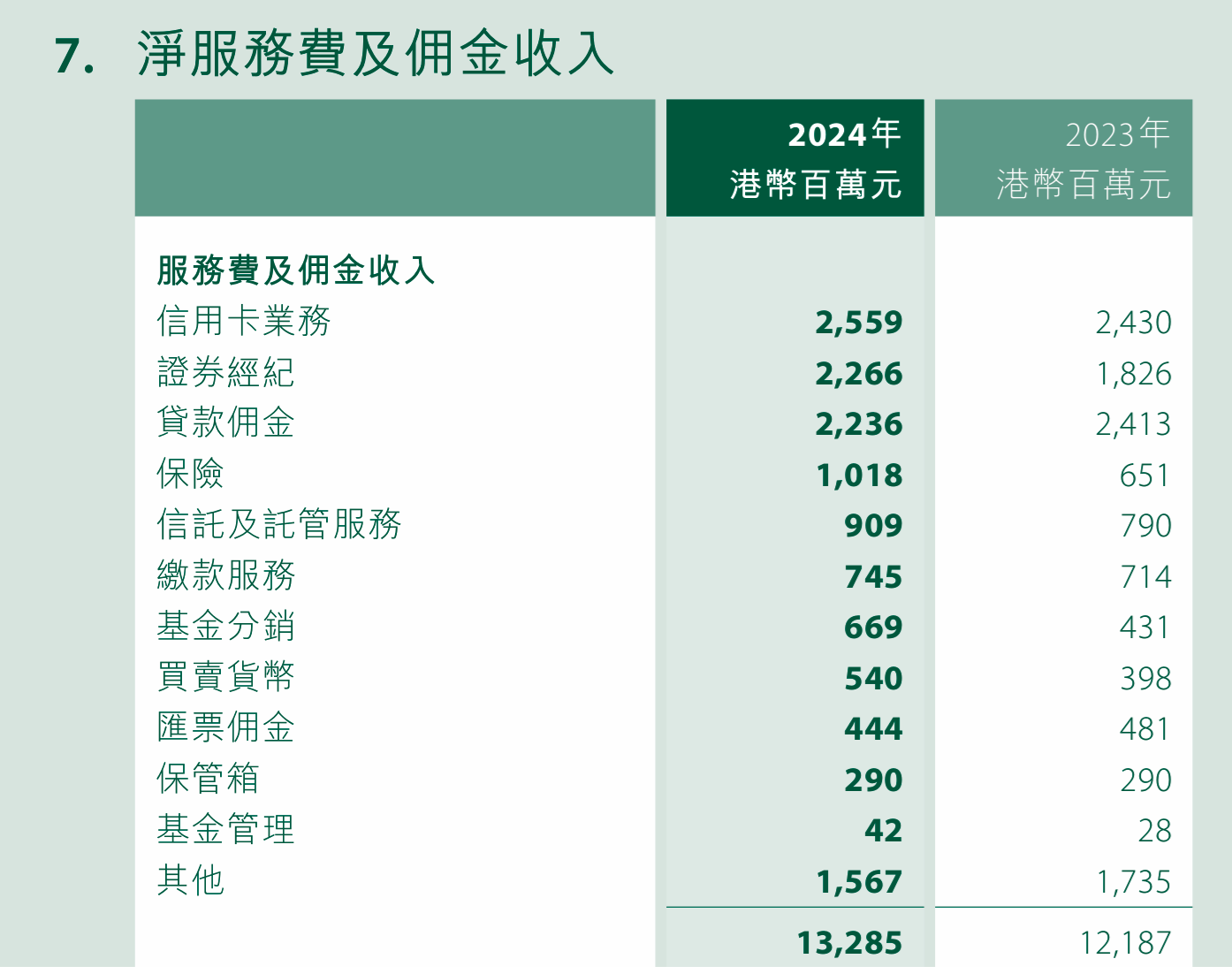

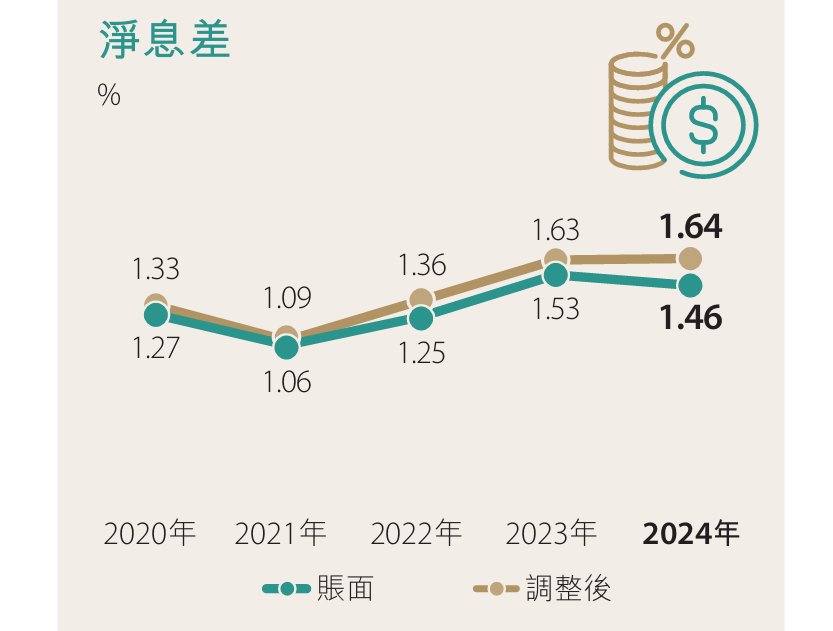

金吾財訊 | 中銀香港(控股)有限公司BOC HONG KONG (HOLDINGS) LTD.股票代號:02388市盈率:10倍每股盈利:$3.62市值:$4000億業務類別:銀行業集團主席:葛海蛟主要股東:中國銀行(3988)(66.1%)集團網址:http://www.bochk.com/5年業績年度:2020/2021/2022/2023/2024淨經營收入(億):545/490/542/655/713淨利息收入(億):347/319/388/511/523盈利(億):265/230/270/327/382每股盈利:2.51/2.17/2.56/3.10/3.62每股派息:1.24/1.13/1.36/1.67/1.99總資產回報率:0.84/0.66/0.74/0.87/0.95ROE:9.31/7.80/9.00/10.6/11.6

【作者簡介】龔成·暢銷書《股票勝經》、《選股勝經》、《年報勝經》、《38全球倍升股》、《50優質潛力股》、《50穩健收息股》、《50值博倍升股》、《大富翁致富藍圖》、《80後百萬富翁》、《80後2百萬富翁》、《80後3百萬富翁》、《80後千萬富翁》、《千萬富翁致富學問》、《5年買樓4部曲》、《財務自由行》、《圖解股票小百科》作者·《經濟一周》理財真人Show節目擔任致富教練·曾接受多個傳媒訪問·過往於銀行從事投資相關工作多年·曾在萬多元月薪狀態下,憑股票累積數百萬財富·於網上分享投資心得,瀏覽量過百萬,為人氣博客,解答網友理財問題逾20,000條·證券業持牌人士·股票課程導師,學生人數逾5,000人Facebook專頁「龔成」粉絲人數超過200,000人