本文不作為投資建議。請讀者嚴格遵守當地法律法規。

CoinShares發布了年度數字資產展望報告,以下是「Conclusion:新興趨勢與新前沿」部分值得關注的幾個核心觀點:

1.加密VC孖展強勢復甦:2025年加密VC孖展額已超越去年,證實了加密投資是宏觀流動性的「高貝塔」表現。在預期寬鬆的宏觀環境下,資金流入將持續,支撐2026年的增長。

2.VC投資聚焦「大單」與效用:投資風格正從分散轉向「大單集中化」,資本向少數頭部項目傾斜,且更加註重項目的實際效用和現金流,而非空泛的概念炒作或迷因幣。

3.2026四大投資賽道:展望明年,VC重點關注RWA(穩定幣為核心)、AI與加密結合的消費應用、面向散戶的鏈上投資平台,以及提升比特幣實用性的基礎設施。

4.預測市場升格為信息工具:以Polymarket為代表的預測市場已跨越小衆階段,成為主流信息基礎設施。其交易活躍度在大選後仍保持高位,且其市場賠率被證實具有高準確性。

5.預測市場的機構化:預測市場正加速機構化,紐交所母公司ICE的戰略投資是關鍵信號。這表明傳統金融機構認可其價值,預測市場有望在競爭和整合中繼續擴大影響力,創造新的交易記錄。

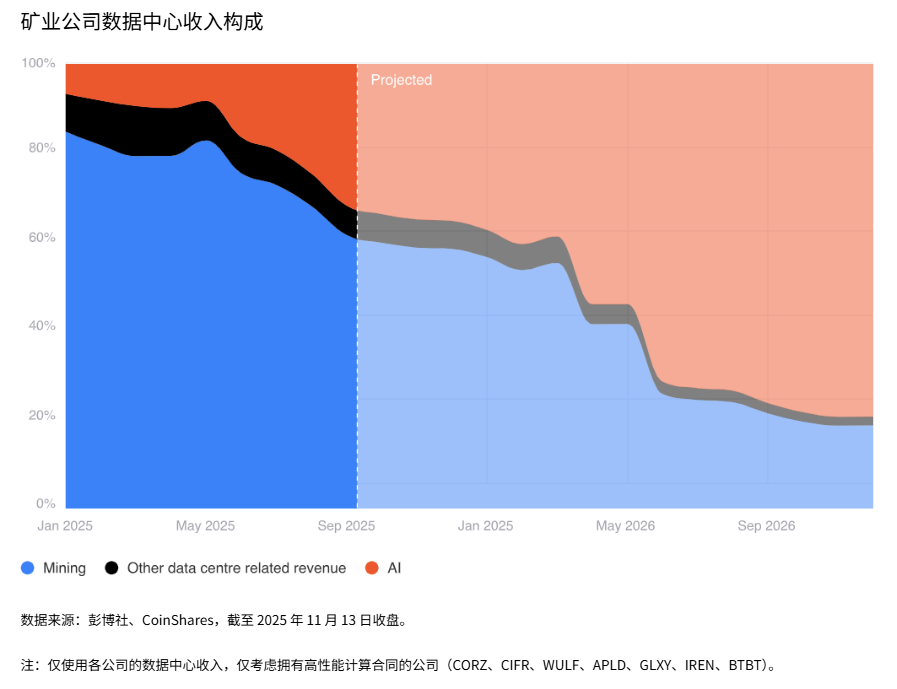

6.礦企向HPC(高性能計算)轉型提速:比特幣礦企正經歷業務模式的根本轉變,轉向更高利潤的HPC/AI數據中心。預計到2026年底,轉型公司的挖礦收入佔比將降至20%以下,動力在於HPC利潤率是挖礦的約3倍。

7.短期算力增長滯後:儘管戰略轉向HPC,但由於2024年的大額訂單在2025年集中交付,全網算力仍處於強勁增長期。這是短期現象,以Bitdeer和IREN等公司為主要增長點。

8.未來挖礦模式分化:傳統工業級挖礦將被取代,未來挖礦將分化為四種模式:ASIC廠商自挖、模塊化(臨時)挖礦、間歇式(電網平衡)挖礦,以及主權國家挖礦。長期看,算力將由主權國家和ASIC廠商主導。

加密VC孖展:資金流向何處?

Jérémy Le Bescont—— 首席內容經理

總體而言,2025年標誌着加密資產重新回到VC投資邏輯之中,結束了此前近兩年幾乎停滯甚至可以說低迷的時期。

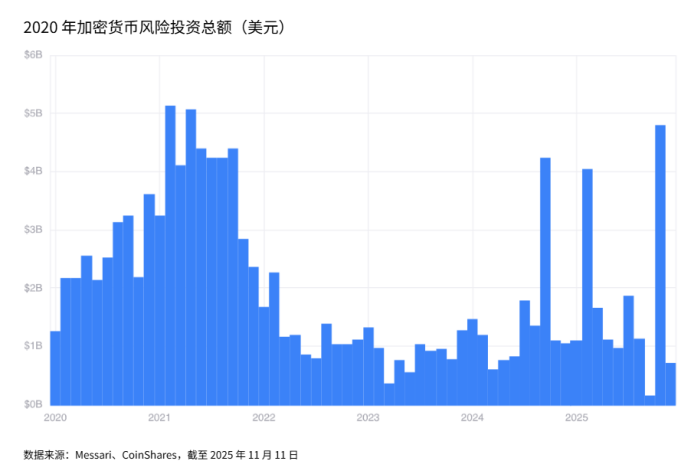

2023年,加密領域孖展總額為115.3億美元,較前一年的349億美元大幅下降;2024年,數字資產行業雖有回暖,但孖展規模仍僅為165.4億美元。截至2025年11月11日,全年孖展總額已達188億美元,超過了2024年。

「這是過去三年來交易數量最多的一年。」Ledger Cathay的VC投資人Marguerite de Tavernost向我們表示。

這一增長也印證了整體交易環境的回暖——截至2025年第三季度,全球交易總額已達2502億美元,超過了2022至2024年的水平。

向超大規模交易集中

今年最顯著的特徵,是資金向超大單筆交易集中。預測市場Polymarket與ICE達成了20億美元的戰略投資交易,其後是Stripe對Layer-1項目Tempo的5億美元投資,以及對預測市場Kalshi的3億美元投資。

這些標誌性孖展輪次體現了資本在單一項目中的高度集中。類似趨勢也出現在其他領域,尤其是AI。

「過去我們通常以較小金額入場,然後在後續輪次中逐步加倉,」Marguerite de Tavernost繼續說道——該1億歐元規模的基金已投資於Flowdesk、Ether.fi、Crypto和Midas等項目。「現在,我們正在更早階段就投入更大的資金。」

主要的資本提供方依然是熟悉的名字:Coinbase Ventures、Pantera和Paradigm在與穩定幣、預測市場、網絡層以及DeFi應用相關的戰略輪中尤為活躍。

相比之下,迷因幣(不包括表現突出的Pump.fun)和NFT在今年幾乎消失,顯示出市場對這些主題的疲勞,以及行業整體的成熟。

另一個值得注意的趨勢是隱私賽道:Canton Network完成了1.35億美元的E輪孖展,隨後是Mesh(9200萬美元)和Zama(5700萬美元B輪),成為該投資邏輯中最引人注目的案例。

如果美國政府繼續推行有利於加密創新的政策,這一主題有望延續,尤其是在Zcash(最早的隱私幣之一)擁有了由Winklevoss兄弟控股的上市金庫公司之後。

宏觀背景:流動性的聯繫

在討論2026年之前,理解塑造2025年復甦的宏觀背景至關重要。加密VC孖展與全球流動性環境的變化高度相關,而這種變化主要由各國央行推動。

雖然並非始終呈現一一對應關係,但我們的數據持續顯示,加密VC是宏觀流動性周期中「高貝塔(High Beta)」的體現。

在緊縮階段,尤其是2022至2023年,更高的政策利率、上升的實際收益率以及量化緊縮,顯著壓制了市場風險偏好。依賴長期資本、且通常缺乏短期現金流的風險投資首當其衝。

加密VC活動從2021–2022年單月超過50億美元的高點,下降到2023年全年的遠低於10億美元。

隨着2023年末金融環境開始緩和,風險情緒逐步改善。聯儲局暫停加息、通脹回落,市場開始計入降息預期。這些變化推動了全球流動性的逐步回升,並與2024–2025年加密VC孖展的復甦相互呼應。

儘管流動性仍是最核心的驅動因素,但比特幣價格走勢、監管進展,以及RWA、基於閃電網絡的基礎設施、穩定幣結算層等新主題,也會影響短期動態。然而,整體規律非常清晰:

當流動性擴張時,加密VC孖展加速;當流動性收緊時,孖展便會回落。這凸顯了加密VC作為全球貨幣環境最純粹體現之一的特性。

因此,2026年流動性大概率不會成為瓶頸,支持2025年復甦的有利宏觀條件似乎仍將延續。

此外,與傳統基金不同,加密基金通常能夠更早向LP提供DPI,這得益於代幣的高流動性與快速變現能力。如果聯儲局繼續保持寬鬆立場、全球流動性環境依然友好,2026年有望在2025年的基礎上迎來更加亮眼的募資表現。

「總體而言,在特朗普政府推動親加密政策的背景下,美國市場情緒非常積極,」Ledger Cathay的投資人確認道。

即便在流動性再次收緊的情景下,投資策略也未必會受到影響。Coinbase Ventures高級經理Jonathan King補充道:「我們在所有市場周期中都有投資。當市場情緒更樂觀時,項目數量會明顯增加;但我們一些最好的投資,反而是在市場放緩、變得安靜的時候完成的。根據周期不同,孖展輪次可能需要更長時間才能敲定,但總體而言,我們的大門始終是敞開的。」

2026年值得關注的四大趨勢

在明確了上述宏觀背景之後,有四個領域在2026年尤其值得持續觀察:AI與加密結合、RWA(真實世界資產)、比特幣基礎設施,以及面向散戶的投資平台。

RWA(真實世界資產)

首先,代幣化賽道在明年無疑將繼續擴張。Republic對Centrifuge的投資、穩定幣初創公司Agora的A輪孖展(由Paradigm和Dragonfly領投,規模5000萬美元),以及尤為引人注目的Securitize SPAC上市相關公告,都引發了市場關注,也印證了資金雄厚的投資者(包括摩根大通、Clearstream、瑞銀、法國興業銀行等銀行機構)對數字化真實世界資產的強烈興趣。

在這一垂直領域中,穩定幣再次成為最具主導地位的板塊:

「如果你看穩定幣,其市值按年增長了50%。預測認為,未來幾年它將成為一個2萬億美元規模的資產。

我們已經在基礎設施層面做了大量工作,從B2B跨境支付、本地化穩定幣(例如印度的p2p.me),到像Sphere這樣的穩定幣網絡(編者注:用於跨境支付的出入金通道)。

「這進一步延伸到鏈上信貸和新的孖展形式。穩定幣將繼續成為Coinbase Ventures以及Coinbase整體戰略中的旗艦重點。」Jonathan King解釋。

值得注意的是,這一領域可能會加劇不同司法轄區之間的競爭。MiCAR使歐洲在代幣化落地方面具備先發優勢,相關規則已在整個歐洲經濟區(EEA)內正式生效;而美國的GENIUS法案 雖然近期已經通過,但仍處在具體實施階段。

與加密相連接的AI

過去兩年裏,連接加密與AI的公鏈和應用不斷湧現,涵蓋了資源消耗的計價與變現、支付自動化、用戶身份驗證,以及AI智能體的自主運行等方向。根據VC的判斷,這一趨勢正在明顯加速。

「此前我們主要關注加密與AI的底層基礎設施。明年,我們希望看到更多構建在加密軌道之上的消費級AI應用。例如,融合自然語言交易與操作的新型DeFi界面,以及逐漸具備資產管理能力、類似財富管理顧問的智能體。」Jonathan King解釋道。

Marguerite de Tavernost也補充道:「這是一個我們原本沒有計劃重點投資的領域,但最終我們確實做了兩筆與AI和區塊鏈相關的投資。」

面向散戶的投資平台

一個可能在明年對VC活動產生衝擊的因素,是原生加密消費者投資應用的崛起,最具代表性的就是Echo和Legion。

由知名加密人士Jordan「Cobie」Fish創立的Echo,在2025年10月被Coinbase以3.75億美元收購,引發廣泛關注。該平台的核心在於去中心化天使投資:通過白名單策展人機制,向用戶開放股權孖展和ICO,本質上是一個「原生在鏈上的VC基金」。

在較為突出的案例中,Layer-2項目MegaEth和Plasma去年分別募集了1000萬美元和5000萬美元。

其競爭者Legion則與加密交易所Kraken合作,推出了面向公衆發行的新平台。與此同時,MetaDAO(由6MV、Paradigm和Variant投資)在Solana上推出了一個帶有鏈上治理機制的孖展平台,可防止違約問題,迄今已完成8次超額認購的ICO。

在經歷了數年的流動性枯竭之後,這類平台自然受到歡迎,成為新的孖展渠道,並開始直接與早期VC展開競爭。

比特幣基礎設施

最後,VC對比特幣相關領域的興趣正在升溫。這在某種程度上頗具諷刺意味,因為比特幣作為最重要的數字資產,長期以來反而被忽視。

由於無法「憑空」發行代幣,比特幣生態除了挖礦行業之外,歷來並不是LP的首選方向,儘管挖礦仍在持續吸引大量資金(例如Auradine在2025年4月完成的1.53億美元C輪孖展)。

隨着比特幣Layer-2項目的早期孖展取得成功,包括Arch Labs(由Pantera領投的1300萬美元)、BoB(Build on Bitcoin,Coinbase Ventures與Ledger Cathay的共同投資項目),以及BitcoinOS(2025年10月完成1000萬美元孖展),市場關注點似乎正在轉向更具實體意義、直接提升比特幣實用性的投資邏輯,而非在其之上發行新代幣。

這一點與Lightspark的案例頗為相似:

「兩年前,市場對比特幣L2的關注度非常高。現在,我們看到的是對擴展比特幣效用,尤其是其安全屬性的重新關注,並以此在其之上構建新的市場。」Jonathan King指出。

從高投機走向高實用的投資邏輯轉變

過去幾個月的變化以及對明年的展望都表明,資金正在越來越多地尋找能夠影響現有金融基礎設施、並為新體系提供「基礎構件」的項目,而逐漸遠離那些只有概念、缺乏落地價值的代幣與公鏈。

以太坊Layer-2已不再是市場追逐的焦點,通用型Layer-1同樣降溫,「Web3」「NFT」 等詞彙被提及的頻率也在持續下降。

當然,每一輪周期都會伴隨一些微型泡沫,這一輪中最終能存活下來的穩定幣公司數量仍有待觀察。但整體而言,一個以現金流和/或真實效用為核心優先級的時代,顯然更值得期待。

Polymarket的崛起

Luke Nolan—— 高級研究助理

儘管預測市場的概念誕生已近五年,但真正獲得使用和流行,其實主要發生在過去兩年,而2024年的美國大選成為最強有力的催化劑。

以Polymarket為代表的平台,已經從加密領域中的小衆產品,成長為主流的實時情緒乃至「事實」來源,吸引了大量並不關心加密本身、只希望獲得比新聞媒體或社交平台更乾淨信號的用戶。

大約18個月前,我們曾撰文討論Polymarket。當時我們判斷它可能會停留在愛好者產品層面,使用量穩定但有限。事實證明,這一判斷過於保守。此後,Polymarket的流動性和文化影響力都達到了幾乎無人預料的高度。

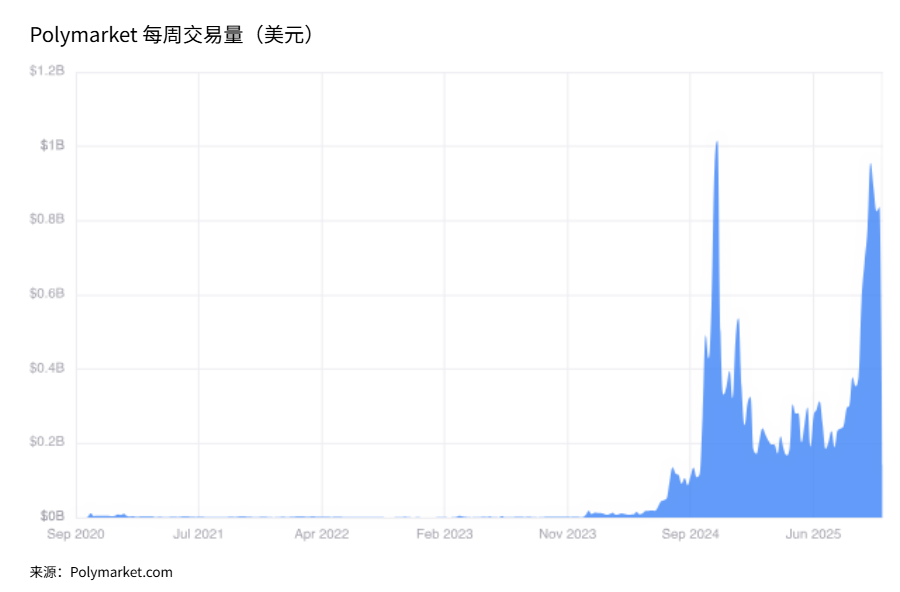

在2024年美國大選周期中,與總統和國會選舉相關的市場,單周成交量經常超過8億美元,且持續穩定,往往超過傳統投注平台,甚至在公衆關注度上超過了一些民調聚合平台。

美國大選後的持續活躍

在部分觀察者看來,大選結束後,隨着公衆注意力轉移,預測市場的活躍度可能會迅速下滑。但事實並非如此。

成交量依然強勁,未平倉頭寸也維持在遠高於大選前的水平,這表明預測市場可能已經跨過了某個「臨界點」,不再只是一次性的爆發,而是進入了長期存在的階段。

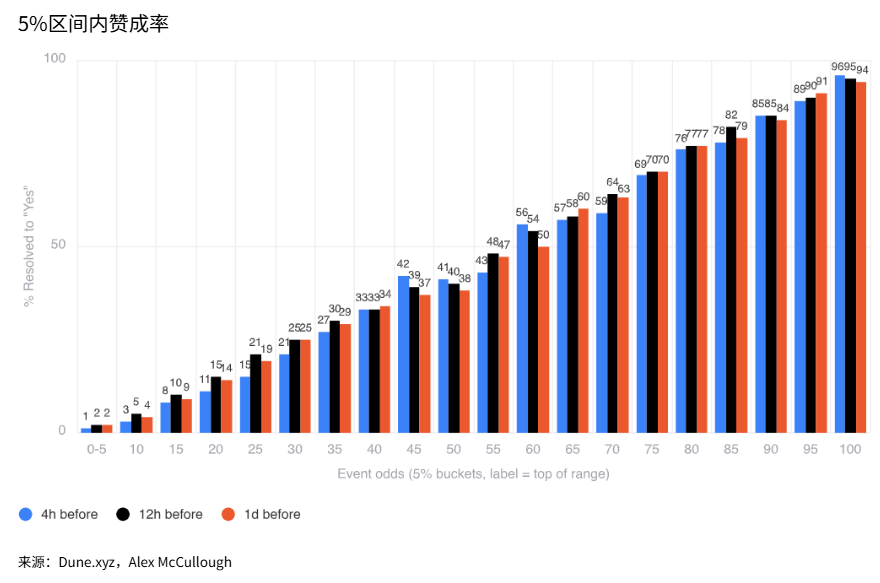

比活躍度更重要的問題,是準確性。預測市場的本質在於將分散的信息匯聚為單一概率,而金融激勵機制迫使參與者儘可能接近真實結果。文中圖表展示了Polymarket的賠率在不同時間點與實際結果的對比。

解讀並不複雜。例如,被定價在60%區間的事件,最終約有60%的概率以「是」收場;被定價在80%區間的事件,根據截止時間前剩餘小時數的不同,大約有77%–82%的概率最終實現。

換言之,Polymarket的表現就像一個校準良好的預測系統,當市場給出80%的發生概率時,它通常真的會發生。這正是一個「犯錯就要付出金錢代價」的系統所應有的表現。

預測市場開始被機構採納

這種準確性與流動性並未被忽視。2025年10月,紐約證券交易所母公司 洲際交易所(ICE) 對Polymarket進行了戰略投資(最高可達20億美元),這相當於全球金融體系中最傳統、最核心的機構之一,對預測市場投下了信任票。

與此同時,Polymarket在美國的合規競爭對手Kalshi,也通過與券商平台、媒體夥伴和數據提供商的整合,不斷擴大影響力,形成了一種推動整個賽道前進的競爭格局。

這些整合揭示了一個非常重要的事實——預測市場並不只是給投機者賺點零花錢的交易場所,它們正在融入更廣義的信息基礎設施之中。許多從不下單交易的人,依然會查看Polymarket,因為它給出的概率比新聞標題更「乾淨」。

而對交易者來說,吸引力同樣明顯。這裏沒有莊家優勢,平台只對盈利交易收取少量費用,這意味着在統計意義上,長期盈利是可能的。而在傳統博彩公司中,賠率設計本身就確保了平台必然獲利。

所有這些因素指向一個簡單的結論——預測市場很可能會持續增長,因為它同時解決了多個羣體的需求:

交易者獲得了高效市場,旁觀者獲得了「真實信號」,機構獲得了幾乎免費的社會學或經濟研究數據(以概率形式呈現),而平台本身也因規模擴大而變得更強大,流動性越深,預測就越精準。

過去兩年的軌跡表明,Polymarket正逐漸成為人們理解世界的一種方式。隨着builder code的推出,我們預計2026年Polymarket的單周成交量有望創下新高,甚至在某一周突破20億美元。

HPC之後的挖礦:下一步是什麼?

Alexandre Schmidt—— 指數基金經理

長期以來,比特幣礦企一直是通過上市股票獲取區塊鏈和加密資產敞口的核心渠道之一。在經歷了一段投資與擴張、並達到工業化挖礦規模的階段後,這一市場再次發生轉向。

2024年,多家礦企宣佈計劃轉型進入AI與HPC(高性能計算)領域;而到2025年,大多數礦企已經在全面推進其HPC數據中心的建設。

本文試圖回答兩個問題:為什麼會出現這次轉型?以及在不再新建大規模工業級挖礦設施的背景下,挖礦行業接下來將走向何方?

2025:全行業的擴張

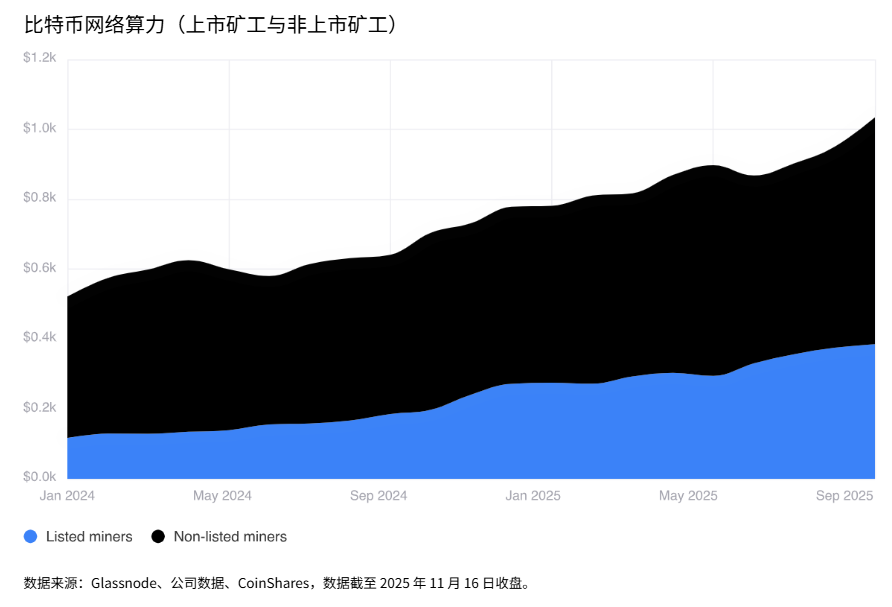

2025年,比特幣礦企展現出強勁的增長勢頭。截至9月的九個月內,上市礦企的總算力增長約為110 EH/s,而2024年同期僅約70 EH/s。

儘管這些數據似乎與礦企「將挖礦降級、轉而建設HPC設施」的表述相矛盾,但原因在於,這些公司實際上是在2024年向ASIC製造商下了多筆大額訂單,而相關設備在2025年陸續交付。

今年算力增長的一半來自三家公司:Bitdeer(+26.3 EH/s)、HIVE Digital(+16 EH/s)以及Iris Energy(IREN)(+15 EH/s)。

HPC轉型開始落地

除了可觀的算力增長,向HPC轉型終於在今年體現為實際合同和收入。

對比特幣礦企而言,建設並改造設施以承載HPC負載極具吸引力:不僅能實現業務多元化,獲得更穩定、可預測且每兆瓦(MW)利潤率高出約3倍的收入來源,還能讓礦企參與到超大規模雲服務商(hyperscalers)和半導體公司宣佈的數十億美元級交易中。

截至2025年10月底,礦企已宣佈與hyperscalers和新型雲服務商(neoclouds)簽署總額約650億美元的合同。

這些公告顯著推動了相關公司的股價上漲。上述合同將從根本上改變這些公司的業務結構:一方面緩解比特幣全網算力持續增長帶來的壓力,另一方面顯著提升企業的利潤率水平(多數公司預計這些合同可帶來80%–90%的運營利潤率)。

因此,在目前已宣佈HPC合同的六家公司中,我們預計,比特幣挖礦收入在總收入中的佔比將從2025年初的約85%,下降到明年年底的20%以下。

展望2026年

首先需要明確一點——礦企仍然是礦企。

多數已經轉向HPC的公司,目前其絕大部分收入和現金流仍然來自比特幣挖礦業務。

在可預見的階段內,HPC更多是對現有業務的增量補充,而非直接替代比特幣挖礦產能,儘管隨着新合同的簽署以及電力容量需求的增加,我們確實預計這些公司會逐步、緩慢地退出部分挖礦業務。

到2026年,仍可能有少數礦企繼續增加挖礦算力。根據與管理層的交流,CleanSpark表示其挖礦業務仍具備再增加約10 EH/s的選擇權;而Canaan最近宣佈了一筆5萬台礦機的交易,這表明其他礦企也可能在顯著擴張其挖礦規模。

從更長周期來看,比特幣挖礦的形態很可能會與當前的運營模式大不相同,可能包括以下幾種形式:

ASIC製造商:ASIC廠商最有可能繼續維持接近或達到工業級規模的挖礦。為了保留在晶圓代工廠(尤其是台積電TSMC)的產能配額,廠商必須下達最低訂單量。如果這些礦機未能售出,很可能會被部署在ASIC廠商自有的礦場中。

此外,ASIC廠商還可以為自用目的進行專門設計和生產,成本顯著更低,從而支撐更大規模的挖礦運營。

模塊化挖礦:一些公司正在提出一種模式,將臨時、可移動的挖礦模塊引入正在為其他用途開發的場地。一旦電力基礎設施到位,這些模塊即可接入並開始挖礦,並持續運行,直到電力外殼建設完成、場地正式對外出租。

間歇式挖礦:這是可以與HPC並存的一種替代模式:挖礦設施與HPC並行建設,但只在電價接近零時運行,從而幫助平衡電網負載。在這種情況下,礦企更可能使用已經完全折舊的老舊設備,因為其負載率通常會非常低。

主權主體(國家):我們認為,主權國家已經佔據了大量非公開挖礦算力。國家參與挖礦的動機多種多樣,包括獲取外匯、將電力資源變現、以及直接接入比特幣網絡等。鑑於主權國家在資金實力和資源獲取方面的優勢,我們認為,在可預見的未來,國家層面的挖礦仍將維持工業級規模。

上述哪種模式最終佔據主導,將取決於比特幣網絡自身的激勵機制,以及各類參與者對挖礦經濟性的敏感度。

我們的判斷是,在中期內,主權國家與ASIC製造商將主導算力分佈;而在更長期的視角下,挖礦可能會重新迴歸到規模更小、更分散的形態,依託廉價的「擱淺電力」,且很可能主要來自可再生能源。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流羣:https://t.me/BitPushCommunity

比推 TG 訂閱: https://t.me/bitpush