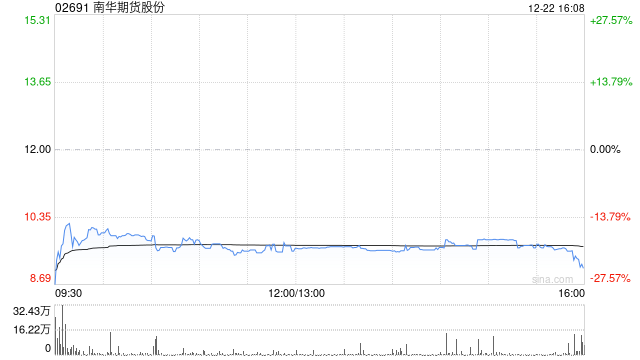

南華期貨今日正式在港交所主板掛牌,由此完成「A+H」兩地上市。其H股首日表現疲弱,開盤報9.13港元,較12港元的招股價大幅低開23.92%,盤中更一度下挫27.5%至8.70港元;按開盤價計算,投資者每手(500股)賬面虧損達1435港元。截至發稿,H股股價略微回升至9.55港元。相比之下,其A股今日則呈現低開高走的態勢,當前上漲2.18%。

作為此次上市的獨家保薦人,中信證券(通過旗下中信證券(香港)有限公司) 主導了這次發行。承銷團還包括中信里昂證券、招銀國際孖展、中銀國際亞洲等多家機構。

根據招股書顯示,南華期貨此次全球發售包括香港公開發售及國際發售,計劃募集資金將用於補充資本金、拓展境外業務及一般企業用途。

公開發售階段南華期貨獲1.91倍認購,公開發售的發售股份最終數目為1614.85萬股股份,佔發售股份總數的約15%。合共接獲約7479份有效申請,受理申請數目6043份,申購一手獲配發股份佔所申請股份總數的概約百分比為74.64%。此外,國際配售階段南華期貨獲0.99倍認購,國際發售股份最終數目為9151.05萬股股份,相當於發售股份總數的85%。

南華期貨是中國期貨行業的領先企業,也是A股首家上市期貨公司。根據行業報告,按2024年總收入計,公司在中國所有期貨公司中排名第八,並在非金融機構背景的期貨公司中位列第一。公司近期在國際化佈局上取得進展,其美國子公司剛於11月中旬成功獲批成為Nodal Clear的清算會員,從而獲得了在美國兩大交易所的清算資格。

從財務數據看,公司近年業績增長穩健,年度利潤從2022年的人民幣2.46億元增長至2024年的4.58億元,複合年增長率達36.5%。然而,其H股發行價與A股股價之間存在的估值落差,以及港股市場對金融板塊的特定估值體系,可能是影響此次上市表現的主要因素。

責任編輯:郝欣煜