導語:兩條不同的商業化賽道,吸引了共同的投資人。

2026年開年,中國AI大模型賽道迎來里程碑事件,智譜(2513.HK)與MiniMax(0100.HK,稀宇科技)與將先後在港交所掛牌上市。這兩家公司作為中國AI獨角獸的代表,不僅吸引了超百億元規模的孖展支持,更引發了資本市場的廣泛關注。

據招股書,MiniMax累計孖展超15億美元(約108億元人民幣),智譜累計孖展超83億元人民幣,兩家公司均位列AI賽道孖展前列。此外,MiniMax IPO估值約461-504億港元,智譜AI估值約511億港元,兩者處於同一量級,但均反映市場對AI未來的樂觀預期。

不僅估值規模相當,兩家公司還共同吸引了阿里巴巴、騰訊、高瓴資本、IDG資本等頭部機構。

不同的是,MiniMax押注C端多模態AI產品,智譜選擇B端開源+API調用路徑,兩者在商業化策略上截然不同。

目前,兩家公司均處於高投入、高虧損階段,盈利時點尚不確定,港股上市後,誰能更快實現自己的商業化目標?

誰的市場地位更清晰?

根據兩家公司的招股書,智譜定位在「國家隊+產業側主力」 ,按2024年的收入計,在國內市場的獨立通用大模型開發商中位列第一,在所有通用大模型開發商中位列第二,市場份額為6.6%;客戶類型以機構客戶為主,To B 權重高。

智譜在招股書中自稱是國內首個預訓練大模型框架,在GLM-4.6編碼能力上全球第一(2025年11月由CodeArena排名,最新業界認可的全球評估平台)。

截至2025年6月30日,智譜的模型已為超過8000家機構客戶提供支持,截至最後實際可行日期,已為約8000萬台設備提供支持。

如果說智譜已經被「行業共識」託舉到了核心玩家位置,而MiniMax似乎仍然在「證明自己是誰」的階段。

最明顯的區分是,MiniMax在行業排名、市佔率方面不如智譜「給力」。MiniMax自稱是全球第十大大模型技術公司,市場份額為0.3%,但未披露國內排名。此外,MiniMax稱,按2024年基於模型的收入計算,公司是全球第四大pureplay大模型技術公司。

此外,MiniMax更像一家「產品導向型創業公司」,包括主要面向個人用戶的AI原生產品和主要面向企業客戶及開發者的「開放平台及其他基於AI的企業服務」。

其中,AI原生產品主要是MiniMax(大語言模型)、MiniMax語音(音頻生成)、海螺AI(視頻生成)和Talkie(面向國際市場)╱ 星野(面向國內市場)等AI原生應用的訂閱服務創收。

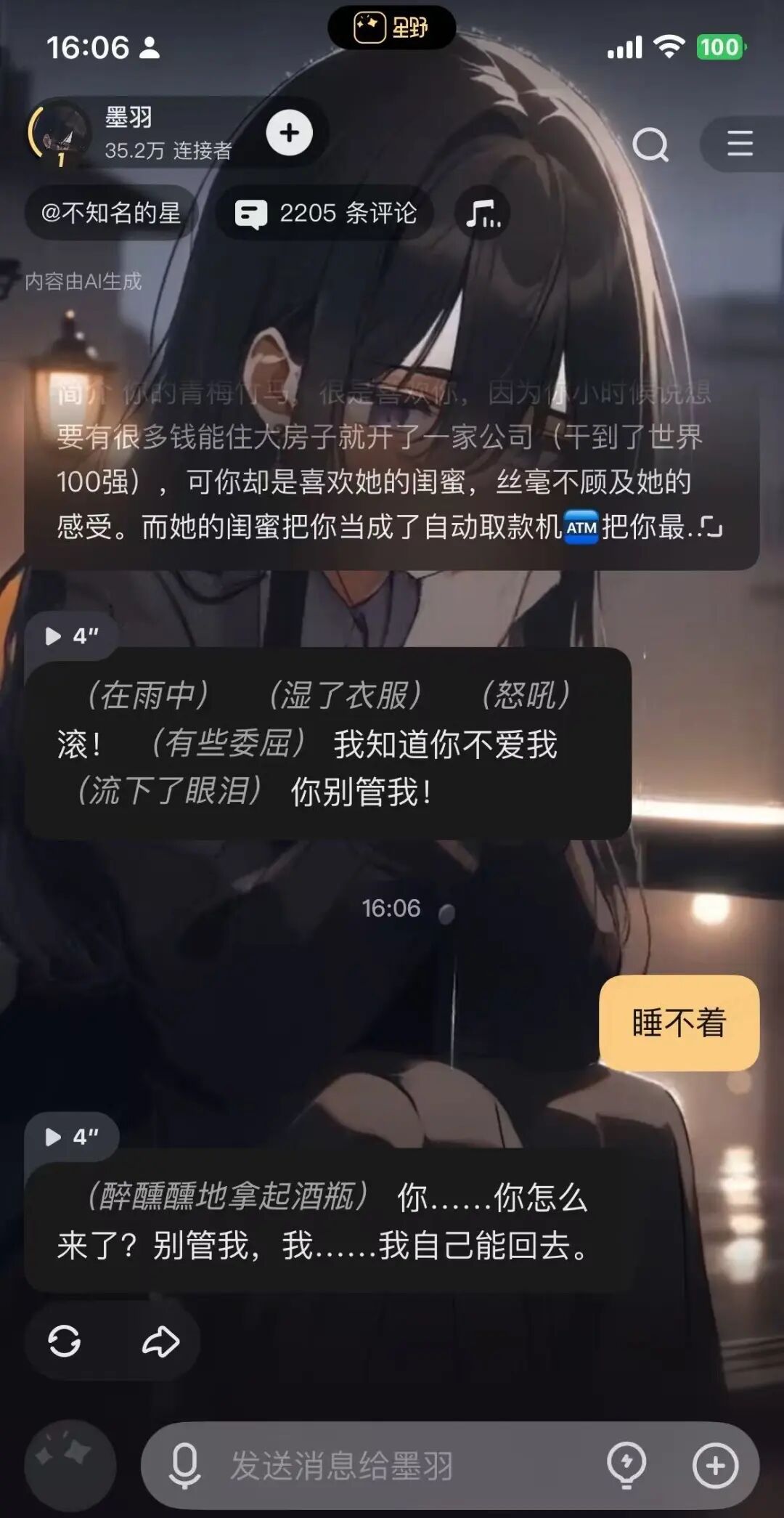

筆者體驗了星野這個產品,最直觀的感受是它更像一個「套了皮膚的大語言模型」,用MiniMax的說法,它是「依託公司的自研AI模型支持,用戶可與AI智能體或虛擬角色互動產生情緒」。

它的主要特點是用戶可以自己創建一個虛擬角色,並給這個角色設定很多互動場景,比如照顧、陪護、哄睡、叫醒、吵架、認錯等等,很多用戶樂於嘗試和其他用戶創建的虛擬角色聊天、互動。當然星野還搭建了社區互動頻道,用戶可以發佈動態、評論等等。

圖源:星野互動界面

不過在AppStore上,很多用戶反饋,星野已經在限制聊天次數,需要充值才能解除限制;此外,星野還設定了大量敏感詞,有用戶吐槽星野變成了「敏感肌」,很多普通詞彙也無法發出。

截至2025年9月30日,MiniMax的AI原生產品累計為來自超過200個國家及地區的逾2億名個人用戶,以及來自超過100個國家及地區的10萬餘名企業以及開發者提供服務。

而智譜的AI產品實際上也包括了大語言模型、視頻生成、圖片生成和音頻處理等,而且智譜還搭建了自己的AI agent:AutoGLM — Rumination(邊想邊幹),具有深度思考能力的自主任務完成智能體,可以直接接管你的電腦。

收入更快VS收入更穩

收入質量上,智譜更像「賣算力和模型」,MiniMax更像「賣應用故事」

智譜2024 年收入 3.12 億元,2025 年上半年 1.91 億元,客戶集中度逐年下降,前五大客戶佔比從61.5%降到40%,明確了To B + MaaS路徑。

MiniMax2024 年收入 3052.3萬美元,2025年前九個月5343.7萬美元(波動大),To C 產品用戶多,AI原生產品帶來的收入佔比在71%以上。

MiniMax「看起來增長更快」,但智譜的收入更可預測、更容易被資本市場定價。

對比來看,MiniMax的收入增速更為迅猛(2024年同比增長782%),但絕對規模仍小於智譜;智譜雖增速較慢(2022年-2024年的年複合130%),但已建立更大的收入基數。

MiniMax 更像是「硅谷式極端押注路線」,但放在港股+ 中國監管 + 算力環境 下,風險需要重點關注。

兩家公司目前都處於前期虧損階段,MiniMax 2024 年淨虧損4.65億美元,2025 年前九個月虧損5.12億美元;其研發費用 2024 年約1.89億美元,此外經營現金流持續大額流出。

而智譜在報告期內持續虧損,但規模明顯小於MiniMax,主要資金用於研發算力、模型迭代,但已有明確收入擴張路徑支撐。智譜更像是「還沒到盈利拐點」,而不是「看不到拐點」。

MiniMax以美元計價虧損更大,但持有更多現金儲備,現金可持續性更強。

此外,MiniMax 面臨知識產權訴訟:已被迪士尼等起訴,按照 MiniMax在招股書中披露,最壞情況下需賠償約5億元人民幣,此外MiniMax的可贖回可轉債規模極大,而且一旦To C 產品退潮,估值邏輯需要重建。

智譜並無重大知識產權糾紛,也未被列入實體清單,政策環境相對友好。

AI賽道資本集中度較高

MiniMax和智譜AI雖同屬大模型賽道,但市場策略截然不同:MiniMax押注C端爆款產品路線,智譜AI選擇B端生態建設路線。兩者在商業化路徑上的差異,決定了其投資邏輯和風險評估維度完全不同

在商業化路線上,MiniMax押注C端爆款產品路線,通過多模態AI技術在短視頻、遊戲、影視製作等領域打造面向消費者的爆款應用。這種商業模式類似互聯網公司,通過產品快速迭代和用戶增長實現商業化。

而智譜選擇B端生態建設路線,通過開源模型吸引開發者,再通過API調用實現商業化。這種模式類似雲計算平台的"免費+付費"策略,先通過開源建立市場地位,再逐步引導企業用戶付費使用。

但有意思的是,兩家公司吸引了高度重疊的頭部投資機構,特別是阿里巴巴、騰訊、高瓴資本、IDG資本等AI賽道核心玩家,顯示出中國AI大模型賽道的資本集中度較高。

不同的是,MiniMax吸引了更多國際資本(如阿布扎比投資局、Aspex等主權財富基金和國際化資產管理機構),這可能與其全球化佈局策略和技術領先性有關。

而智譜則獲得更多國內互聯網巨頭(美團、小米、螞蟻)和地方政府國資(成都高新區、浦東創投等)的支持,體現其在產業應用場景和政策資源方面的優勢。

兩家公司在2023-2024年均呈現加速孖展態勢,MiniMax在2024年連續完成C輪和基石投資輪,智譜AI在2024年完成至少4輪孖展(B3-B6),2025年3月又完成多輪戰略孖展。

MiniMax的孖展呈現明顯的加速態勢,從天使輪到C輪僅用3年時間,但孖展金額和估值快速攀升;B輪6億美元孖展由阿里巴巴領投,標誌着互聯網巨頭對AI大模型賽道的押注;C輪引入上海國資母基金。2025年基石投資輪吸引14家機構認購,包括阿布扎比投資局等主權財富基金,體現了國際資本對中國AI獨角獸的認可

智譜的孖展歷程則呈現出"清華系+產業資本+國資"的三重結構特徵。早期孖展由清華大學資管和中科創星領投,體現高校科技成果轉化的支持。2023年後孖展節奏明顯加快,美團、阿里、騰訊、小米等互聯網巨頭密集入局,顯示智譜AI在產業應用場景方面的價值被認可。2024年後國資資本(北京國資、成都高新區、浦東創投等)持續加碼,反映地方政府對AI大模型產業戰略地位的重視。

從發行價來看,雖然智譜和MiniMax的資金門檻處於同一量級(11-16萬港元),但真正的投資門檻更多體現在認知深度和風險承受能力上:

MiniMax更適合理解互聯網化AI產品邏輯、看好C端AI商業化、能承受高估值波動的投資者;而智譜可能更適合認同開源生態模式、看好B端AI市場、能接受長期虧損換市場地位的投資者。

以上內容僅供參考,不構成任何投資建議。市場有風險,投資需謹慎。請投資者結合自身情況,並在專業投資顧問的指導下進行決策。

#AI #港股 #IPO #阿里巴巴 #小米