2025年我國資本市場孖展沽空業務大幅增長,成為市場活躍度提升的核心風向標。

數據顯示,2025年全年新開兩融賬戶達154.21萬戶,如何看待這一數字?

154.21萬戶創下近十年以來的最高紀錄,較2024年增加了53.36萬戶,增幅超52%,較2018年的階段性低點40.34萬戶增長近3.8倍。2025年末兩融賬戶總數突破1564萬戶,較2024年末實現跨越式增長。

截至2025年末,全市場孖展餘額從2024年末的1.85萬億元升至2.52萬億元,增幅超36%,投資者參與兩融業務的熱情高漲。

從時間維度看,2025年兩融開戶節奏穩健且下半年發力明顯,9月以20.54萬戶創下全年單月新高,8月、3月、11月、12月新開賬戶數均超14萬戶。這一增長態勢是市場需求與券商佈局共振的結果,全年行業兩融業務增幅集中在25%-40%,頭部券商與區域中型券商各展優勢,多家券商上調業務規模上限以承接需求。

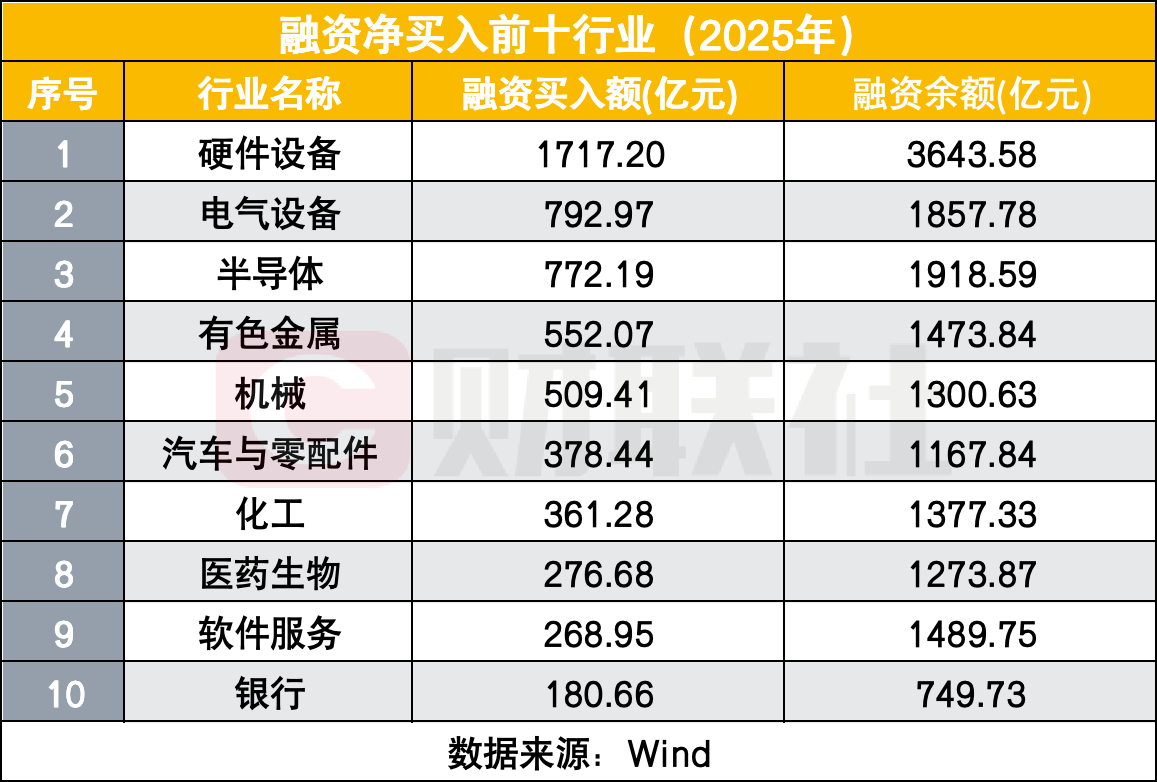

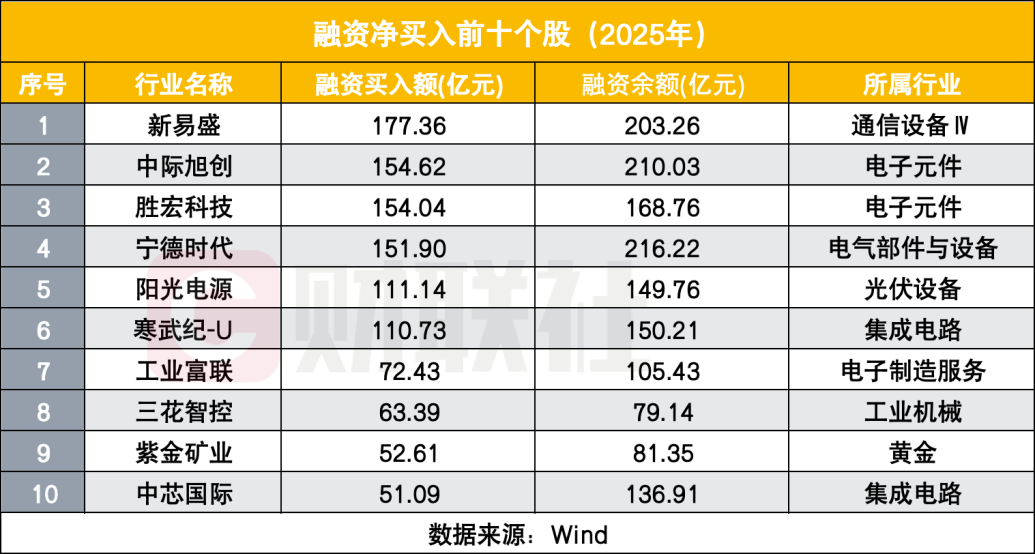

資金流向呈現鮮明導向,硬科技與高端製造業成為核心賽道,硬件設備、半導體、電氣設備等行業孖展淨買入佔比顯著,新易盛、中際旭創等科技類龍頭企業備受青睞,資金配置與國家產業升級方向高度契合,展現出槓桿資金對優質核心資產的堅定偏好。

2025年兩融新開賬戶數創近十年新高

2025年A股市場孖展沽空業務活躍度顯著提升,新開兩融賬戶數創下近十年以來的最高紀錄。數據顯示,全年新增兩融開戶數達154.21萬戶,截至2025年末,全市場兩融期末賬戶總數突破1500萬戶大關,達到1564.02萬戶,較2024年末的1435.93萬戶實現大幅增長。

從年度數據對比來看,2025年的新開賬戶數遠超此前十年水平。2016-2024年期間,兩融新開賬戶數最高值為2020年的104.52萬戶,而2025年的新增規模較這一峯值提升約47.5%,較2024年的100.85萬戶增長超52.9%,增長勢頭強勁。

分月度表現來看,2025年兩融開戶下半年發力明顯。9月表現最為突出,當月新開賬戶數達20.54萬戶,為全年單月最高;8月新開賬戶數也突破18萬戶,達18.3萬戶。此外,3月、11月、12月的月度新開賬戶數均超過14萬戶,分別為14.45萬戶、14.07萬戶和14.71萬戶,其餘月份新開賬戶數均保持在7萬戶以上,整體開戶節奏穩健。

券商兩融業務多點開花

兩融業務的增長是市場需求與券商積極佈局共振的結果。財聯社記者通過多方調研了解到,2025年不同規模券商的兩融業務均呈現顯著增長態勢,行業整體增幅集中在25%-40%區間。其中,頭部券商憑藉資金實力與客戶資源優勢表現尤為突出,區域中型券商則發力迅猛,部分機構孖展餘額增幅高達三四成,展現出差異化競爭格局下的共同繁榮。

面對持續升溫的市場需求,券商紛紛調整業務規則以搶佔市場份額。據統計,2025年內至少有8家券商先後上調孖展類業務規模上限,包括長江證券(000783.SZ)、東方證券(03958)、華泰證券(601688.SH)、招商證券(06099)等頭部機構,以及浙商證券(601878.SH)、華林證券(002945.SZ)等中小券商;東吳證券(601555.SH)1家則針對性調整孖展沽空業務授信總規模,進一步滿足客戶需求。

值得注意的是,為合理把控孖展額度,部分券商採取了「限流」措施。9月華林證券宣佈自10月13日起,將滬深交易所標的證券孖展保證金比例調整至100%,存量合約按原比例執行,這是華林證券在提高兩融規模上限後的限流舉措;8月國金證券已率先調整除北交所以外標的證券的孖展保證金比例至100%。兩家券商的舉措既體現了對業務風險的審慎態度,也從側面印證了當前市場孖展需求的火熱程度。

券商孖展費率跌破4%

孖展沽空業務的火熱,也帶來利率競爭持續升級,行業孖展利率下限進一步下探,符合條件的投資者可申請到3.5%的年化專項利率,較行業默認利率降幅顯著。

據業內最新數據顯示,目前券商兩融業務默認孖展利率普遍在4%-5%區間,而通過協商,不同資金量、交易活躍度的投資者可獲得階梯式利率優惠,4%以下低利率已成為頭部券商爭奪優質客戶的重要抓手。

記者了解到,利率優惠主要集中在中信證券(06030)、國泰海通證券(02611)、銀河證券(06881)等頭部券商。其中,國泰海通對新開通兩融且滿足50萬資金門檻、承諾月均20萬元以上孖展交易額的投資者,首3個月利率可低至3.5%,後續穩定交易可長期維持3.8%以下;中信證券針對賬戶日均資產100萬以上客戶,可協商3.5%-3.8%的長期利率;銀河證券則對500萬以上高淨值客戶推出3.5%的專屬利率,資金量達1000萬時利率甚至可低至2.78%。

值得注意的是,當前4%以下的低利率均為專項優惠政策,需通過券商客戶經理專屬渠道申請,直接在券商APP自行開戶無法享受該福利。券商在制定利率時,會根據投資者資金量、交易頻次、開戶渠道綜合定價,資金規模越大、交易越活躍,協商低利率的籌碼越足,50萬-100萬資金量的普通投資者,通過客戶經理溝通也可將利率調整至4%左右。

槓桿資金流向明確,硬科技與製造業成核心賽道

從行業分佈來看,2025年孖展資金呈現鮮明特徵,硬科技與高端製造業成為資金追捧的核心賽道。孖展淨買入前十行業中,硬件設備以1717.20億元的孖展買入額和3643.58億元的孖展餘額穩居首位,成為兩孖展金最青睞的領域;電氣設備、半導體分別以792.97億元、772.19億元的孖展買入額位列二、三位,孖展餘額均超過1800億元。

有色金屬、機械、汽車與零配件、化工等製造業領域也獲得資金重點配置,孖展買入額均超過350億元;醫藥生物、軟件服務、銀行等行業同樣躋身前十,顯示出孖展資金在重點佈局高端製造的同時,也兼顧了消費與金融等領域的配置需求。從行業分佈可以看出,兩孖展金的流向與國家產業升級方向高度契合。

個股方面,科技類企業成為孖展買入的焦點。新易盛以177.36億元的孖展買入額位居榜首,孖展餘額達203.26億元;中際旭創(300308.SZ)、勝宏科技(300476.SZ)緊隨其後,孖展買入額均超過150億元;寧德時代(03750)作為新能源行業龍頭,孖展買入額達151.90億元,孖展餘額216.22億元,位列第四。寒武紀-U(688256.SH)、中芯國際(00981)等集成電路企業,陽光電源(300274.SZ)等光伏設備企業也紛紛躋身前十,彰顯出資金對核心技術與產業鏈龍頭企業的高度認可。

從所屬行業來看,前十個股主要集中在通信設備、電子元件、集成電路、光伏設備、工業機械等領域,與孖展淨買入前十行業的分佈高度契合,進一步凸顯了資金對科技製造賽道的偏好。這些個股多為行業龍頭企業,具有較強的技術優勢和市場競爭力,成為投資者通過兩融槓桿放大收益的重點標的。

本文轉載自財聯社;智通財經編輯:陳筱亦。