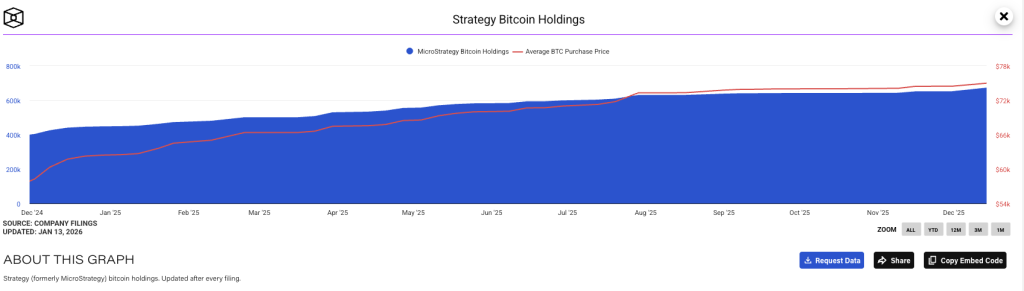

進入2026年,比特幣(BTC)$94,185.42 的機構化進程迎來了關鍵轉折。儘管市場拋售情緒依然濃厚,但全球最具代表性的比特幣企業財庫Strategy再次向市場展現了其無與倫比的購買力。在1月5日至11日的交易周中,該公司在Michael Saylor的領導下,逆市掃入13,627枚比特幣。這筆斥資12.5億美元的交易,不僅是該公司自2025年夏季以來的最大規模收購,更讓其總持倉量攀升至驚人的687,410枚,這數字已佔據比特幣總供應量約3%的市場份額。

MSCI 關鍵決策與數位資產財庫的命運

這場收購行動的時機點顯得極具戰略眼光,緊隨在全球指數編制巨頭MSCI的重大決策之後。此前,市場一直擔心MSCI會將數位資產佔比過高的公司(DATs)剔除出其基準指數,這曾引發加密相關企業股價的大幅波動。然而,MSCI在1月初確認暫時保留這些公司在 2 月重新平衡中的地位,這一決定為Strategy及其MSTR股價提供了重要的喘息空間,也為其後續透過出售股權籌集收購資金鋪平了道路。

市場數據揭示賣方壓力依然主導局勢

然而,在機構巨頭瘋狂擴張財庫的背後,比特幣的市場結構卻隱藏着不容忽視的下行壓力。根據 Glassnode最新的鏈上數據分析,雖然大戶持續買入,但整體市場的賣方壓力(Sell-side Pressure)依舊佔據主導地位。現貨與永續合約的累計成交量差(CVD)顯着下滑,反映出賣方的主動拋售意願遠高於買方的承接動能。這種供需失衡的局面,加上近期短期持有者供應占比的上升,顯示市場正處於高度投機且敏感的階段,任何風吹草動都可能引發劇烈的價格回撤。

時期、長期持有者行為與後續市場表現

| 時期 | 長期持有者 (LTH) 行為 | 後續市場表現 |

| 2018-2019熊市 | 拋售壓力達到頂峯後趨於緩解 | 為2020-2021年的大牛市奠定基礎 |

| 2022市場修正 | 持續性的籌碼分配(減持)階段 | 隨後進入2023年的籌碼積累期 |

| 當前2026趨勢 | 淨流出量減少(持幣意願增強) | 市場正處於籌碼吸收(消化)階段 |

對於2026年的投資者而言,當前的市場呈現出一種極度兩極化的景象。一方面是如Strategy這樣的長期巨鯨持續鎖定供應量,將平均成本墊高至75,000美元以上;另一方面則是散戶與短線投機客在9萬美元關口反覆博弈。在這種高波動的環境下,單純依賴名人言論或短期情緒進行交易的風險極高,特別是當市場結構轉向更具反應性的短線持有者手中時,價格的敏感度已達到前所未有的水平。

尋求穩定增長:從投機熱潮轉向技術價值

相較於盲目追逐高風險的波動,聰明的資金開始關注具備實質技術改良與高效能表現的資產。在2026年這個強調「實際應用」與「結構性成長」的年份,專注於這類具備技術支撐的資產,或許是比追隨名人推文或盲目跟風巨鯨更穩健的投資選擇。

隨着2026年5月MSCI即將進行新一輪的指數審核,比特幣市場的博弈將進入下半場。投資者在參考 Strategy 這種戰略佈局的同時,也必須時刻警惕鏈上數據所傳達的拋售警訊,以更理性的態度應對這場加密貨幣的史詩級演變。