历经三次上市聆讯后,12月15日,卫龙食品(09985.HK)正式登陆港交所,在资本市场中取得了一席之地。作为国民零食品牌,背负“辣条第一股”这一名号的卫龙,在上市后却并未在股价上大放异彩,反而连跌数日,截止12月22日收盘,卫龙累计下跌超10%,实现了港股市场的“开门绿”。

作为估值曾经高达600亿的零食巨头,本次卫龙上市估值本就大幅缩水,在上市后又即刻迎来了破发,不禁令人质疑:辣条它不香了吗?卫龙基本面究竟如何,后续又会有怎样的表现呢?

01

蔬菜制品比重快速提升,业绩整体增收不增利

辣条其本质是一种以面粉为主材料,辅以辛香料的“调味面制品”,由于成本较为低廉,而辣味食品具有一定“成瘾性”,逐渐成为一种广受大众喜爱的经典零食。卫龙经过20余年的发展,成为了调味面制品的行业霸主和经典代表,并在发展的过程中将产品范围向其他辣味产品扩张。根据招股书显示,公司主营产品包括调味面制品、蔬菜制品以及其他类产品。

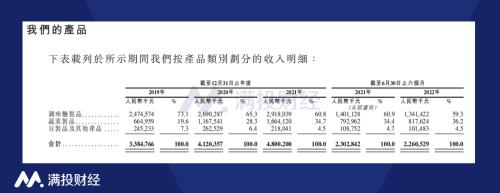

从收入端来看,2019年至2021年及2022年上半年,公司实现营收分别为33.84亿元、41.20亿元、48.00亿元、22.60亿元。其中,2019年-2021年公司营收呈现整体增长趋势,但2022年上半年,公司营收出现了下滑,收入比上年同期略微减少1.8%。同时,公司在招股书中表示,截至2022年10月31日止10个月的销售额略有减少,预计2022年全年营收将以下降收尾。

图片来源:公司招股说明书

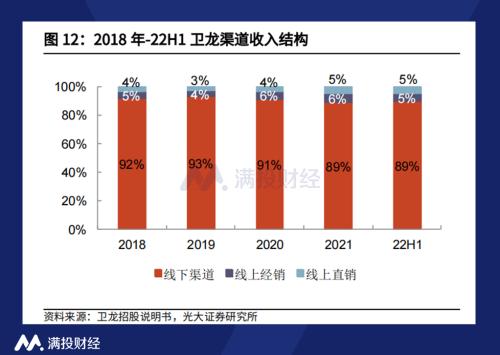

对于营收下降,公司认为主要是COVID-19在我国若干地区的区域性复发所致。从销售渠道来看,卫龙产品的销售以线下经销为主,尽管近年来线下渠道的占比有所下降,但截至2022年上半年线下渠道销售占比仍高达89%,因此疫情对公司产品销量的冲击非常明显。

拆分产品来看,“辣条”类的调味面制品依旧是公司营收的主要贡献者,2022年上半年占收入比重达到59.3%。而蔬菜制品近年来占公司收入比重逐步提升,截至2022年上半年占收入比重已经达到36.2%,为公司打造了快速成长的第二增长曲线。

从毛利率上来看,公司2019年-2022年上半年销售毛利率分别为37.1%、38.0%、37.3%、38.1%,整体在一个区间内保持平稳波动。但从利润角度来看,2019年-2021年,公司净利润分别为6.58亿元、8.19亿元和8.27亿元,同比增长38.18%、24.41%和0.97%,增速放缓的趋势明显,2022年更是转盈为亏,实现净亏损2.61亿元。公司为何“增收不增利”?2022年的亏损又是因何?

02

营销支出压制利润,新增产能消耗现金

先从亏损端谈起,公司管理层也对这部分进行了解释。根据管理层所述,公司22年上半年亏损的主要原因是此前投资有关的一次性的以股份为基础的付款,这导致其他收入/亏损端在2022年上半年支出了6.28亿元。去除掉这部分非经常损益后,公司2022年上半年经调整净利润为4.25亿元,同比增长11.8%。

考虑到2022年的特殊环境,卫龙的营收和利润问题均情有可原,但公司在2019年-2021年期间的利润增速放缓却是难以回避的问题。从费用端来看,销售支出的增长是公司利润增速下降的主因之一。2019年-2021年,公司销售支出分别为2.81亿元、3.71亿元、5.21亿元,费用增长明显。

辣条本身具有高糖、高盐、高油的特质,且成本与售价均较为低廉,因此一直以来难以摆脱“垃圾食品”的标签。近年来,卫龙将辣条、魔芋爽等产品原先使用的透明包装更换为黑白包装,并在营销上强调卫龙产品的干净卫生、品牌格调等方向,为的就是改变产品在大众心目中的形象。为此,公司在营销支出上的增长是必然的。

另一方面,公司的管理费用在近年来也呈现出快速增长的趋势。2019年-2021年,公司管理费用支出分别为1.38亿元、2.01亿元、3.59亿元,截至2022年上半年,公司管理支出占收入比重达到9.8%,较2019年的4.1%有着巨大的增长。在2022年全年收入下滑的假设下,公司全年管理费用支出或超过10%,进一步压缩公司的利润空间。

值得一提的是,在本次募资上市之前,公司的现金情况并不乐观。在2021年,卫龙完成了6.59亿美元的Pre-IPO轮融资,该轮融资由CPE源峰(中信产业基金)和高瓴领投,红杉中国、腾讯、云锋基金跟投。截zhi至2021年6月30日,公司账面现金及现金等价物高达13.16亿元。而到了2022年6月30日,公司账面现金及现金等价物仅剩1.81亿元,其中大部分资金被用于投资活动,即产能提升的建设上。

图片来源:公司招股说明书

03

竞争对手不止“辣条”,新产品有望打开增长曲线

从制作工艺和原材料的角度来说,调味面制品是一个几乎不存在入行门槛的产业,因此促进销量增长的要素更多是集中在品牌营销端上。在这方面,卫龙目前是当之无愧的行业龙头。根据招股书显示,截至2021年,公司在辣味休闲食品、调味面制品、辣味休闲素菜三个赛道上均为行业市占率第一,且均超过2-5名企业的市占率之和,大幅领先于其他企业。

但放在整个休闲食品市场中,以辣条为代表的的调味食品仅仅是休闲食品的一种选择,公司面临的竞争对手并不少。根据弗若斯特沙利文报告,按零售额计算,2021年中国休闲食品行业的市场规模为8251亿元,2016年至2021年年复合增长率为6.1%。就上市公司角度来说,类似三只松鼠(300783.SZ)、良品铺子(603719.SH)、洽洽食品(002557.SZ)等公司在休闲食品的市占率上均有较好的成绩。

对于卫龙来说,过往依赖辣条这一单一产品的经营结构很难支撑公司继续壮大规模,因此在新产品上的研发就成了公司下一步的方向。“魔芋爽”、“海带丝”等产品的成功使公司获得了进一步的增长曲线,也使公司坚定了拓宽产品路径的决心。除调味面制品外,目前公司已在辣味休闲蔬菜、辣味肉类零食、豆干豆皮及香脆休闲食品领域布局了产品,全面渗透辣味休闲食品。

2022年对于消费行业而言是一个“灾年”,在经济下行、疫情抑制需求的背景下,消费行业,尤其是非必需消费行业整体均呈现出承压的趋势。随着近期防疫政策方针的转向,消费行业有望迎来复苏。但对于卫龙来说,新产品能否复制辣条、魔芋爽的成功才是公司估值能否提升的要因。若公司无法实现业绩端的提升,无法展现出进一步统治市场的魄力,即使行业整体向好,股民也不会为吃腻了的辣条“买单”。