从12月24日至1月5日的“圣诞老人行情”历来为投资者带来丰厚回报,自1928年以来,标普500指数在此期间平均上涨1.6%。在过去97年中,该指数在这七天内上涨的概率高达77%(75年)。Oppenheimer技术分析主管Ari H. Wald指出,这一表现与任何典型的七天周期形成鲜明对比,后者平均涨幅仅为0.2%,上涨概率为57%。而且,当“圣诞老人行情”未能出现时,接下来一到两个季度的表现往往低于平均水平。

Wald表示:“自1928年以来,标普500指数在经历一次下跌的圣诞行情后,接下来的三个月平均下跌1%,而经历一次上涨的圣诞行情后,接下来的三个月平均上涨2.6%。”他还引用了华尔街一句老话:“如果圣诞老人不来,熊市可能就要来了。”

展望1月份,Oppenheimer分析师根据该指数相对于其200日移动平均线的位置,发现了一些令人鼓舞的信号。自1950年以来,当标普500指数在1月份开盘价高于其平滑趋势线时,平均上涨1.2%,上涨概率为64%;而当开盘价低于该趋势线时,平均上涨0.7%,上涨概率为50%。目前,该指数正处于这一关键技术水平之上。

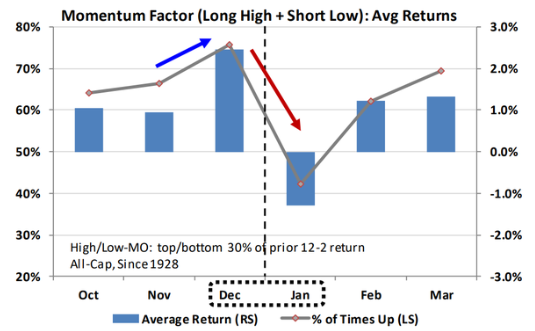

此外,而1月份动量因子(SPMO)一直是全年表现最差的月份,该因子追踪过去12个月市场领头羊与落后者的表现。12月份的优异表现通常反映了税收抵扣策略,即投资者卖出亏损股票以抵消资本利得税,这使得1月份成为动量策略表现最差的月份,因为“前一年表现不佳的股票随后会被买回”,这就是所谓的“一月效应”。

即一种流行的理论认为,美国股市在1月份的涨幅往往高于其他月份。这种现象被称为“一月效应”,因为研究表明,一月份的涨幅是其他月份均值的几倍。这种影响在1940年至1970年代中期的小型公司股票中最为明显。但在2000年前后,这一涨幅似乎有所收缩,自那以后就不那么可靠了。

“一月效应”在几十年前就已被广泛接受,以至于大多数研究都集中在试图寻找细微差别和原因上,而没有得出任何确切的结论。但也有其他理论。最主要的理论是,许多个人投资者在12月进行投资损失节税(Tax-Loss Harvesting),即抛售亏损头寸以抵消盈利,从而减少纳税义务。该理论认为,1月1日之后,投资者会停止抛售并补充股票投资组合,从而推动股市上涨。另一种理论是行为理论:人们在新年伊始做出财务决定,并相应地调整投资,从而推高股市。许多高薪投资者严重依赖年终奖,这使他们有充裕的现金可以在新年伊始进行投资。