近期,美股机构投资者13F报告陆续出炉,成为外界了解华尔街投资风向的重要渠道。

巴菲特持续减持美银,却未再抛售苹果;科技股依旧受宠,贝莱德、摩根士丹利与摩根大通纷纷加码;桥水基金则成功擒获AI大牛股Applovin。这些资本巨鳄的操作背后,究竟蕴藏着怎样的市场信号?

“股神”Q4持仓出炉!巴菲特还在减持美银,未再抛苹果

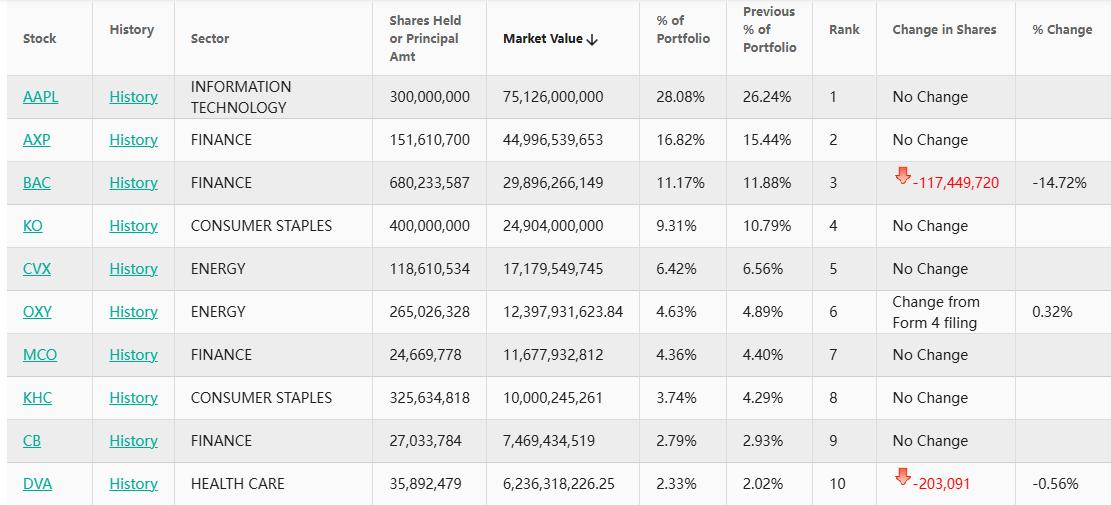

13F文件显示,伯克希尔第四季度持仓总市值为2670亿美元,较上一季度小幅上升10亿美元,前十大持仓标的占总市值的89.72%。

整体而言,伯克希尔的前十大持仓标的的排名未出现顺序变化,分别依然是苹果、美国运通、美国银行、可口可乐、雪佛龙、西方石油、穆迪、卡夫亨氏、丘博保险和德维特。这十大持仓股占伯克希尔持仓总市值的89.72%。

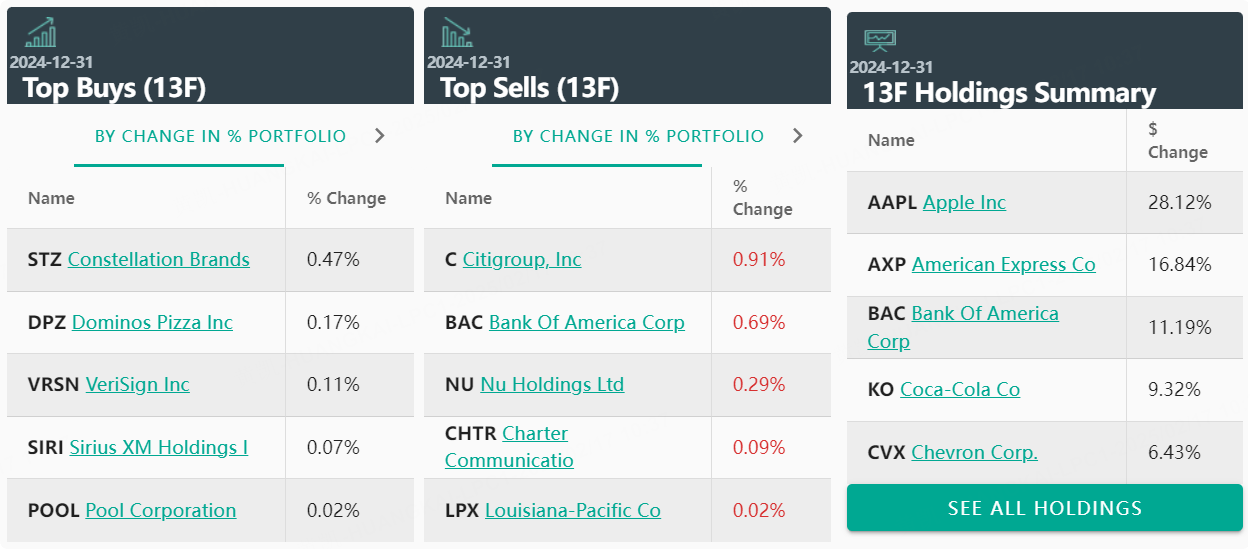

13F报告显示,伯克希尔在去年四季度还买入了酒业巨头Constellation Brands、达美乐披萨、VeriSign、Sirius XM和Pool公司。

其中,Constellation Brands是四季度伯克希尔唯一一只新建仓的股票。伯克希尔在当季总计买入了逾562万股Constellation Brands,价值逾12.4亿美元。

伯克希尔当季的前五大卖出标的则分别为花旗、美银、Nu Holdings、Charter Communicatio和Louisiana-Pacific。

当季,伯克希尔将花旗的持仓猛砍了逾七成,持股环比减少了约4060.5万股。不难看到,对美银的进一步减持和对花旗的持仓猛降,反映出“股神”眼下对银行股的前景似乎并不看好。

贝莱德加码科技巨头

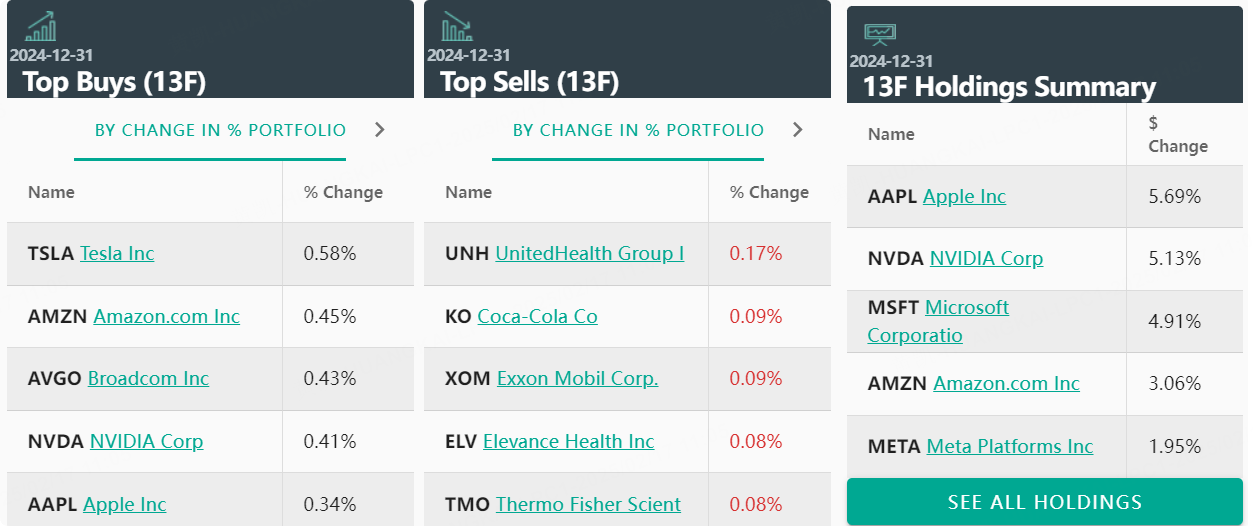

资管巨头贝莱德13F报告显示,截至第四季度末,贝莱德持仓股的总市值为4.94万亿美元,相较于前一季度的4.76万亿美元,环比上涨1.94%。

在持仓组合中,前十大持仓标的占总市值的28.17%,大型科技巨头仍占多数。分别为苹果、英伟达、微软、亚马逊、META、博通、特斯拉、谷歌-A、谷歌-C、礼来。

从持仓比例变化来看,贝莱德在2024年第四季度的前五大买入标的为:特斯拉、亚马逊、博通、英伟达、苹果。前五大卖出标的包括:联合健康、可口可乐、埃克森美孚、Elevance Health、赛默飞世尔。

桥水Q4押中“AI超级大牛股”Applovin

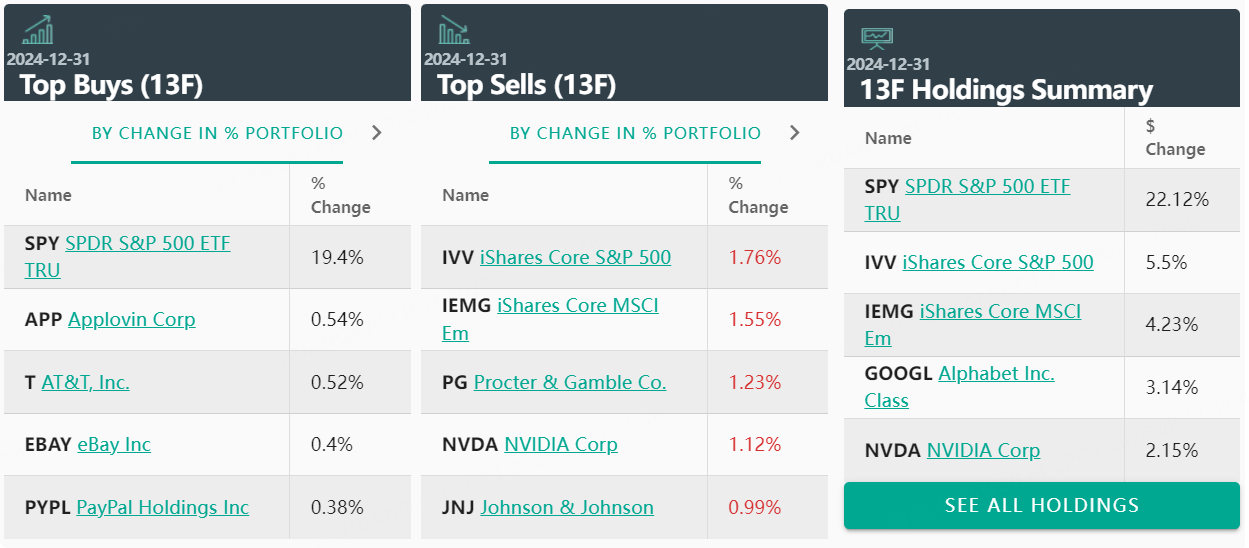

13F报告显示,截至2024年四季度末,桥水基金持仓股的总市值为218亿美元,相较于前一季度的177亿美元环比上涨23.2%。

在前五大重仓股中,SPDR标普500指数ETF位列第一,持仓约823万股,持仓市值约为48.25亿美元,占投资组合比例为22.12%,较上季度持仓数量激增883.56%。

iShares标普500指数ETF位列第二,持仓约204万股,持仓市值约为12.01亿美元,占投资组合比例为5.50%,较上季度持仓数量减少8.25%。

新兴市场coreETF位列第三,持仓约1766万股,持仓市值约为9.22亿美元,占投资组合比例为4.23%,较上季度持仓数量减少0.68%。

Alphabet、英伟达分别位列第四和第五,持仓市值分别约为6.86亿美元、4.70亿美元,较上季度持仓数量分别减少17.31%、26.44%。

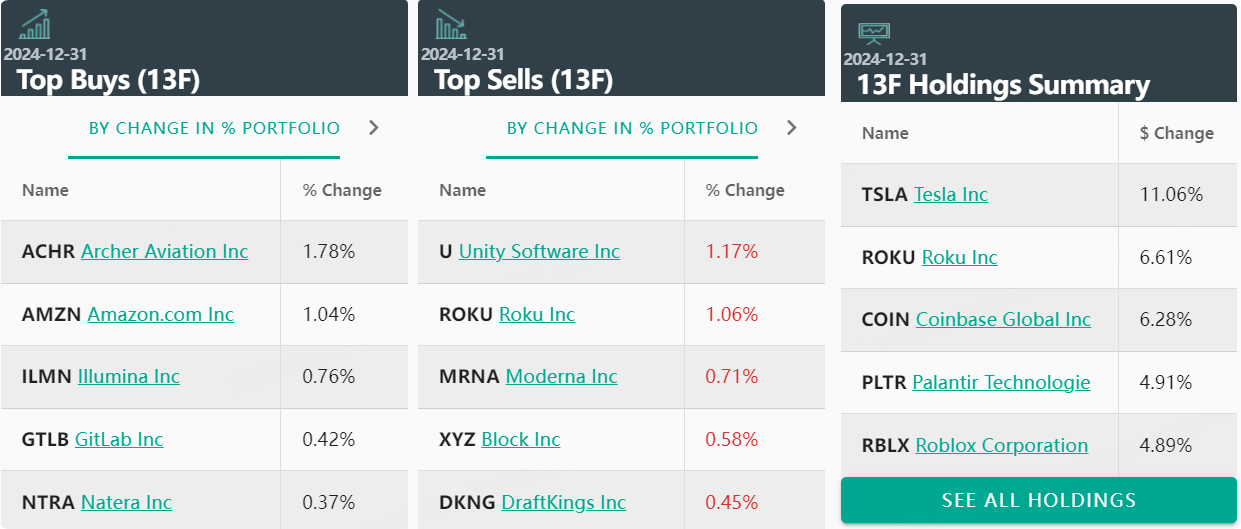

ARK Q4减持其前五大重仓股

被喻为“木头姐”的凯茜·伍德旗下方舟基金ARK四季度美股持仓市值为120亿美元,环比上季度增加了11亿美元。ARK在第四季度新建仓7个标的,加仓52个标的,清仓11个标的,减持123个标的。

增持方面,ARK前五大增持个股分别为Archer Aviation、亚马逊、Illumina、Gitlab,Natera。

前五大重仓股分别为特斯拉、Roku Inc、Coinbase、Palantir以及Roblox,不过上述五只重仓股ARK均进行了减持,减持幅度分别为28.36%、4.9%、6.37%、29.26%和14.35%。

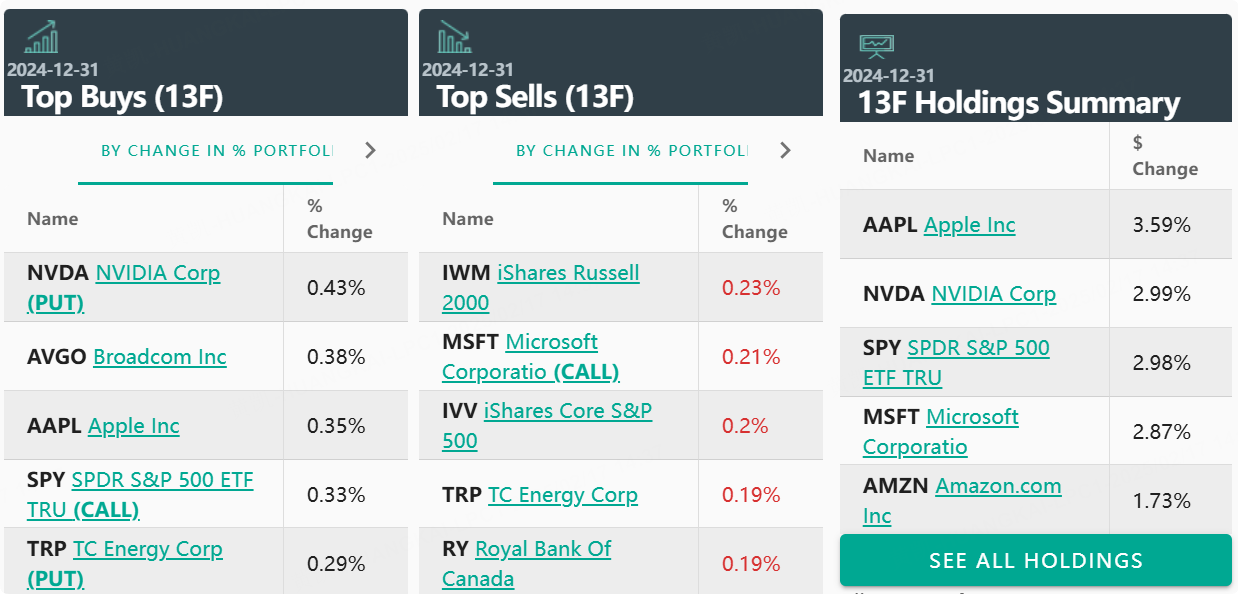

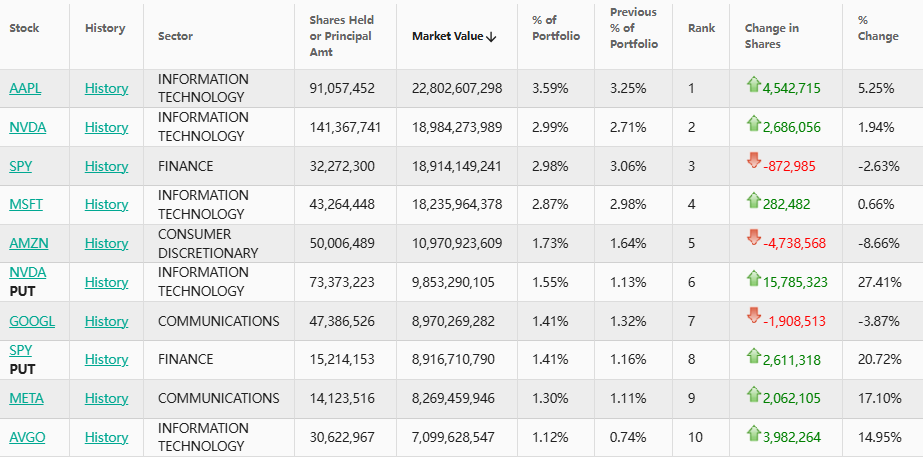

高盛第四季度持仓总市值为6300亿美元,上一季度总市值为6200亿美元,环比增长约0.8%。在第四季度的持仓组合中,高盛新增637只个股,增持2959只个股;同时清仓了433只个股,减持1955只个股。其中,前十大持仓标的占总市值的20.97%。

在前五大重仓标的中,苹果位列第一,持仓约9105.7万股,持仓市值约228.03亿美元,占投资组合比例为3.59%,较上季度持仓数量增加了5.25%;

英伟达位列第二,持仓约1.41亿股,持仓市值约189.84亿美元,占投资组合比例为2.99%,较上季度持仓数量增加1.94%;

标普500指数ETF位列第三,持仓约3227.2万股,持仓市值约189.14亿美元,占投资组合比例为2.98%,较上季度持仓数量减少2.63%;

微软位列第四,持仓约4326.4万股,持仓市值约182.36亿美元,占投资组合比例为2.87%,较上季度持仓数量增加0.66%;

亚马逊位列第五,持仓5000.6万股,持仓市值约109.71亿美元,占投资组合比例为1.73%,较上季度持仓数量减少8.66%。

在前十大重仓股中,高盛还大幅增持了Meta和博通等。此外,高盛显著增持了比特币和以太坊ETF。截至2024年第四季度末,该行通过比特币和以太坊ETF持有的加密货币敞口已超过20亿美元。

截至第四季度末,高盛持有价值12.7亿美元的比特币ETF-iShares,总计2407.8万股,较上季度持仓数量增加逾88%。此外,高盛还披露持有价值2.88亿美元的比特币ETF-Fidelity,共计353.0万股,较上季度持仓数量增加105%。

值得注意的是,高盛在调整加密货币投资组合时,减持或清仓了部分规模较小的比特币ETF持仓,例如,该行将比特币ETF-Grayscale(GBTC.US)持仓价值降至360万美元,环比减少了97%。高盛还通过现货ETF建立了价值7.6亿美元的期权交易头寸,截至2024年12月31日,该公司仍持有价值1.57亿美元的比特币ETF-iShares看涨期权(IBIT.US,CALL)、5.27亿美元的比特币ETF-iShares看跌期权(IBIT.US,PUT)以及8400万美元的比特币ETF-Fidelity看跌期权(FBTC.US,PUT)。

随着比特币敞口的增加,高盛对以太坊的投资兴趣也显著提升。截至第四季度末,这家华尔街巨头现货以太坊ETF持仓价值达到4.765亿美元,较上季度的2510万美元增长近19倍。具体来看,高盛通过以太币ETF-Fidelity(FETH.US)持有2.347亿美元的以太坊敞口,通过以太坊ETF-iShares(ETHA.US)持有2.355亿美元,通过低成本以太坊ETF-Grayscale(ETH.US)持有630万美元。

尽管以太坊投资显著增加,但其在高盛整体加密货币敞口中的占比仅为30%。