出品:新浪财经上市公司研究院

作者:坤

历时2年、连续4次申请港交所上市后,多点数智有限公司(下称“多点”)终于在近日叩开了港交所大门,如愿登陆港股,实控人张文中成功收获第二个IPO。

然而,来之不易的上市背后,却是老股东决绝离场,上市当天即破发超54%,上市后短短数个交易日,多点的市值即蒸发超百亿。由此带来的,则是基石投资者和打新投资者的损失严重。

实际上,如今上市后的暴跌,也并非毫无预兆。一直以来多点“上市难”笼罩,近年来业绩表现惨淡,收入增长明显放缓,且愈发依赖来自关联实体的收益,2024上半年多点的关联方收益贡献近九成,仅有13.3%的收入来自独立客户。更何况,成立近10年的多点如今依然亏损,近三年半来累计亏损超35亿元,经营性现金流也在持续净流出。

近三年半累亏超35亿 与物美“强绑定”独立客户收入占比仅13%

尽管如今已经成功上市,但多点近年来业绩上的“硬伤”不容忽视。

在招股书中,多点表示公司为本地零售业的零售商提供零售数字化解决方案,包括本地的零售业务、从采购及供应链管理、门店及总部管理到营销及全渠道销售。2019-2024上半年,多点实现营业收入分别为2.65亿元、4.87亿元、8.48亿元、13.28亿元、15.85亿元、9.39亿元,2020年以来实现同比增长分别为83.66%、74.25%、56.60%、19.36%、22.93%。可以看出,尽管近年来多点的收入规模实现了持续增长,但增幅相比往年已经明显放缓。

更何况,成立已近10年的多点如今仍陷于亏损中。据招股书显示,2021-2023年,多点的年度亏损分别为18.25亿元、8.41亿元、6.55亿元、2.49亿元,三年半时间累计亏损超35亿元。

根据弗若斯特沙利文的数据,2023年按收益计算,多点是中国最大的零售数字化解决方案服务商,市场份额为6.5%。但实际上,这一最大的市场份额,却基本全靠物美集团和其他关联实体,而这也就自然为多点自身的独立性蒙上一层阴影。

一直以来,多点与物美的渊源颇深,尽管没有直接的股权关系,但多点的创始人及董事长张文中,也是物美集团的创始人,多点对于零售数字化的探索也始于物美集团。

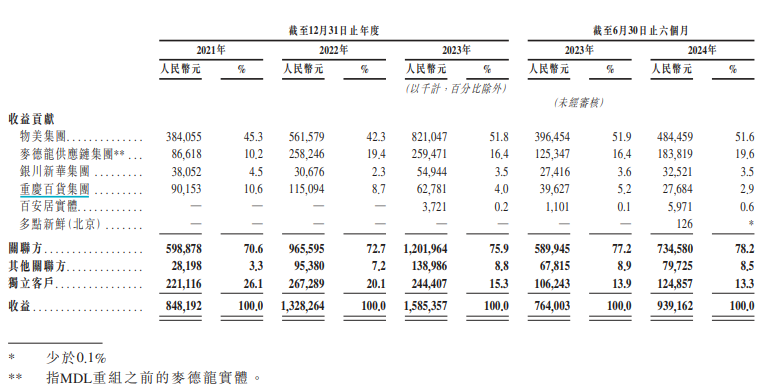

资料来源:招股书

资料来源:招股书据招股书显示,一直以来,来自关联方的收益每年都为多点贡献了绝大部分收入。2021-2023年,多点从关联实体实现的营业收入分别为5.99亿元、9.66亿元、12.02亿元,占比分别为70.6%、72.7%、75.9%,而2024上半年的收入更是高达7.35亿元,占比来到新高78.2%,来自独立客户的收入占比仅为13.3%。而在所有关联方中,物美集团又是重中之重。报告期间多点来自物美集团的收入分别为3.84亿元、5.62亿元、8.21亿元、4.84亿元,占比分别为45.3%、42.3%、51.8%、51.6%,占据了多点收入的半壁江山。

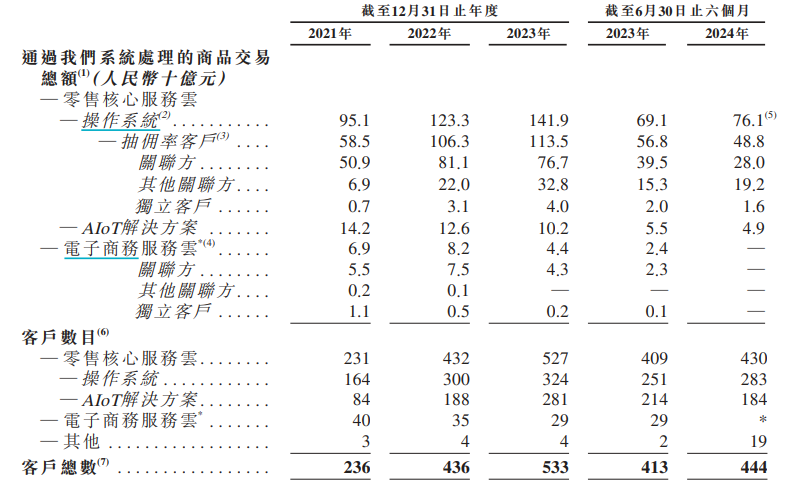

资料来源:招股书

资料来源:招股书需要注意的是,与物美“强绑定”,也在一定程度上影响了多点的独立拓客。对于多点的业务是为本地零售业提供各类解决方案而言,由于物美与其他零售商超之间存在直接竞争关系,其他客户则很可能不会选择与竞争对手关联紧密的上游供应商。从商品交易总额与客户数量来看,来自独立客户商品交易金额非常有限,远小于来自关联方的。与此同时,客户数量的增长近两年也明显放缓。而如果剔除了仅使用深圳昂捷产品的客户数目后,2024上半年多点的零售核心服务云解决方案客户数量仅为183名。

依赖融资尚无自身“造血”能力 上市数日接连下跌百亿市值蒸发

多年来的持续亏损之下,多点也难言自身“造血”能力,2021-2024上半年,多点的经营活动产生的现金流量净额分别为-15.59亿元、-2.30亿元、-1.98亿元、-0.62亿元,实际上,自多点披露财报的2019年至今,公司均在持续“失血”状态中。

多年来的入不敷出,让多点的账上并不富裕。在上市前,截至2024上半年,多点的货币资金仅剩5.14亿元,而就在2020年底时,还曾为13.48亿元。

亏损多年、没有“造血”能力的多点,一直以来依赖融资“输血”。早在2015年4月,多点开始了A轮融资,而A轮融资到C轮融资,多点获得的融资款项分别为1.06亿美元、1.76亿美元、4.22亿美元。三轮融资中,多点共计获得融资款项超7亿美元,公司估值也从最初的6亿美元水涨船高至30.52亿美元。

但没有业绩实力支撑的多点或已经预料到上市后估值难保,此次上市即缩量发行,发行比例仅为2.91%,招股总数为2577.40万,其中257.74万股为公开发售,占比10%,国际配售2319.66万股,占比90%。

一直以来的融资款项即将“烧光”,多点亟需上市募资。此次上市多点的发行价为每股30.21港元,募资总额7.79亿港元,多点还引入了基石投资者DFI Development Holdings Limited,认购3906万美元,占此次发行规模的39%,占公司总股本的1.14%。

但上市当天,多点即以破发54.32%收盘,而在接下来的几个交易日中又继续下跌,截至2024年12月17日收盘,多点数智的股价仅为6.76港元/股,市值仅剩58亿港元,相比发行时蒸发百亿港元市值。

责任编辑:公司观察