截至5月3日,除华夏久盈资产外,34家保险资管公司披露2024年财报。

据财联社记者统计,2024年,34家公司合计实现营业收入416亿元,同比增长14.41%;合计净利润185.07亿元,同比增长17.4%。整体来看,2024年保险资管公司业绩普涨,共有21家机构营收、净利润双增,仅有9家两项指标呈现下滑。

此外,34家公司首尾业绩分化,头部效应显著。其中,国寿资产、泰康资产、平安资产净利润均超过20亿元,持续位居市场前三,国寿投资以15.49亿元跻身第四,其他公司净利润均低于10亿元。

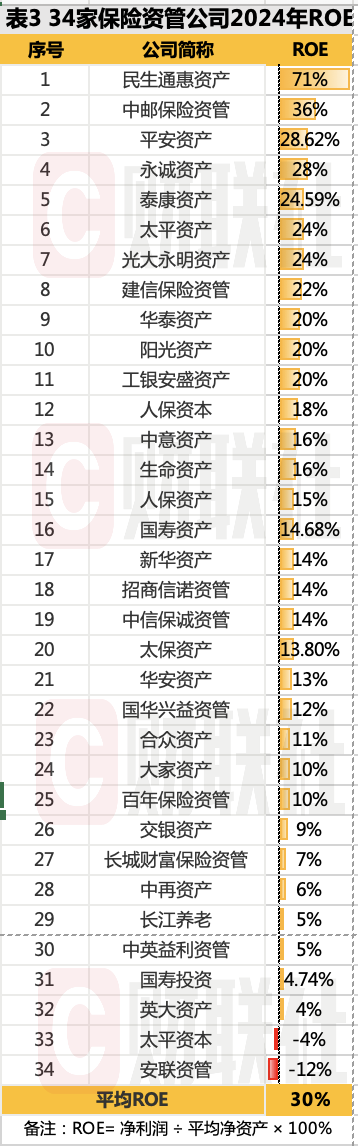

2024年,34家保险资管机构平均净资产收益率(ROE)平均为30%,同比提升14个百分点,不同机构间差距较大,最高达71%,最低为-12%。

对于保险资管公司营收、净利普涨,华泰资产相关人士对财联社记者表示,一方面,受国家一系列重大政策利好带动,2024年资本市场总体表现回暖,带动公司投资收益明显提升;另一方面,保险资管公司业绩也受业务增长、管理体系、人员架构等因素影响,由于部分中小机构管理更加灵活,经营方式、考核体系等比大型保险资管公司更为市场化,营收及净利增长较较快。

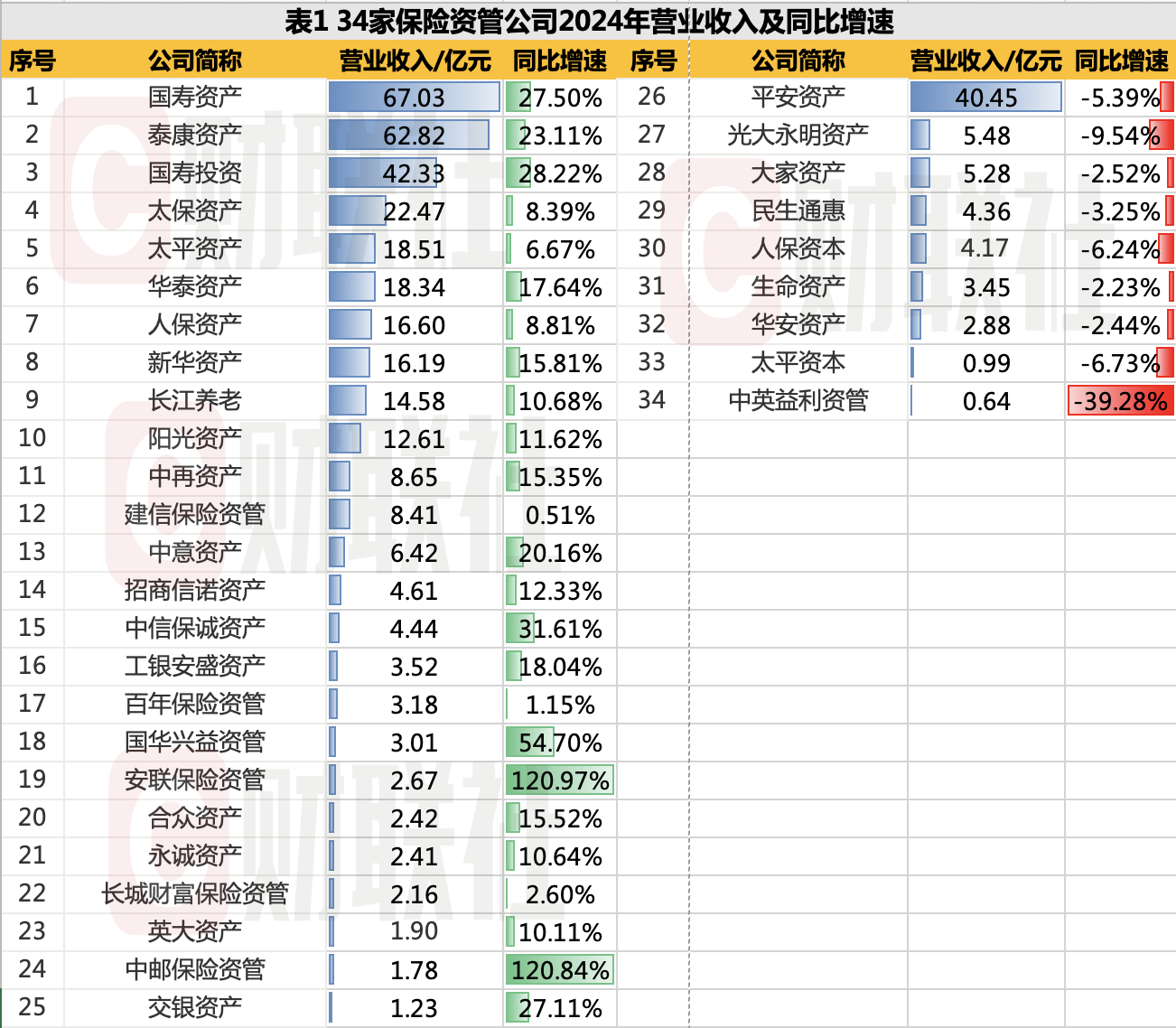

34家保险资管公司营收分化:25家普涨、9家下滑

2024年,保险资管公司营业收入普涨。34家保险资管机构合计实现营业收入416亿元,同比增长14.41%。

从具体公司来看,国寿资产、泰康资产位居市场第一、第二。其中,国寿资产实现营业收入67.03亿元,同比增长27.5%;泰康资产营业收入62.82亿元,同比增长23.11%。

具体来看,7家公司营业收入由高到低分别为22.47亿元、18.51亿元、18.34亿元、16.6亿元、16.19亿元、14.58亿元,对应同比增速分别为8.39%、6.67%、17.64%、8.81%、15.81%、10.68%。

除上述11家公司之外,其他23家保险资管公司营业收入均低于10亿元。其中,在2021年8月成立的安联保险资管,以及2023年10月开业的中邮保险资管2024年营业收入双双翻倍,同比增速超过120%。

据悉,保险资管公司营收主要来自资产管理费收入、利息净收入和投资收益。

业内人士介绍,尽管保险资管公司与保险业相伴相生,但其盈利模式与保险公司有着本质的不同。“某种意义上来看,保险资管公司的盈利模式与基金业比较相似,主要通过收取资产管理费的方式获得收入。

34家保险资管公司合计实现净利润185.07亿元,同比增长17.4%

2024年,34家保险资管机构合计实现净利润185.07亿元,同比增长17.4%。整体来看,保险资管公司首尾业绩分化。

具体来看,国寿资产、泰康资产、平安资产位居市场前三,净利润均超20亿元。其中,国寿资产实现净利润38.57亿元,同比增长34.08%;泰康资产净利润28.43亿元,同比增长36.47%。

排名第4—10名的公司依次为国寿投资、太平资产、太保资产、华泰资产、新华资产、阳光资产、人保资产。7家公司净利润由高到低分别为15.49亿元、9.32亿元、8.31亿元、8.27亿元、7.57亿元、7.06亿元、6.35亿元,对应同比增速为56.99%、-4.36%、12.98%、31%、17.95%、3.27%、27.58%。

长江养老、建信保险资管、民生通惠资产、中意资产、中再资产、光大永明资产、中信保诚资管、大家资产、中邮保险资管、国华兴益资管、招商信诺资管、永诚资产、人保资本净利润则介于1亿—4亿元区间。

34家保险资管公司平均ROE达30%,同比提升14个百分点

除了盈利额外,ROE是反映一家机构股东回报能力的重要指标。

据财联社记者测算,34家保险资管公司机2024年平均ROE为30%,较2023年大幅提升14个百分点。

同时,不同保险资管公司之间ROE差距较大。其中,民生通惠资产2024年ROE持续领衔,高达71%。

业内人士介绍,民生通惠资产是盈利较强的中小型保险资管公司,多年来ROE都在保险资管行业处于领先。

同时,中邮保险资管、平安资产、永诚资产、泰康资产、太平资产、光大永明资产、建信保险资管2024年ROE均超过20%。

华泰资产、阳光资产、工银安盛资产2024年ROE均为20%,人保资本、中意资产、生命资产、人保资产、国寿资产ROE分别为18%、16%、16%、15%、14.68%,均超过10%。

本文转自“财联社”;智通财经编辑:刘璇。