涨跌纷纭——一周大科技表现

本周宏观主线:“小非农”是先行指标?贝森特给“降息”补上学术理由

关税冲击进入下一步——美国消费行业普遍面临销售下滑、成本上升和利润挤压的困境,包括 麦当劳 、 百胜餐饮集团 (必胜客/肯德基)、 星巴克 、 达美乐比萨 、 好时 等,而这部分公司受众不少是中低收入群体,因此消费降级必定使他们缩减非必需开支。经济不确定性蔓延。

周三公布的4月ADP就业人数仅增长6.2万人,完全不及预期且为9个月来最低,不过此次主要是教育和卫生服务等行业的减少,可能是DOGE后遗症,而关税带来的影响可能还没有大量体现。同时,Q1GDP年化萎缩0.3%,为2022年以来首次季度负增长。

相比特朗普的“命令式”降息呼声,华尔街出身的财长贝森特解释更贴近市场逻辑: 美国2年期国债收益率 (3.57%)远低于联邦基金利率(4.33%)约75个基点,市场认为美联储应该考虑降息。而过去两个月这一利差持续扩大,反映出债市对美联储未来降息的预期升温。

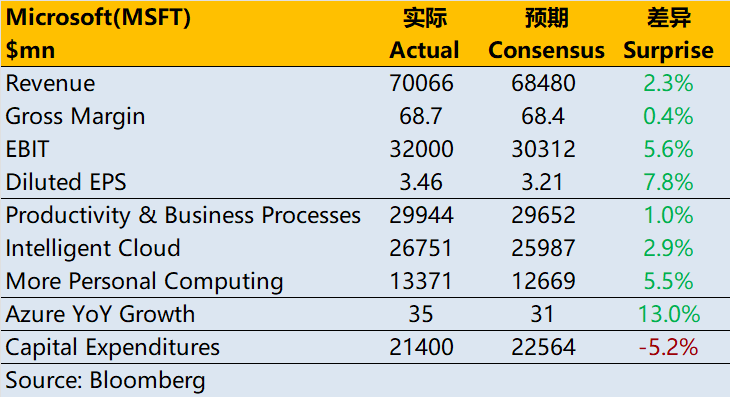

本周已MSFT为首的大科技公司财报也是稳定中有惊喜,再次印证市场此前对财报反馈“过于悲观”,科技公司良好的业务生态和资产质量,可以更好应对关税的冲击。

大科技公司本周整体反弹,微软成为主要上涨动力(年初以来涨幅回正)。

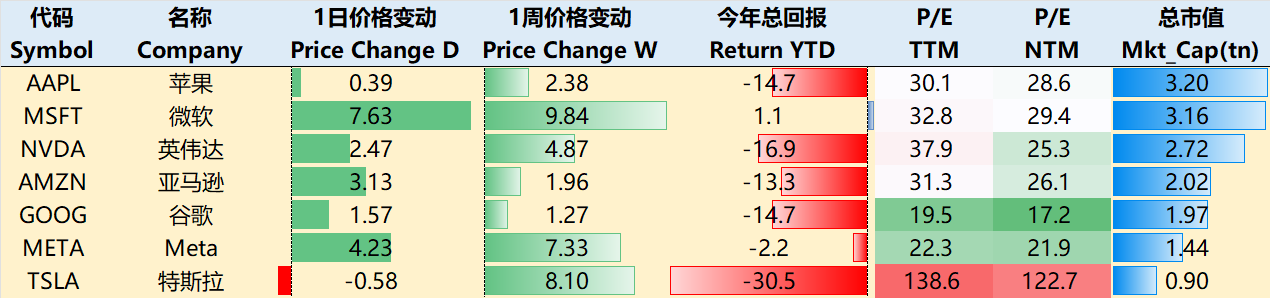

至5月1日收盘,过去一周,大科技公司多数反弹。其中 苹果 +2.38%, 微软 +9.84%, 英伟达 +4.87%, 亚马逊 +1.96%, 谷歌 谷歌A +1.27%, Meta Platforms, Inc. +7.33%, 特斯拉 +8.1%。

影响资产组合的核心交易策略——一周大科技核心观点

与OpenAI“分房睡”反而更潇洒?微软就占了这个便宜

微软在周三公布了2025财年Q3业绩后,破天荒地大涨10%,不仅业绩超自身过去两年的最大意外值,也成为科技行业本季最强的意外值。

意外的主要来源

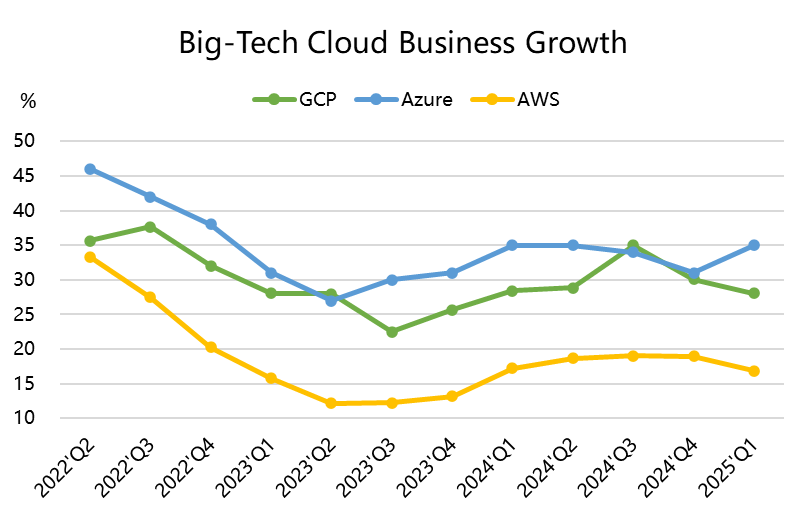

云计算和AI业务表现强劲:营收同比增长13%,其中Azure的增长达到33% YoY,超出市场预期的上限(29~32%),主要得益于非AI业务的强劲执行力以及AI算力部署加速;

指引强劲,AI仍然供不应求:下季度Azure预期+34~35% YoY,AI贡献或进一步提升,同时确认其Capex将继续增长,重申公司将重点应对AI强劲需求与容量需求,同时推动以软件为核心的长期效率提升。

受关税影响微乎其微:只有相对规模较小的Windows和设备业务预计会受到近期有关关税宣布的影响而表现疲软。显示这种更快的增长步伐可能得以持续。

整体季度完全没有拉胯的业务线。PBP业务都恢复到+10%。LinkedIn出色,Office商业产品购买增加,M365提价后增长强劲(照单全收),ARPU提升;More Personal Computing收入都因搜索和新闻广告收入因第三方合作以及Bing/Edge核心功能改进而显著增强(Copilot强劲需求);游戏收入超过预期,3P和1P均表现强势,且将在下个季度涨价来应对关税冲击(甚至可能涨得更多拉升毛利率);

至于为什么微软可以成为那个意外?

与OpenAI的分手反而促成更大的变现:AI部分在本季度做出超额贡献——交付了手上部分GPU产能(下一季度延续)。这种GPU租赁使得商业化进程提前,使得更多算力变现。这也是为什么本季度Azure增速能超过市场最高的预期;

合作方式的改变,微软将毛利更低的训练(一次性投入,周期长)交还给OpenAI(给其他云厂商),而自己则用更多的算力资源投向高利润的推理业务(直接面向企业收费,需求稳定),同时OpenAI毛利率下滑可能促使其更依赖微软的Azure基础设施(因微软拥有API独占权),从而增加Azure的推理收入份额。

更多算力释放后,Azure可以和更多科技的合作,包括最近正在拉拢的Elon Musk的Grok;

与主要卖方市场的调查结果相悖。在财报前一天JPM还发布了一份微软合作伙伴的调查报告,并下调了2025财年的Azure的增长预期(从当前31%降至约25.5%),认为未来12个月Azure增速预计下降5-6个百分点,因为客户的AI使用下调了,且M365 Copilot和Azure OpenAI服务的采用速度慢于预期、Copilot实际效用也不及营销预期。这种实际业绩与调查结果的相悖,也使得不少机构买方错失这个季度的先机。

行业虽有竞争,但仍有明显优势。例如,欧洲客户虽倾向本地化,但缺乏合适的替代方案,微软凭借M365渗透率保持优势;不少客户虽然减少了长期承诺,但实际消费未明显下滑;从谷歌财报的增量给市场错觉,VMware的部分客户因 博通 涨价转向Azure, 赛富时 在定价和AI集成上竞争力下降;而同是推理优势方的AWS和Google在AI领域加速追赶,且上周谷歌的财报中公布GCP增速在28%,也让不少投资者错判Azure的增量。

期权观察家——大科技期权策略

本周我们关注:NVDA等来推理的风?

英伟达目前的动作并不少:加速推动亚洲客户提前下单,规避出口限制,并公开批评新规可能损害美国技术竞争力。因为它也是非常担心限制法案可能削弱美国企业在全球AI市场的份额,促使竞争对手加速自主创新。

此外,近期大型语言模型对推理芯片的需求飙升,尤其是token生成量自年初增长5倍以上,导致GPU资源紧张。与训练需求不同,推理需求由实际应用和商业化驱动(如API调用、用户增长),证明AI模型的扩展是真实存在的,短期内GB200/300等新型号短期内无法满足爆炸性需求。这使得目前市场对NVDA的再度乐观起来。

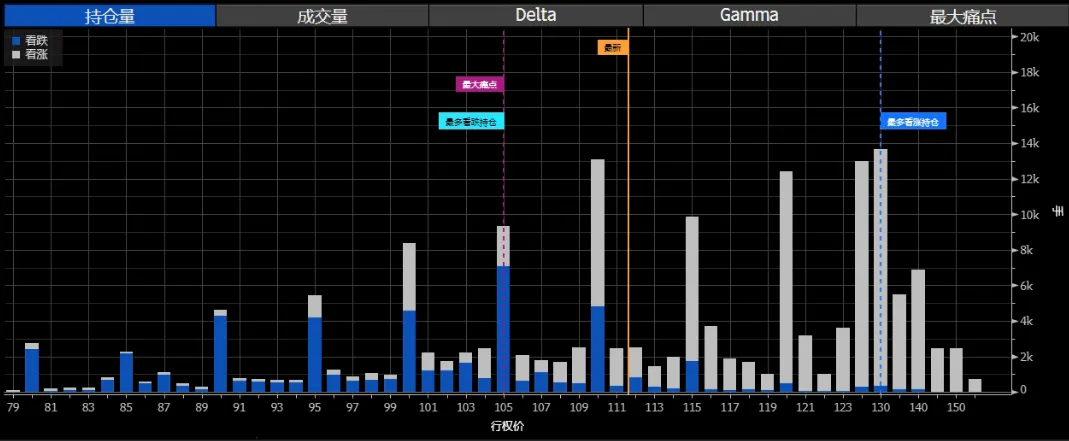

5月30日(财报当周)到期的未平仓期权中,120-130的CALL占据了极大比例,且最大痛点目前在130

再给个持仓大科技股的理由——为何"TANMAMG"组合总超大盘?

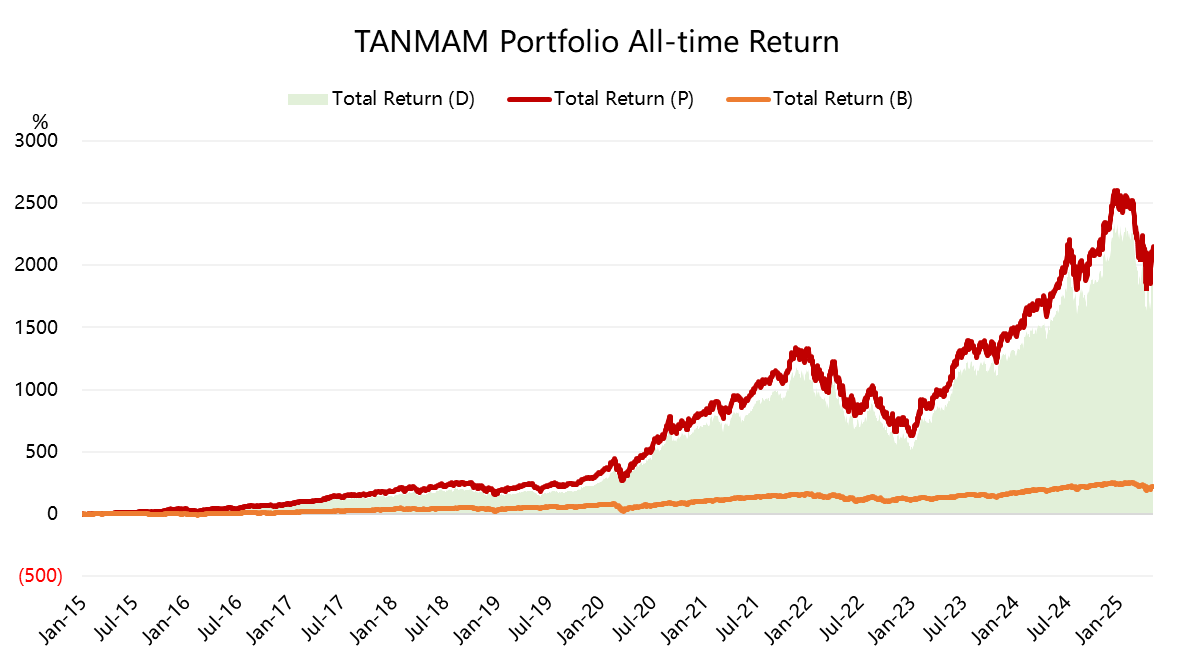

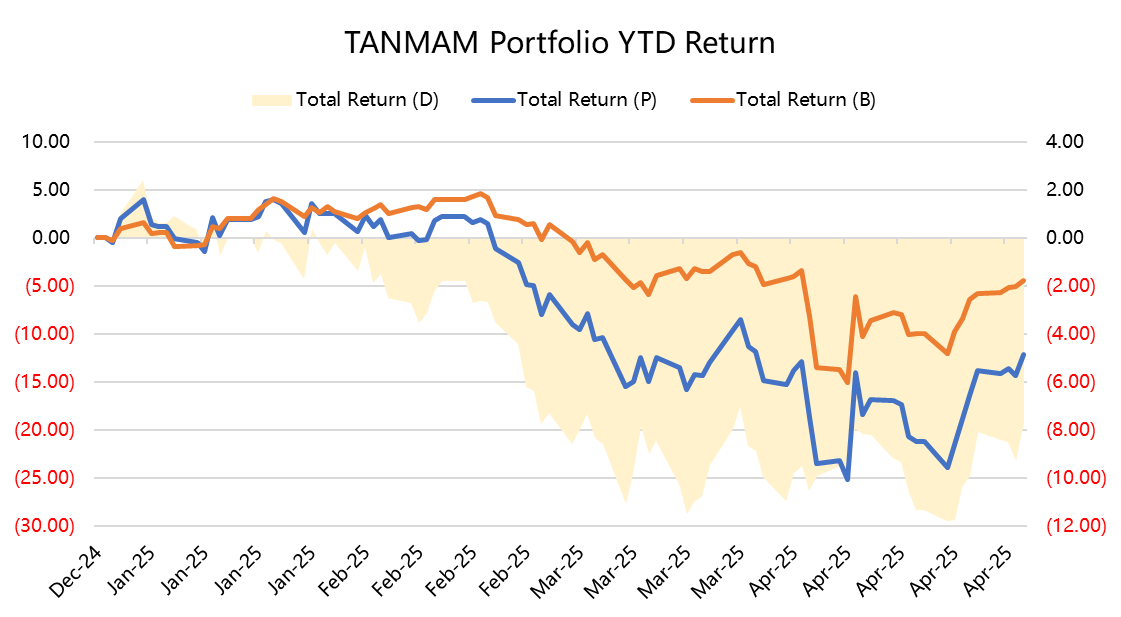

七巨头(Magnificent Seven)组成一个投资组合(“TANMAMG”组合),等权重、每季度重新调整权重。回测结果从2015年以来表现是远超 标普500ETF 的,总回报达到了2149.76%,同期 标普500ETF 回报224.67%,超额收益1925.10%。

今年以来大科技股出现回调,回报为-12.11%,不及SPY的-4.42%;

过去一年组合的夏普比率上升至0.9,SPY为0.53,组合的信息比率0.96。