来源:樊继拓投资策略

信达策略研究

1

策略观点:谈判和政策预期还未证伪

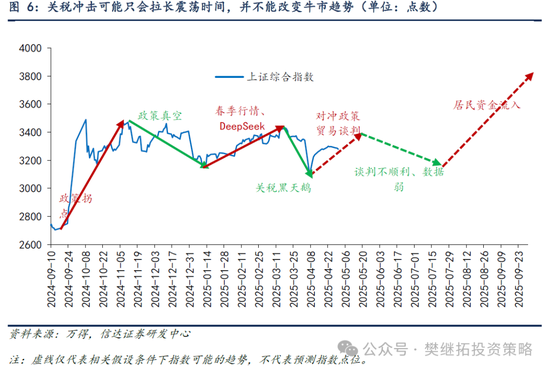

4月初关税冲击以来,人民币汇率先贬再升,目前已经升值到年内新高,这是需要重视的信号,可能预示着中美关税有短期阶段性缓和或谈判的可能。因为上一次中美关税博弈的2018-2019年,汇率波动节奏和中美关税政策变化节奏有很大的关系。由于这一次关税加征幅度更大,速度更快,后续大概率也会更快进入缓和谈判的窗口期。4月底政治局会议整体基调符合预期,虽然没有超预期,但方向上后续还有空间和时间可以预期。最新的季报数据充分说明,如果没有外部冲击,上市公司内在盈利趋势在企稳。关税冲击后,大概率会对1-2个季度上市公司利润产生影响,这一部分已经定价了很多。下一步还需要观察下降1-2个季度后,盈利企稳的趋势还能否继续。

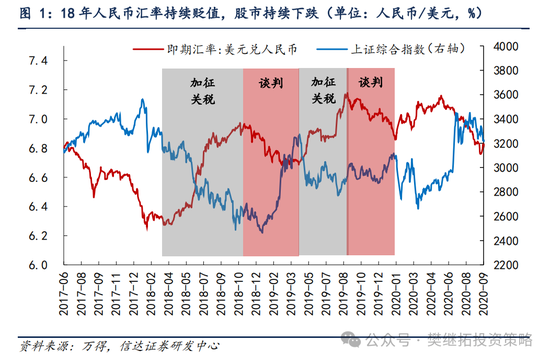

(1)人民币汇率比2018年强,大概率关税影响也会小于2018年。4月初关税冲击以来,人民币汇率先贬再升,目前已经升值到年内新高,这是需要重视的信号。因为上一次中美关税博弈的2018-2019年,汇率波动节奏和中美关税政策变化节奏有很大的关系。2018年3月,时任美国总统特朗普宣布将对从中国进口的商品大规模加征关税,挑起中美经贸摩擦。2018年7月和8月,美国分两批对从中国进口的500亿美元商品加征25%关税。2018年9月,美国对2000亿美元中国输美产品加征10%的关税。期间人民币汇率持续贬值,股市持续下跌。2018年12月,G20峰会期间,中美领导人会晤,同意暂停加征新关税,并重启谈判。2018年12月-2019年4月人民币汇率升值、股市上涨。2019年5月,特朗普突然宣布,自5月10日起对2000亿美元中国商品关税从10%上调至25%,人民币再次贬值,股市反弹。整体来看2018-2019年股市和汇率涨跌节奏受中美加征关税和中美谈判节奏影响较大。

由于这一次关税加征幅度更大,速度更快,后续大概率也会更快进入缓和和谈判的窗口期,特别是考虑到美国资本市场的压力。按照18-19年的经验,人民币汇率的升值可能预示着关税短期内缓和或谈判可能性上升。

(2)政策预期还未结束,政策对预期影响,在年内可能比盈利数据更重要。4月底政治局会议整体基调符合预期,虽然没有超预期,但政策基调依然是稳增长。参考2018-2019年,贸易冲突期间,国内政策周期一旦转入稳增长周期(2019年),即使经济和出口数据依然偏弱,股市也很难重回熊市。2019年的稳增长,力度上并没有超预期,也没有改变经济下滑的趋势,但对股市整体估值体系还是带来了正面影响。同样,始于去年9月的政策反转,虽然力度上并没有持续超预期,但方向上已经带来了熊牛转折。所以在市场估值低位,政策预期的方向可能比实际经济指标更重要。

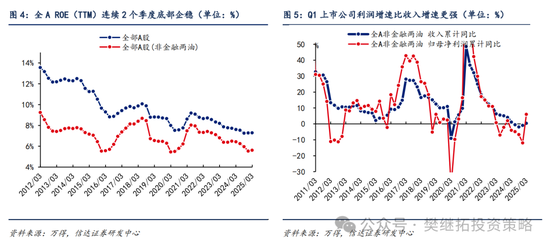

(3)上市公司内在盈利趋势在改善,未来2个季度需要观察关税黑天鹅对内在趋势的影响有多大。观察全A的ROE(TTM),能够明显看到A股ROE已经连续2个季度底部企稳,这可能意味着2021-2024年的盈利下降周期逐渐触底。25年一季度全A(非金融两油)归母净利润同比增速是过去两年来最高,并且归母净利润增速快于收入增速,这可能源自各行业产能和库存优化逐渐见效。季报数据充分说明,如果没有外部冲击,上市公司内在盈利趋势在企稳。关税冲击后,大概率会对1-2个季度上市公司利润产生影响,这一部分已经定价了很多。下一步还需要观察下降1-2个季度后,盈利企稳的趋势还能否继续。

(4)短期A股大势研判观点:未来1个月内,国内稳增长预期推迟但可能尚未结束,中美关税有接触和谈判的可能,市场或将继续反弹,5月下旬到7月可能会有二次小幅回撤。经验上较大的利空冲击,往往会先杀估值再杀盈利,持续过程较长。但由于这一次关税冲击出现在牛市初期,市场整体估值位置较低,这一次杀估值阶段调整较多,但杀业绩阶段可能只有小幅回撤。历史上类似的案例有13年年中钱荒和20年初疫情。当下的关税冲击,是较大的黑天鹅,但由于出现在牛市初期,市场估值位置较低,对指数冲击(杀估值)可能已经完成。未来1个月,利多逻辑略占优(国内政策、国外关税谈判)。我们预计Q2-Q3盈利的担心还会持续,市场在5-7月可能还会有震荡回撤,不过幅度可控。Q3后期或Q4有望回归牛市状态。

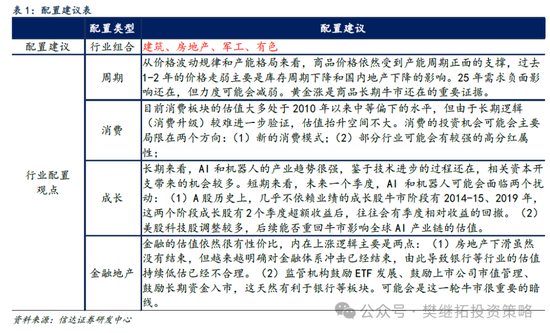

(4)近期配置观点:季度内偏价值,寻找价值中可以进攻的方向(价值主题、稳增长政策变化、国产替代)。

季报后市场关心的两个问题:(1)业绩风险期过后,市场是否会重回成长?4月密集披露年报和一季报,是每年小盘成长风格较难有表现的月份,5月初随着季报期刚结束,部分成长可能会有所表现,但5月统计规律并不稳定,建议投资者忽略季节性,更多关注基本面变化。(2)季报中业绩较强的新消费,是否能强者恒强?我们认为新消费行情大概率可以持续。自下而上来看,业绩趋势和产业逻辑如果能实现共振,超额收益持续的时间往往能较长,新消费属于这一情形。自上而下看,宏观层面外需不确定,内需确定性更强,后续还可能有稳内需的政策,新消费也有望受益。

配置风格:季度内偏大盘价值。(1)如果是业绩较强的成长股牛市,则超额收益往往比较连续,如果是业绩不稳定的成长股牛市,则经历过持续活跃表现后,往往会有季度的休整;(2)关税对指数的冲击结束,但对板块的影响或将继续。我们预计外需相关方向还会偏弱,国内稳增长政策预期还会反复出现,有利于价值风格;(3)美国股市的调整,影响了全球科技股的估值。

配置方向:(1)进可攻退可守(银行、钢铁、建筑):海外经济敏感性低,国内政策敏感性高;低估值修复空间大;长期破净个股占比多,市值管理受益方向。(2)价值类主题:国企改革、央企合并预期(也能叠加国央企的定增回购)。低估值修复空间大;并购重组、股份回购都是加强市值管理的重要工具。(3)消费(社会服务、食品)、有色金属(黄金、稀土):关税反制影响小或受益;服务消费扩容升级。(4)房地产:估值位置偏低;稳增长政策可能还有新增举措。(5)军工:独立的需求周期,内外部特殊环境下估值存在上行的空间。

2

上周市场变化

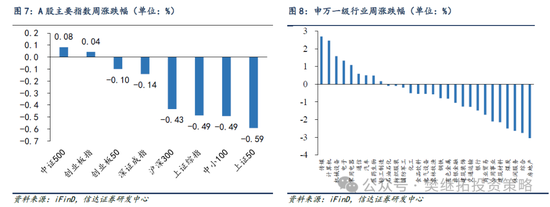

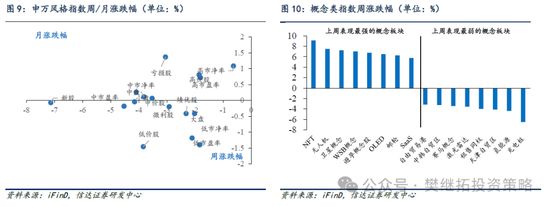

上周A股主要指数涨跌分化,其中中证500(0.08%)、创业板指(0.04%)涨幅居前,上证50(-0.59%)、中小100(-0.49%)、上证综指(-0.49%)跌幅靠前。申万一级行业中,传媒(2.69%)、计算机(2.47%)、机械设备(1.59%)领涨,房地产(-3.04%)、综合(-2.75%)、休闲服务(-2.63%)领跌。概念股中,NFT(9.12%)、无人机(7.52%)、卫星概念(7.24%)领涨,充电桩(-6.49%)、氢能源(-4.38%)、天津自贸区(-4.10%)领跌。

风险因素:房地产超预期下行,美股剧烈波动,历史规律可能会失效。

责任编辑:王若云