昨日,美股盘后,AMD公布了一季报,业绩超预期:

其中,一季度总收入74.4亿美元,超过分析师预期的71.2亿,每股收益0.44美元,同样超过分析师预期的0.416美元。

受此影响,AMD盘后股价一度涨超6%!

但受美国芯片出口管制影响,AMD丢失部分中国市场,带来巨额收入损失,盘后股价涨幅收窄至1.7%: 美国超微公司

喜忧参半的AMD将何去何从?

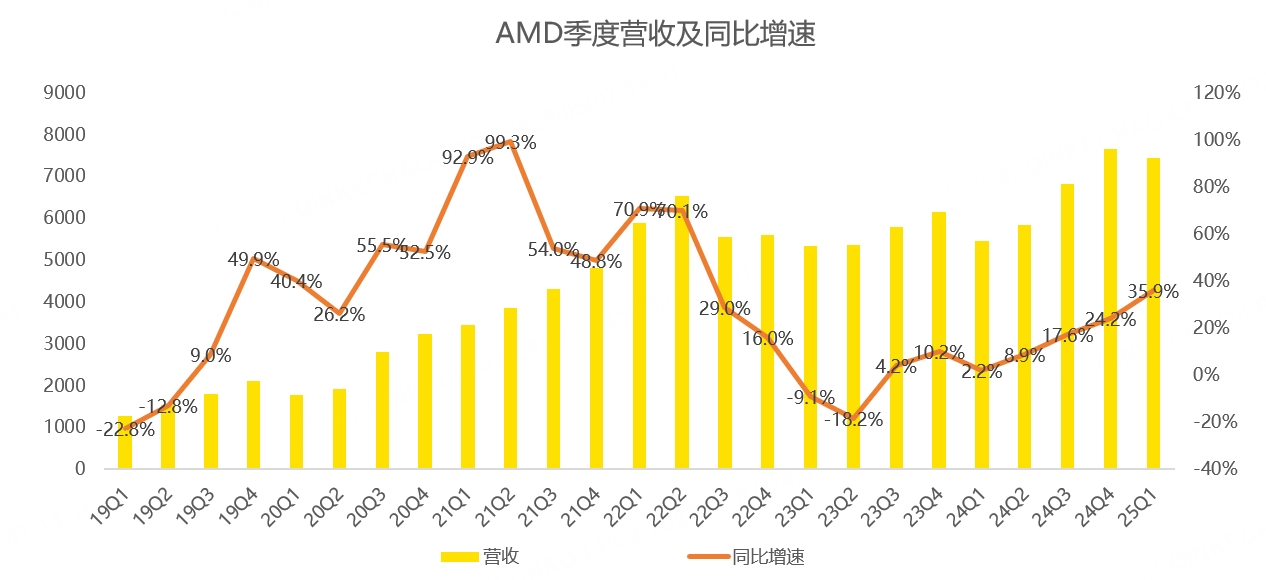

从收入上看,AMD一季度达到74.38亿,超过管理层给出的74亿指引上限,更是超过分析师预期的71.2亿,同比增速已经达到36%:

分业务看,一季度传统的客户端(电脑芯片)业务营收22.9亿,同比增长67.7%,延续了此前6个季度高速增长的态势,超过分析师预期的20.6亿,主要是高端锐龙处理器销量增加,带动均价提升。

最受关注的数据中心业务营收36.7亿,同比增长57%,略超分析师预期的36.6亿,但环比下滑4.8%,或受新产品MI350将于年中上市影响,部分客户选择等待。

游戏显卡一季度营收6.47亿,同比下滑29.8%,下滑幅度略有收窄,大超分析师预期的5.4亿,主要是新推出的Radeon 9070系列需求强劲,上市首周销量创下了纪录,比之前Radeon显卡最高销量高出10倍以上!但被半定制显卡销量下滑抵消。

嵌入式芯片业务营收8.2亿,同比下滑2.7%,下滑幅度明显收窄,但仍不及分析师预期的8.6亿,主要是下游客户仍在去库存:

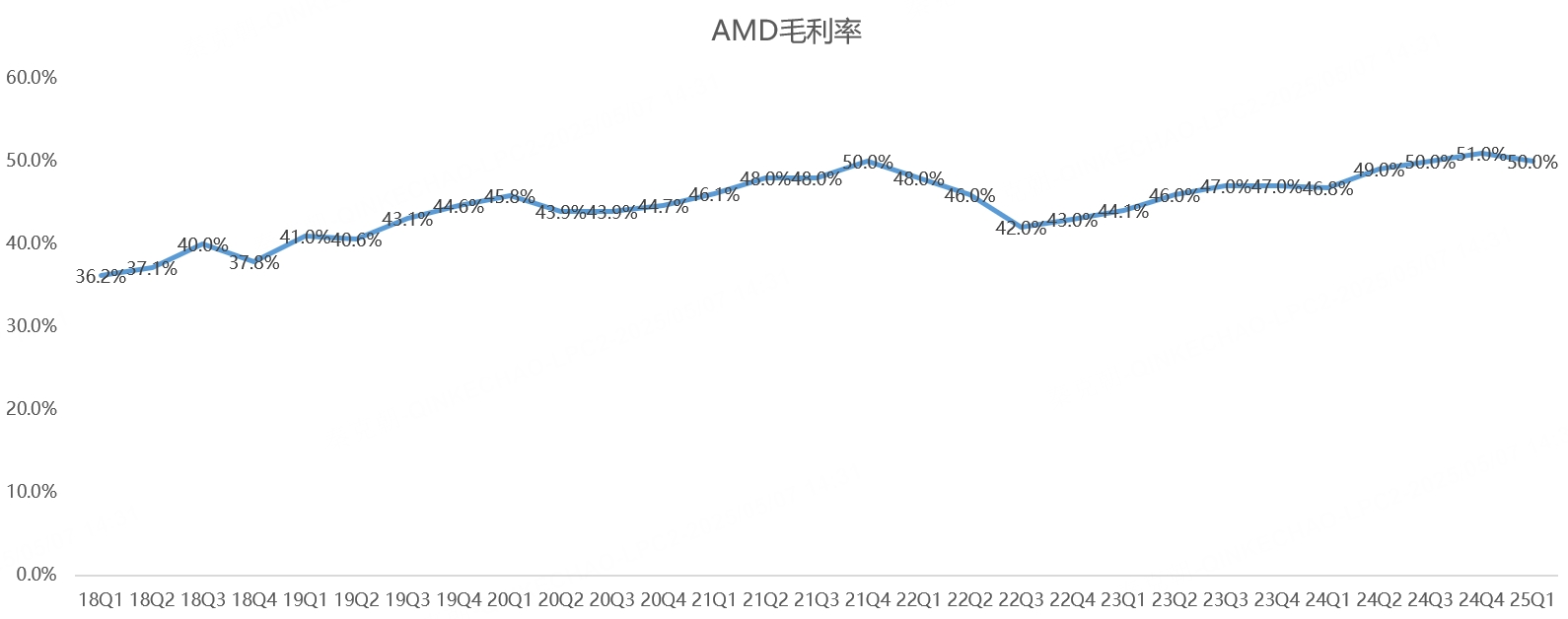

在收入增长及盈利能力更高的数据中心带动下,AMD一季度毛利率为50%,调整后毛利率54%,略高于分析师预期:

一季度净利润7.09亿,利润率恢复至9.5%。

展望二季度,AMD预计总营收在74亿美元左右,上下浮动3亿,同比增长约26.8%,增速不及一季度主要是美国芯片禁售政策导致约7亿美元收入损失。同时,受政策影响,非公认会计准则 (Non-GAAP) 毛利率预计为43%,其中含约8亿美元的库存及相关储备费用,这些费用是由于新的出口管制措施而产生的,AMD已于2025年4 月16日提交的8-K 表格当前报告中披露了这一情况。不计入此项费用,非公认会计准则 (Non-GAAP) 毛利率约为54%。

分业务看,数据中心二季度收入环比将下降,主要是政策影响;预计客户端和游戏部门收入将实现两位数百分比增长,嵌入式部门收入将持平。

展望2025年,游戏业务需求正在复苏,主机渠道库存已恢复正常,半定制业务全年将实现增长;;嵌入式需求持续逐步复苏,测试测量、通信和航空航天市场的需求增长将推动2025年下半年恢复增长;数据中心将在新品带动下实现强劲增长,出口许可证带来的负面影响主要集中在二三季度;预计总收入在2025年实现强劲的两位数百分比收入增长!

业绩恢复高增的情况下,AMD的市销率估值处于近年来低位:

左手抢英特尔的市场,右手布局最具潜力的AI,没有估值泡沫的AMD该翻身了!