炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:贝叶斯之美

2020年港币强方由持续IPO和南向资金推动,流动性充裕,带动港股牛市;2025年则因美元弱势和港币需求抬升触发,但高利率和弱美元叙事下,流动性释放有限,持续性存疑。

近期因为美元持续弱势,加之港币需求抬升(出口商抛美元、港股IPO大年等)导致港币结余持续走低,并触发港币强方,金管局需要不断买入美元,释放港币来维持港币的流动性,具体参考昨天的文章新兴货币升值狂潮背后,台币狂飙与寿险“双杠杆”危机。

那么,本轮港币强方兑换与2020年的港币强方有什么异同呢?

彼时2020年,港币触发强方,金管局不断释放港币流动性,当然在国内整体经济向好的背景下,2020-2021年,港股迎来了难得的戴维斯双击,流动性+基本面向好的双重利好带动港股创下了2021年的辉煌,时过境迁,2025年5月,港币再次触发强方,金管局再次释放港币流动性,这一次对于港股意味着什么呢?

图 美元兑港币走势图

港币两轮“撞强方”全景对照:2020 vs 2025

- 1、触发深度:“洪水式”多次 vs “水龙头”单点

2020:强方 CU 被连续 85 次触发,平均单次注入仅 ≈HK$ 45 亿;汇价长期钉在 7.75,需求来自 持续 IPO 配售 + 南向北沽差套利,港元需求呈“涓流-常态”。

2025:首日就打出 HK$ 465 亿,规模相当于 2020 整轮日均的 10 倍,说明这次是 仓位一次性平掉 的“真空吸力”——高频、套利与对冲盘同步撤离。

- 2、背景对比:货币政策极宽松 vs 利差仍高企

2020年,零息+QE,美元资产收益骤降,套利动机是“借USD→买HK IPO”,0.5 pp 倒挂 → 借 USD 抬价港元,IPO & 南向为主,带真实股权配置;

2025年,高利率未降,但弱美元叙事压 DXY;套利动机是“平港元空头+抛USD”,Hibor 仍 < Fed Funds 约 300 bp,港美息差收敛但未反转,汇市主因美元贬值 + 套息平仓,资产配置成分弱得多(2025年港币IPO明显回暖也有带动);所以,2020 是“宽货币+资产配置”驱动,2025 更像“美元仓位挤兑”驱动,深度虽高但持续性或低于 2020。

- 3、流动性曲线的不同走向

2020-2021:结余冲至 4-5 倍,Hibor 跌破 0.2 %,刺激 REIT、地产、金融全面估值扩张;港股成交放量,恒指于 2021 Q1 创 3 万点上沿。

2025:注入后结余仍不到 2020 峰值一半;若美元反弹、息差再拉大,港元或回到弱方区间→ Hibor 重新抬升。资金面“松弛度”较难复制 2020 全牛。

- 4、链式影响:从港元到港股

恒生红利 ETF

2020:Hibor≈0,套利链是“低成本买 HKD + 7-8% 股息”,持续 18 个月;

2025:Hibor已2%-,且港元流动性未彻底泛滥;若美元反弹→股息-Hibor 差收窄,套利窗口更短。

IPO 与南向

2020:IPO 超募导致港元需求周而复始;2025:港股融资规模尚未出现“大年”,南向买入主因弱美元情绪;一旦 DXY 回拉,融资&流向都可能快速降温。

房地产 & 利率敏感板块

2020:极低利率→地产估值反弹;2025:利率中枢仍高,地产融资未大幅改善,反弹力度有限。

展望:要观察的三把“水闸”

强度:单日干预规模创纪录,但总水位仍未到 2020 的“洪峰”,因此对利率与资产估值的下压有限。

驱动:2020 由 QE+IPO+南向 形成“持久泉眼”;2025 以 美元仓位逆冲 为主,更像一次“抽水机”——水来得猛,退得也可能快。

后续若“抢进口-美元贬”链条在 Q3 结束,逆差缩窄+美联储真正降息时,美元或反弹——届时港元掉回弱方,Hibor重上 3-4 %,2020 式长牛难再现,港股将进入“流动性与基本面拔河期”。投资者应把目光放在 Aggregate Balance 的持续膨胀幅度和 DXY 反弹速度上——这两者将决定 2025 这一轮强方冲击是昙花一现,还是新一轮资本潮的开端。

港币、台币与一篮子新兴货币突升后的“港股方程式”

结论先行:短线看,港股是典型的“流动性 > 基本面”交易——人民币(RMB)走强带来南向资金与估值溢价,足以掩盖一季度出口链盈利下修;但进入 2H25,若 RMB 升值持续压缩外向型企业利润,而港股估值已被南向资金炒高,两条曲线将出现 剪刀差,板块分化与波动显著加剧。

货币联动路径:弱美元→强港币→南向资金

弱美元带动港币“撞强方”,港元因联系汇率随美元走弱而被推向 7.75 强端,金管局 5 月 2 日单日买入 US$60 亿 平抑升值,创 2004 年来最大干预。

人民币同步升值,离岸价重返 7.20 内,资金把“港股=离岸人民币资产”的逻辑重新定价,触发南向不断净买入 。

估值 + 汇兑“双升”效应,基金以 RMB 计量的净值在 A 股较弱背景下显得“滞涨”,于是把仓位迁往港股;由于恒指估值本就低(PB≈0.9×),边际买盘对指数拉动更敏感——今年迄今恒指涨 ~20%,而沪深 300 仅+2.5% 。

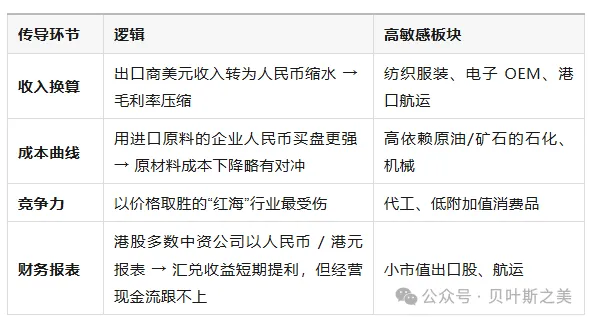

基本面暗涌:RMB 升值对出口链是负反馈

在关税以外,如果人民币持续升值对于出口形成双重压力,这些利润修正将在 2Q–3Q 财报集中兑现,成为恒指 2H 风险源。

“流动性 vs 基本面”两条曲线怎么走?

板块策略:谁吃流动性红利,谁扛汇率压力?

受益群

-

内银、保险,RMB 升值+港元流动性好转 → 净息差稳、海外资产汇兑收益。

-

本地地产 & REITs:Hibor 下行、强港元吸引中资买盘;对香港零售消费回温有杠杆。

-

高分红公用事业 / 电信:RMB 资产+现金流稳定,成为南向资金的“类债券仓”。

-

受益于AI周期的科技巨头。

承压群

-

出口制造链(纺织、鞋服、OEM 电子):汇兑+价差双杀,ASP 难提。

-

航运、港口、集运:以美元计费,人民币升值直接稀释收入;且全球货量受关税争端抑制。

-

原材料周期股:若美元弱势推升大宗价格,成本端先行上升,产成品提价滞后。

所以说,短期港股仍由资金面主导。只要RMB 升值 + 港元流动性的组合完好,恒指有惯性冲高空间;β 策略首选金融、地产、传统高息。

中期RMB 若继续升值 2-3 %,出口链盈利压缩会透过业绩季“放大噪音”,基本面将被重新计价;届时空/多分化加剧,需 对冲出口权重板块。

长期(低利差世界):港股能否维持估值重塑,要看南向流动性是否转为长期配置而非交易性买盘;同时观察 A 股/港股估值差是否回到疫情前 10-15 % 区间。

眼下港股确实是流动性与基本面在拉锯,但这场博弈的关键哨兵不是指数点位,而是 RMB 汇率、南向资金脉冲与出口 EPS 下修的节奏。留意它们的微妙变化,才能在流动性退潮前先行落袋或对冲。

全文完。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:凌辰