美股财报季已渐尾声,市场关注点除了聚焦在科技大厂的算力开支上,还会重点关注下游AI应用公司的业务进展,交叉印证AI商业化闭环的潜力。

令人惊喜的是,专注AI应用的四家公司——Duolingo、Palantir、Tempus AI与AppLovin全部在本季交出超预期业绩,股价应声上涨。

他们实现了将AI技术融入业务底层基因,并带来超高速的增长回报。

在2月份美股回调迄今,我们会发现,四家上市公司股价修复速度快于一般公司。

Duolingo在上周发布业绩后隔天大涨22%,作为移动端语言学习类应用的佼佼者,多邻国过去几个季度的用户活跃度和订阅付费人数在强势增长。

多邻国市值翻越2022年最低谷,距今实现了约8.5倍的增长回报,十倍成就唾手可得了吗?

01

尝到了AI的甜头

5月1日,多邻国发布2025年一季度财报。

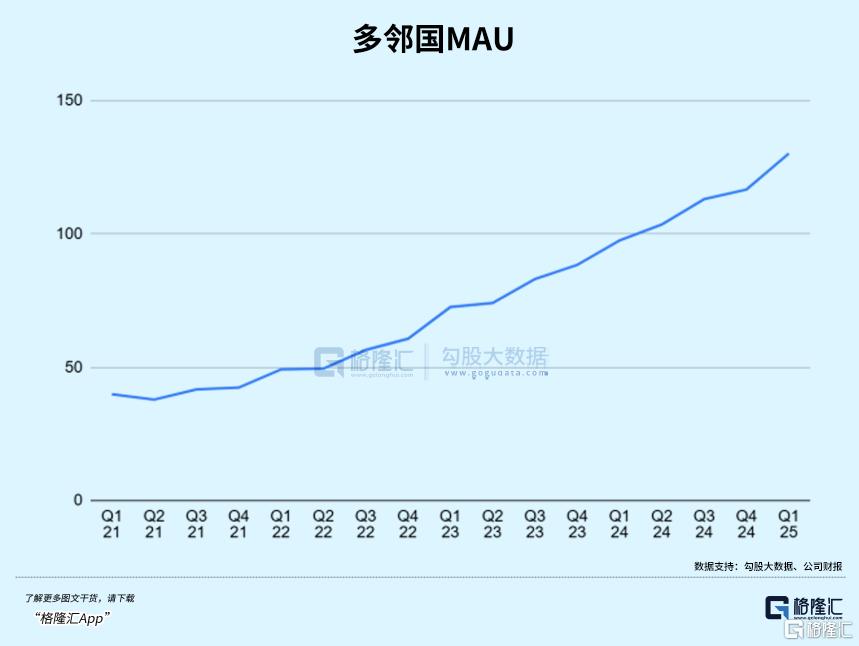

根据财报,2025年Q1多邻国总收入2.307亿美元,同比增长38%;净利润3510万美元,去年同期为2700万美元;日活跃用户(DAU)4660万,同比增长49%;月活跃用户(MAU)1.302亿,同比增长33%。

几项业绩表现都远超市场预计,财报发布后公司大涨21.61%,股价顺势修复了自2月19日以来所有跌幅,突破500美元,达到了历史新高。

在AI技术加持下,多邻国课程内容创作广度和效率不断提升,与游戏化的学习方式结合,带给用户更加个性化、多元化的学习体验。

财务数据反应出,公司用户基数、用户粘性和货币化率三重指标在近几个季度内上升迅猛。

Q1月活同比增长33%,幅度略高出上个季度(32.4%),这得益于公司营销拉新方面的独特创意。

公司举办的“Dead Duo”活动斩获了17亿次曝光,还与Netflix合作推出“猫头鹰游戏”互动剧集,用户可通过答题解锁剧情分支,使新用户注册量在剧集上线首周激增50%。

其次,课程丰富度的提升给用户提供多元化的选择,用本土化的运营视角去攻占更多的新兴市场,本季度超60%的收入来自海外地区。

譬如,针对美国市场推出的“中文学习热潮”计划,使美国地区中文学习者数量同比暴增216%;而在印度、巴西等新兴市场,多邻国通过与本土支付平台合作,将付费订阅转化率提升了15%。

甚至,多邻国不再局限于语言教育,开始瞄准技能领域。游戏化、模块化学习适用于大部分入门课程,因此公司得以将设计语言课程的经验复制到其他技能领域的学习中。

财报首次披露,数学与音乐课程的日活跃用户合计达300万,保持季度环比15%的增速;此外,国际象棋课程将于未来几周正式上线。

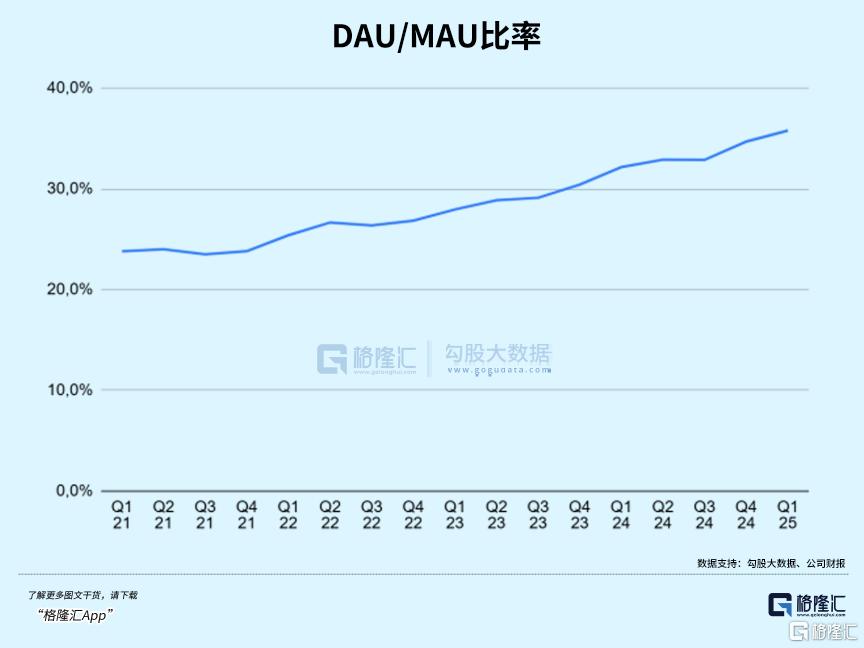

内容丰富性的提升对于用户使用app更具吸引力,可以看到DAU/MAU比率比去年同期增长了3.7%。

最关键的是,推出课程的效率奇高,这些功劳归功于AI技术的应用。

本季度,多邻国利用生成式AI技术,为不同母语者新增了148门语言课程,覆盖葡萄牙语母语者学习韩语、日语母语者学习德语等小众需求。

这一数字接近公司过去12年课程开发量的总和,生产效率提升10倍。

利用AI生产个性化课程内容,生成的数据要素近乎0成本,同时AI模型能够在与用户交互中不断精进,像一个初入职场的年轻教师,在面对不同学生时学会因材施教。

另一方面,AI商业化的直接体现,来自公司2023年3月份推出的Duolingo Max,这是Super Duolingo 之上的一个订阅级别。

一开始,DM的增值功能是模拟人类老师和用户进行互动,譬如解释答案和角色扮演。

在1030万付费用户中,DM的订阅率达到了7%,成为了拉动ARPU值的关键。用户日均使用时长较普通订阅用户高出2倍,复购率提升35%。

而且接下来,DM的“3D视频通话”功能将于Q3上线,通过生成式AI模拟真实对话场景,届时随着场景不断拓宽,用户日均使用时长还有提升空间。

公司本季度订阅收入实现1.91亿美元,同比增长45%。作为绝大多数功能能够免费使用的生意模式,公司货币化率提升的关键在于付费用户的转化,Q1有1030万用户选择高级订阅,同比增长 40%。公司近几年付费渗透率总体是一直往上爬的。

02

凭何成为10倍股?

虽然AI应用层出不穷,但能通过业绩增长不断消化估值,且业务具备较好的增长质量的公司屈指可数。

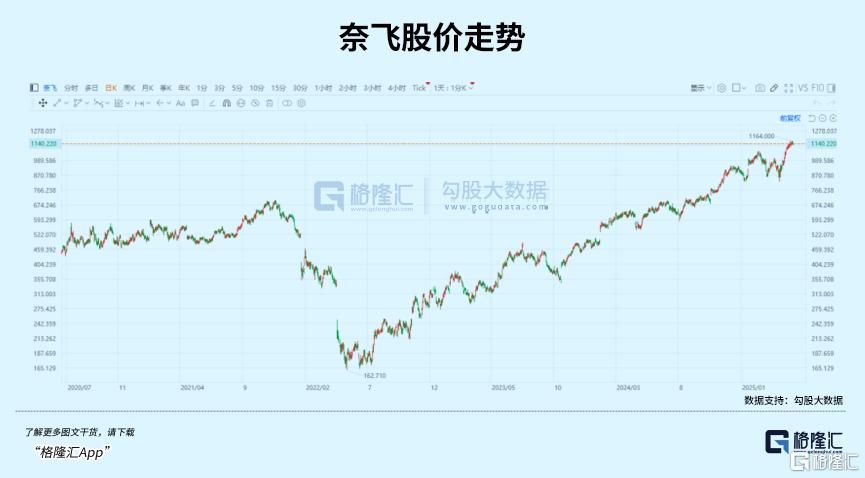

多邻国的股价走势也并非一帆风顺,2022年三季度股价曾一度跌到过60美元/股,虽然用户基础还是一步一个台阶上升,但Q4因为公司营收指引不及预期遭到市场质疑,恰好当时市场处在加息阴霾下,很多大型科技股表现也都不好。

ChatGPT的问世成为了公司转向AI叙事的重要契机,但抛开AI叙事,多邻国的增长源泉不仅依赖于全球几十亿人对于语言学习的庞大需求,也得益于自身商业模式所带来的竞争优势。

其中,最难以复制的优势来自于内容平台的网络效应。

与奈飞类似,通过不断积累的内容供给来了解用户,利用算法针对用户进行精准的推荐,高质量数据增长推动了用户规模的提升,后者也会不断优化强化平台的算法和内容制作能力。

用户观看平台内容几乎没有什么门槛,但如果用户想要解锁更多内容,或者完全去广告化,这就需要通过付费来获取增值服务。

因为奈飞对优质长视频内容的把握足够出色,无论是质量还是释放节奏,加之全球市场规模对多元化题材的包容,用户的观看时长和付费习惯得到了细心的呵护。

在混乱内卷的长视频赛道,数据算法-用户双边网络效应变成了难以复制的护城河,同样在2022年三季度以后,奈飞股价也一路猛涨。

多邻国与奈飞的相似之处在于,他们同样重视数据带来的反馈,利用数据提高教学效果和用户粘性。

而从网页端到移动端,多邻国开创了语言学习app,以及游戏化互动学习的先河。

不同于其他语言学习平台用真人教学的方式,价格高昂且无法做到个性化教学,多邻国系统通过教学任务拆分成一个个较小的游戏块,去激发用户主动学习的动力。

学习是件反人性的事情,特别对于只有碎片化时间学习的工作者来说,只有能够感受到学习的乐趣或者成就感,才会驱使人继续深入学习,以求更多正面积极的反馈。

有效的学习方式必然不是断断续续的,因此持续性是多邻国用户留存的一大杠杆,打卡学习时间越久也就意味用户一直在使用app。

其结果,这堆练习为平台贡献了海量的数据反馈,多邻国建立了一个庞大的数据护城河。

另外,他们一直遵循利用A/B测试优化产品和开发新功能的举措,来兼容用户体验和提高盈利能力这两项目标。公司每个季度都要运行上百次A/B测试针对一些功能进行优化,让产品更加吸引新老用户,譬如社交功能的进步,允许用户拉朋友一起学习。

他们的营销方式也非常聪明经济。

从商业模式层面,开放基础版功能给用户是公司能够积累起口碑的起点。比起竞争对手推出的付费课程,免费的使用门槛意味能够更轻松地触达用户,让用户帮助多邻国传播口碑。

公司标志性的猫头鹰logo在社交媒体上被传播造梗,广泛的认知度和流行文化效应进一步扩大了公司的影响力。

因此,公司能够将更多资源投入到创新业务上,也就是收费最高一档的Duolingo Max,多邻国借助AI技术丰富了课程种类,分摊了技术资本开支。

而随着时间的推移,使用大语言模型的成本也在显著降低,这对于公司而言是利好的。

全球大约有20亿人在学习外语,掌握AI技术能够帮助公司更快触达更广泛的人群,那么收入将会创造更高的天花板,而公司当前月活也才1.3亿。

虽然空间很大,但是真正的竞争威胁可能不是来自于同行业。

颠覆性技术的应用,是能够削弱公司盈利能力的。他们CEO曾提到过,多邻国的竞争对手其实是争夺用户时间的垂直App,多一些娱乐时间,自然就会少一些学习时间。

假若其他垂类应用都在推出类似的语言学习Agent,效果能够媲美多邻国的一些付费增值功能,譬如视频通话,这当然会削弱用户付费意愿。

再者多邻国全球化的势头刚起,但价格策略不可能一视同仁,定价应该与不同地区的GDP水平挂钩。如果定价过高,那么模仿者便得到了机会,至少公司在争夺这些用户时要花更大的力气。

03

尾声

总的来说,网络效应不仅推动了增长,也强化了多邻国的竞争护城河。

随着用户群的增长,该平台的数据优势和盈利能力越来越难以被竞争对手复制,从而进一步巩固了其市场领导地位。

继Applovin、Palantir之后,走势凶猛的多邻国,能否迈入十倍股俱乐部?

值得期待一下。(全文完)