在 2025 年伯克希尔股东大会上,当被问及“如果日本央行加息是否会卖出日本股票”时,巴菲特干脆利落地回应:“我们打算持有五大商社 50 到 60 年。”这不是一句场面话,而是他对这笔投资极为坚定的长期信仰。今天就来聊聊

巴菲特为何如此看好日本商社?巴菲特投资日本的核心逻辑

普通投资者适不适合“抄作业”?

如果想投日本,普通人该怎么布局?

巴菲特投资日本五大商社的深层逻辑

伯克希尔对日本五大商社(三菱商事、三井物产、伊藤忠商事、丸红、住友商事)的投资始于2019年,截至2024年底,伯克希尔宣布已将这五家公司的持股比例由8%提升至最高9%以上,总投资额已达235亿美元。而在巴菲特投资日本五大商社的深层逻辑如下:

首先,从估值角度来看,2019年投资时点,五大商社的平均市净率低于1倍,股息率超过4%,这意味着市场对这些企业的定价甚至低于其净资产价值,而它们却能持续产生稳定的现金流回报。这种极端低估源于市场对“商社模式”的误解——投资者往往将这些业务遍及全球、深度嵌入产业链的综合性巨头简单归类为低增长的传统贸易公司,而忽视了它们在经济体系中的核心枢纽作用。

其次,这些商社的商业模式与伯克希尔·哈撒韦高度契合。它们不仅是贸易公司,更是具备全产业链控制力的投资控股平台。业务横跨能源、金属、食品、消费、基建等多个领域,垄断了日本全国近99%的大型生产企业和贸易公司,并通过财团化运营(产业资本+商业资本+金融资本的协同)形成竞争壁垒。此外,它们大多拥有百年以上的经营历史,在日本经济中占据垄断性地位,掌控着全球关键资源供应链,这种护城河使得其盈利能力具备长期稳定性。

五大商社不仅自由现金流充沛(贸易现金流与投资收益双重驱动),而且长期维持稳定的股息政策(支付率30%-50%),同时财务政策极其审慎——近十年股权增发比例不到3%,避免了股东权益的稀释。这种“高股息+高自由现金流+低股权稀释”的组合,完美符合巴菲特对“股东友好型”企业的要求。

此外,日本资本市场的制度性改革为投资提供了额外催化。2023年东京证券交易所强制要求市净率低于1倍的公司提出改善计划,推动企业提升ROE和股东回报。五大商社积极响应,例如三井物产计划在2023-2026财年将ROE稳定在12%以上,伊藤忠则通过“盈利、削减、防范”三原则,将2025财年ROE目标设定为16%。这一政策红利直接加速了估值修复,目前五大商社平均市净率已回升至1倍以上。

从宏观策略角度看,巴菲特还精准利用了日本的零利率环境进行低成本资金套利。查理·芒格曾将这一投资称为“近乎零风险获取超额回报的百年机遇”,日本的利率是每年0.5%,而五大商社的股息收益率达5%,这意味着通过发行日元债券融资并投资商社股票,可轻松获取4.5%的正利差收益。同时,由于资金以日元形式融入并投资日元资产,汇率风险被天然对冲,进一步降低了投资的不确定性。

普通投资者可以抄作业吗?

巴菲特对日本五大商社的投资看似简单,实则包含诸多普通投资者难以复制的关键要素。

首先,巴菲特的投资建立在独特的机构优势之上。除了投资时点选择以及当前日本经济仍比较脆弱的因素外,伯克希尔通过发行超低息的日元债券(利率仅约0.5%)筹集资金,再投资于股息率5%左右的商社股票,轻松实现4.5%的正利差收益。这种操作的核心在于两点:一是伯克希尔作为顶级投资机构能够获得最优融资条件,二是其完善的汇率对冲机制可以完全规避日元贬值风险。然而,普通投资者既无法以接近零成本借入日元,也缺乏专业的对冲工具,这就从根本上丧失了巴菲特策略中最关键的套利空间。

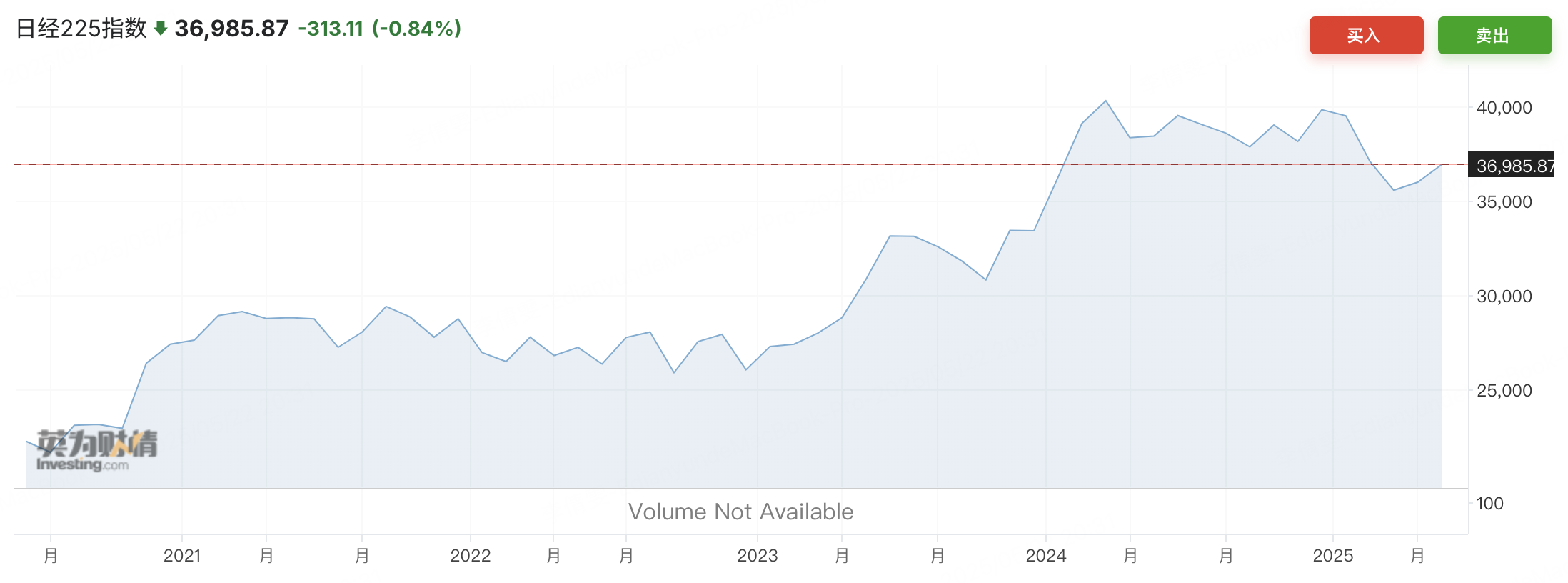

其次,汇率风险成为普通投资者难以逾越的障碍。2021年至2025年间,虽然日经指数上涨45%(从27575至39945),但同期日元对美元贬值52%(美元兑日元汇率从2021年的103.25持续贬值至2025年的157.2)。这意味着以美元计价的投资者不仅没有盈利,反而可能亏损。

举个例子,假设2021年投入1万美元兑换日元投资日股,到2025年股票市值虽增长至1.45万美元等值日元,但兑换回美元后实际价值仅剩9224美元,反而亏损4.8%。这种汇率侵蚀效应在日元长期贬值趋势下尤为致命,而普通投资者既无法像伯克希尔那样完美对冲汇率风险,也很难准确预测日元走势。

再者,日本经济的结构性矛盾不容忽视。当前日本面临人口老龄化、内需疲软、政府债务高企等多重挑战。虽然五大商社凭借全球化业务布局具备较强抗风险能力,但其盈利增长很大程度上依赖海外市场,容易受到全球经贸环境波动的影响。特别是商社核心的能源、矿产等业务,对地缘政治风险极为敏感。伯克希尔可以通过规模优势和分散投资来化解这些风险,但普通投资者很难建立如此完善的风险对冲体系。

普通投资者如何投资日本?

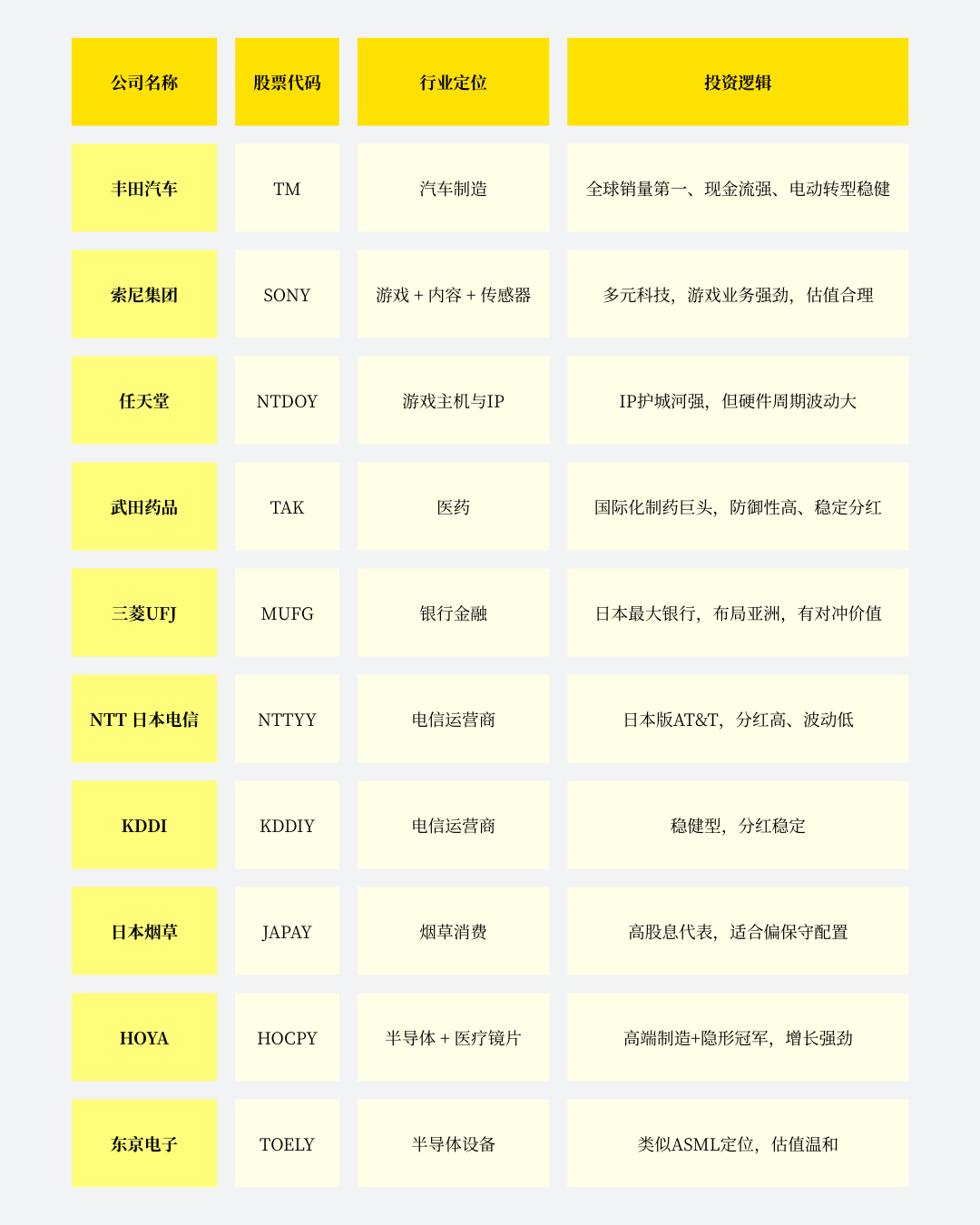

对于仍希望参与日本市场的普通投资者,更现实的选择是投资以美元计价的日本ETF,或者是投资业务全球化的日本龙头企业。下面我就来为大家介绍几只常见的日本ETF,感兴趣的朋友可以关注一下

最常见、也是最大众的选择是 $日本ETF-iShares MSCI(EWJ)$ 。这个ETF非常老牌,规模大(AUM148亿),流动性也好,买卖点差小,对普通人来说成本很低。这只ETF跟踪MSCI日本指数,基本代表了“你可以买到的日本市场整体”——丰田、索尼、三菱UFJ、东京电子,能想到的日本大公司基本都在里面。

如果你担心日元贬值(毕竟日本央行这么多年还在坚持负利率政策,汇率波动是实打实的风险),希望规避日元波动,那可以选 日本股利指数ETF-WisdomTree 。这只ETF做了汇率对冲,主要投的是出口导向的公司,比如丰田、三菱日联金融、日本烟草公司这些,不靠日本内需吃饭,靠全球市场挣钱,反而可能在日元贬的时候受益更大。

如果你想买的便宜一些,可以尝试 Franklin FTSE Japan ETF,FLJP 是一个覆盖整个日本股市的大盘ETF,成分股与EWJ 类似,基本都是你听说过的“日本代表队”,不过费率却只有EWJ 的五分之一,非常适合长期投资者用来定投或战略配置。

当然,你要直接投日本公司,其实美股也能搞定。很多日本的大公司,都在美国有ADR,挂在纽交所或者纳斯达克,买卖像正常美股一样方便,都是美元计价,不用担心汇率损失。不过ADR一般流动性没有股那么好,做交易不如ETF方便,但你如果是长期拿着,那倒也没差。

丰田汽车 日本的“股王”。逻辑很清楚:汽车全球市占第一、现金流强、在电动化转型方面比较保守,但赢在稳健。估值向来不贵,有点像“日本的巴菲特股”。你如果在组合里想放个“工业稳健派”,TM是个可以长期拿着的标的。

索尼 其实是一家被“游戏业务”低估的科技股。PS5全球卖爆,影视、音乐版权、影像传感器也都有不错的地盘。股性偏慢热,但不缺故事。你如果对游戏、内容生态感兴趣,SONY是可以长期关注的。

任天堂注意这只是在 OTC市场(场外交易),不像TM和SONY那样流动性好,但它有自己的受众。NS销量逆天、IP壁垒超强(马里奥、塞尔达、精灵宝可梦),但缺点也明显:硬件周期波动大、平台战略保守。不适合重仓,但可以当成“日式消费股+情怀”配置。

武田制药 是日本最大的制药企业,在美股市场上也算有一定关注度。收购过Shire,有国际化研发能力。分红稳定、估值不高、适合偏防御风格的投资者。但增长性偏弱,看的是稳。

三菱日联金融 日本最大银行。别小看它,和高盛、摩根大通有不少合作,在东南亚还有很多布局。2022年股价表现一度胜过摩根大通——你没看错,日本老牌银行确实翻身了一点点。不过整体来说,它属于利率敏感型资产,适合你想配点金融股、但又不想碰太多美股银行时拿来做对冲。

Nippon Telegraph & Telephone Corp. 这家你可能不太熟,其实是日本最大的电信运营商之一。逻辑上类似AT&T或Verizon,属于高股息、低波动、偏防御的稳定类公司,适合养老型配置。

KDDI Corp. NTT的竞争对手,同样是稳健、分红好、波动低。这种公司放在组合里就是为了“别让组合太躁”。

Japan Tobacco 这家公司主打的不是成长,而是“分红”。如果你喜欢英美烟草那一挂的高股息思路,日本烟草也可以考虑,但它流动性一般,也有ESG方面的争议。

Hoya Corp. 这家是日本隐形冠军,主业是半导体光掩膜和眼科镜片。你可以把它当成“日版高端制造+医疗消费”的结合体。增长能力强,毛利率惊人,就是冷门、不好理解,但喜欢半导体设备的可以深入研究。

Tokyo Electron Ltd.全球第五大半导体设备商,日本本土的设备龙头。逻辑接近ASML、AMAT,但估值更温和。日元弱势的时候出口优势明显。可惜的是ADR冷门,流动性不太行,适合研究型选手。