KKR & Co.认为,美国政府债券不再发挥高风险资产有效对冲工具的效力,给全球投资者带来挑战,促使他们寻求资产多元化。

KKR全球宏观和资产配置主管Henry McVey在一份研究报告中表示,财政赤字的扩大和通胀的顽固不化意味着,债券并不总是会在股市抛售时上涨,打破了这两种资产之间的传统关系。

“在避险的交易日,政府债券已经不再发挥其在传统投资组合中作为‘减震器’的作用,”McVey在报告中写道。

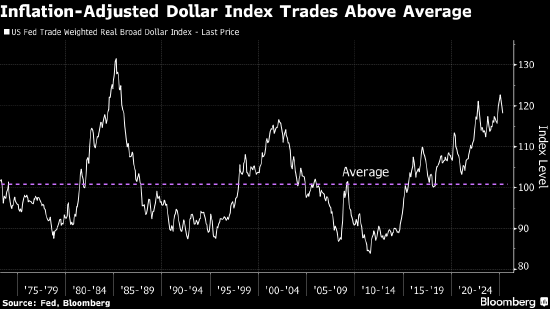

这家另类资产管理机构还认为,随着美国总统特朗普寻求重塑全球贸易格局,美元存在“结构性”走弱的风险。McVey指出,美元目前被高估约15%,是1980年代以来的第三高水平。

4月初,当特朗普政府对主要贸易伙伴加征关税时,美国国债、股市和美元出现罕见的同时抛售,这促使投资者质疑美国国债是否已失去避险天堂的地位。

尽管自特朗普缓和贸易紧张局势以来市场已趋于稳定,但投资者仍担忧,在过去十年间向美国市场注入数万亿美元后,外国投资者是否会转向其他资产。穆迪上周五剥夺了美国的最高信用评级,反映出投资者对不断膨胀的债务和赤字可能损害美国作为全球资本首选目的地地位的担忧。

“许多首席投资官正在考虑将资产从美国转移到世界其他地区,”McVey说。

根据KKR的数据,对于股票投资者而言,多元化配置将面临挑战,因为美国股市规模是欧洲、日本和印度股市总和的两倍。

然而,在债券市场,McVey表示,投资者转投非美资产的空间更大,因为美国国债与全球其他固定收益资产的关联度正在下降。

“美国政府债券在许多全球投资组合中的传统角色将进一步弱化,”他指出。“现实是,美国政府面临庞大的财政赤字和高杠杆率,其债券很可能被许多全球投资者过度持有,这些投资者曾受益于正利差和美元的强势。”

宏观策略师Simon White表示:“美国国债的下跌趋势将持续,尤其是在当前版本的财政支出法案通过的情况下,该法案在财政上显得过于宽松。然而,这一趋势需要与短期内可能出现的积极因素相权衡,包括补充杠杆率的可能调整以及关税引发的经济放缓。”

责任编辑:李桐