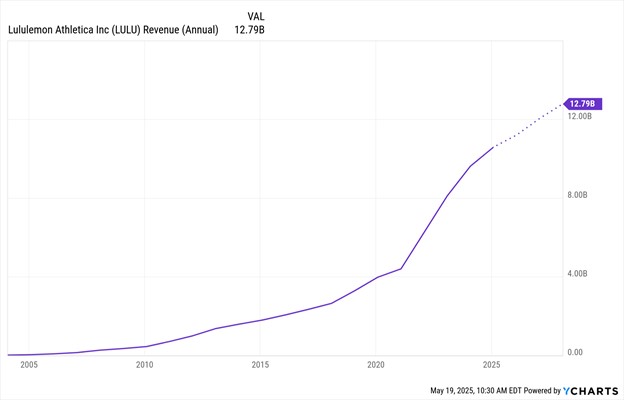

TradingKey — Lululemon Athletica(LULU)近年来一路高歌猛进,跻身全球高端功能性运动服饰市场的领军者,这背后核心动力来自三个关键:精准的品牌定位、高效的毛利率管理及对消费者关系的深层理解。上述体系使其建立了坚实的商业模型。然而,当前股价高达321美元,其前瞻性EV/销售比为3.41倍,远高于行业中位数1.19倍;非GAAP市盈率也达21.49倍(行业中位数为16.90倍),这表明市场仍在定价持续的高增长预期。但面对北美市场趋于饱和,以及库存同比增长的压力,此前成功的定价模式能否继续支撑其估值,正引发市场深思。

表面亮眼的财报之下,增长动力更复杂

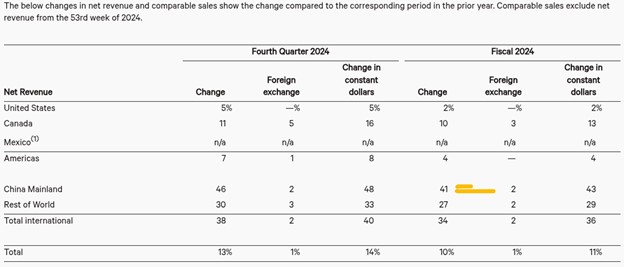

2024财年,Lululemon营收同比增长10%至106亿美元,营业利润率升至23.7%,摊薄每股收益达14.64美元。这些数字初看令人感到乐观,但深入背后的驱动逻辑却显现出些许不安。国际扩张,尤其是中国市场收入增长41%,在账面上掩盖了美国市场同店销售的停滞问题。尽管全球化的增长故事动人,但公司大部分营收依然来源于美洲市场。这意味着北美的增长乏力将对整体增长复利构成实际障碍。

与此同时,2024年库存同比增长9%,超过营收增速,预示着其需求预测或面临挑战。结合管理层2025年给出的6%-7%的收入增长预期,这一增速大幅低于历史CAGR(复合增长率),市场对其维持双位数增长的乐观情绪或已脱离现实。目前的高估值更大程度倚赖过去出色执行力,而非未来基本面支撑,对于追求增长不问估值的配置者,更应保持警惕。

来源:Q4-2024 Deck

“运动休闲平台化”:解剖Lululemon模式的核心优势与隐忧

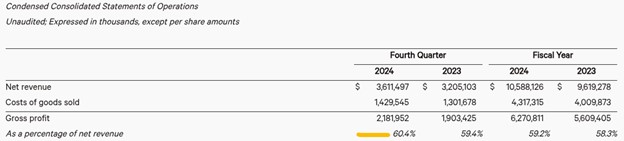

Lululemon不仅仅是一个品牌,它更是一套垂直整合、以用户体验为中心驱动的零售系统。这一系统以“全价销售+DTC 直营”为核心,依托自有技术面料、垂类设计能力与沉浸式门店网络强化定价能力。品牌理念“Made to Feel”意在传递情绪价值而非单纯功能特性,其背后的逻辑带来了59.2%的FY2024全年毛利率,以及Q4高达60.4%的水平,在全球零售领域居于领先地位。

不同于依赖批发的竞争者,Lululemon通过维持对零售生态的控制构建护城河。公司约60%的营收来自线下门店,40%左右来自电商,实现稳态的全渠道运作。其忠诚度生态“Essential Membership”会员数现已达2800万,同比增长65%;这构建出一个基于用户粘性的飞轮系统,支撑着客户复购率与生命周期价值的提升。

产品创新亦是其结构性能力之一,而非营销点缀。2024年推出ShowZero新款Polo与全新男鞋系列,展示出技术驱动下的品类延展潜力。公司在“FURTHER超马项目”中一口气发布36项创新,凸显研发深度。但随着扩张版图触及墨西哥与中国等新兴市场,依赖深度体验与社群推广的商业模型能否规模复制,存在不确定性。Lululemon的生意模式天然适配高端、品牌敏感型市场,进入中低收入市场可能冲击其定价体系甚至品牌资产。

尽管如此,Lululemon在设计、市场和商品企划协同机制方面依然表现强劲,让其能保持快速产品迭代与利润率护城河。但与此同时,它在成本结构层面仍显刚性,难以像科技平台型企业那样,通过边际成本下降实现规模放大利润空间。因此,虽然Lululemon在产品和消费者关系上的控制能力强,但“人效—体验”驱动机制也可能限制其在更多区域实现规模突破。

来源:Q4-2024 Deck

两速公司:海外市场狂飙、本土市场触顶

从地理维度来看,Lululemon现已逐渐演变为一家“Two-Speed Company”。2024年财年,国际市场营收增长34%,而美洲市场仅增长4%;进一步拆分看,北美同店销售增长停滞,国际市场则达到22%的同店销售增长。这种明显对比,应当成为提示投资人警惕的“黄灯信号”。

中国市场无疑是新增长支柱,贡献41%的收入增速,不仅销售达10亿美元大关,还在逾40个城市落地品牌社群活动,显示出较强品牌扎根能力。但需要注意的是,地缘政治风险、供应链紧张及本地化偏好的复杂多变,仍是西方品牌在华扩张过程中无法忽视的潜在威胁。此外,来自其他国际市场的收入增长27%,也说明Lululemon的海外布局仍处在“早期阶段”,考虑其在国际市场采用直营模式展开,估计要实现真正的规模化仍需时日与资本投入。

反观美国市场,“Power of Three ×2”规划原目标为2026年营收达125亿美元,然而2025财年的新增营收目标仅为11亿至13亿美元,若美国市场无法重拾增长动能,公司要完成目标面临不小压力。从网点拓展节奏看,2025年美洲仅计划新增10–15家门店,占全年建设40–45家净新增门店中的小部分。这暗示北美密集期扩张已近尾声。并且其在墨西哥将门店模式由加盟转向直营,也说明国际扩张已经从“轻模式”向“重投入”过渡,本地化成为战略必要。

资料来源:Ycharts

卓越利润率还能兜住增长放缓的风险吗?

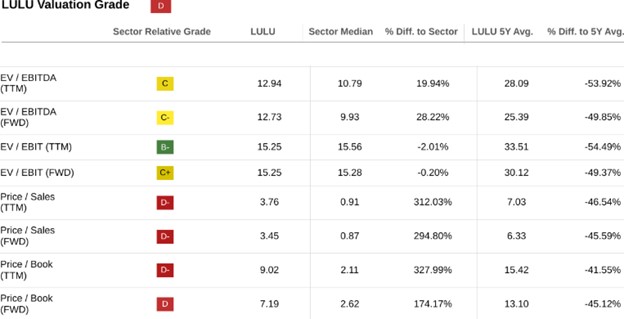

从盈利能力来看,Lululemon在2024年Q4录得高达28.9%的营业利润率,在整个服饰行业内名列前茅;其过去12个月EV/EBITDA为12.94,自由现金流收益率超过5%,在账面表现上可谓典范。然而,进一步的“财务体检”暴露出增长质量方面的隐忧。

Lululemon的估值倍数表面合理,包括前瞻性P/S达3.45、P/B达9.02,远超行业获取。这在某种意义上说明投资者不仅在定价其未来增长,还在提前支付对其持续性执行能力的溢价。

但FY2025收入增速指引仅为5–7%,EPS预期介于14.95至15.15之间,较FY2024的14.64仅实现仅低单位数增长,用以支撑当前的PEG=2.10,这远高于行业中位PEG(1.65),说明合理性逐渐弱化。更重要的是,如果销售增长开始依赖折扣清库存,则其以全价模式奠定的高毛利基础将受冲击,这将放大盈利波动性风险。

值得肯定的是,该公司在资产负债表方面依然坚挺,截至FY2024持有现金达20亿美元、无有息负债。但值得警惕的是,当门店逐步向ROI相对较低的“慢热”国际市场拓展时,其资本回报率有可能见顶。整体高利润率虽可观,但目前更多依赖品牌溢价及产品力,SG&A结构性成本仍较重,后期若想拉动利润率继续改善,需借力数字化平台效应方有空间。

综上,若用基本面的“三角结构”衡量,Lululemon当前估值支点依赖于:国际业务加速度、产品迭代节奏与利润率韧性。但当美国业务增长近乎停滞,高位估值就变得更难维持。市场一旦切换定价模型,从按“复利曲线”回归到按“线性定价”,估值回调风险将加快释放。

来源:SeekingAlpha

估值已在高位伸展区:是否还有扩张空间?

就目前股价水平来看,市场依然将Lululemon视为高质量成长复利型公司。但从一系列指标看,股价已进入“高估与失速之间”的估值带。前瞻市盈率为21.49倍,较行业中位数高出43.99%;EV/Sales为3.41倍,高出行业186.59%。然而,这些水平相较于公司过去5年均值已下降45–50%,说明估值调整已部分展开。

估值重定价过程或仍未“完成”。当前市场分析中,仍有不少卖方机构将其锚定于过往>20%的收入增长假设,而实际上公司已预示进入6–7%的中低增长轨道。若按照PEG回落至行业中位数(1.6–1.7x)的情境推算,前瞻P/E合理区间应退至17–18倍水平,对应合理股价区间为255–270美元,意味着自现价仍有15%–20%的下行空间。

多头也非无据可依。现金充沛、无负债以及国际市场红利,的确能支撑在行业内享有一定溢价。即便给予10%的复合增长与24%稳定EBIT率的乐观情形,其合理估值上限也大致位于360美元,空间有限,风险却仍存在。

因此,Lululemon目前更接近于一家进入估值临界区的“优质慢增长公司”:远未到泡沫高估、也未因崩盘低估。若无北美市场增长复苏、颠覆式品类创新(如AI服装、数字可穿戴)等催化剂出现,该股的风险收益更倾向于中性至偏弱。

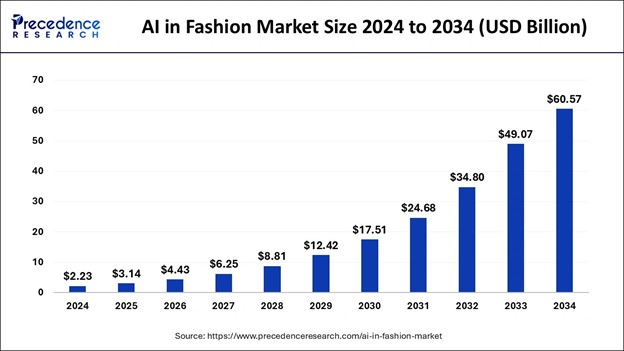

来源:Precedence Research

结论:业绩减速打破估值神话,下行空间或达15%-20%

当下Lululemon的估值溢价正逐步脱离其放缓的基本面现实。在缺乏新增长引擎的情境下,当前市值反映的“神话”存在15%–20%的重定价风险。未来若未能显著改善北美增长或带来新的转型性产品,估值修正压力将在压缩盈利与扩张预期双维下逐步显现。

原文链接