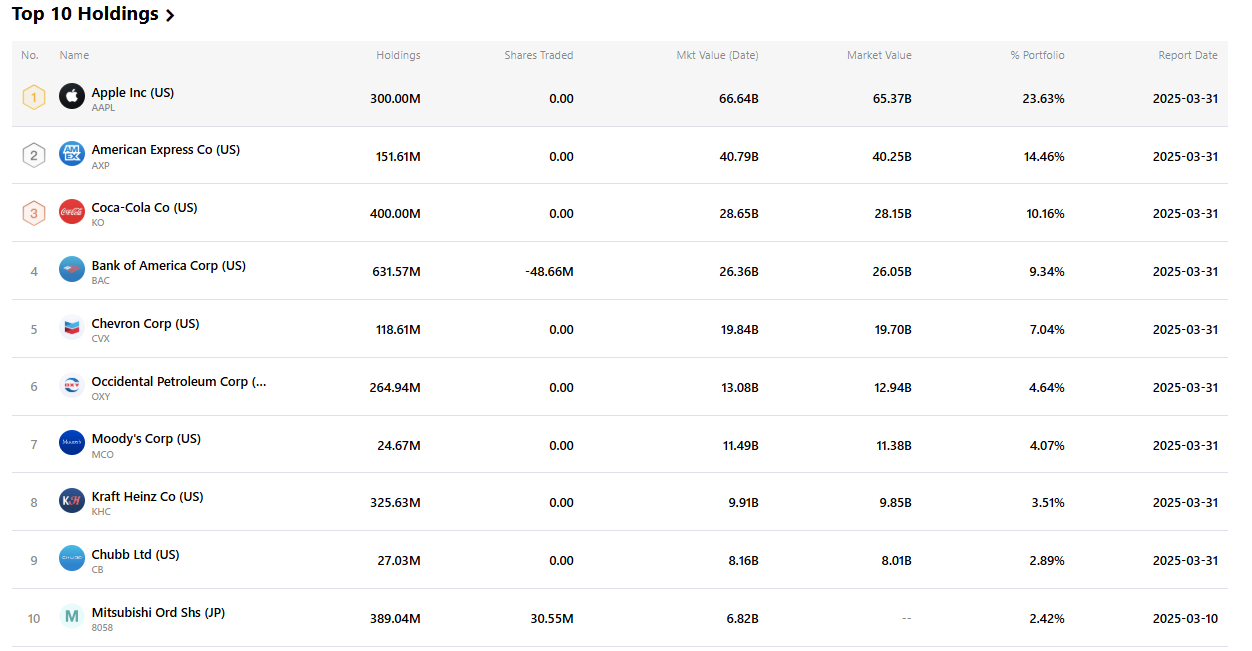

TradingKey - 截至2025年3月31日,沃伦·巴菲特的伯克希尔·哈撒韦公司持有规模达2,587亿美元的股票投资组合,覆盖36只股票。尽管“奥马哈先知”本季度未有新增买入,整体换手率依旧保持在1%的低位,但在这看似平静的表面之下,一套悄然演变中的投资策略正逐步成形,受利率上行、行业轮动以及估值纪律的再平衡所推动。

传统组合承压:权重之下的隐忧

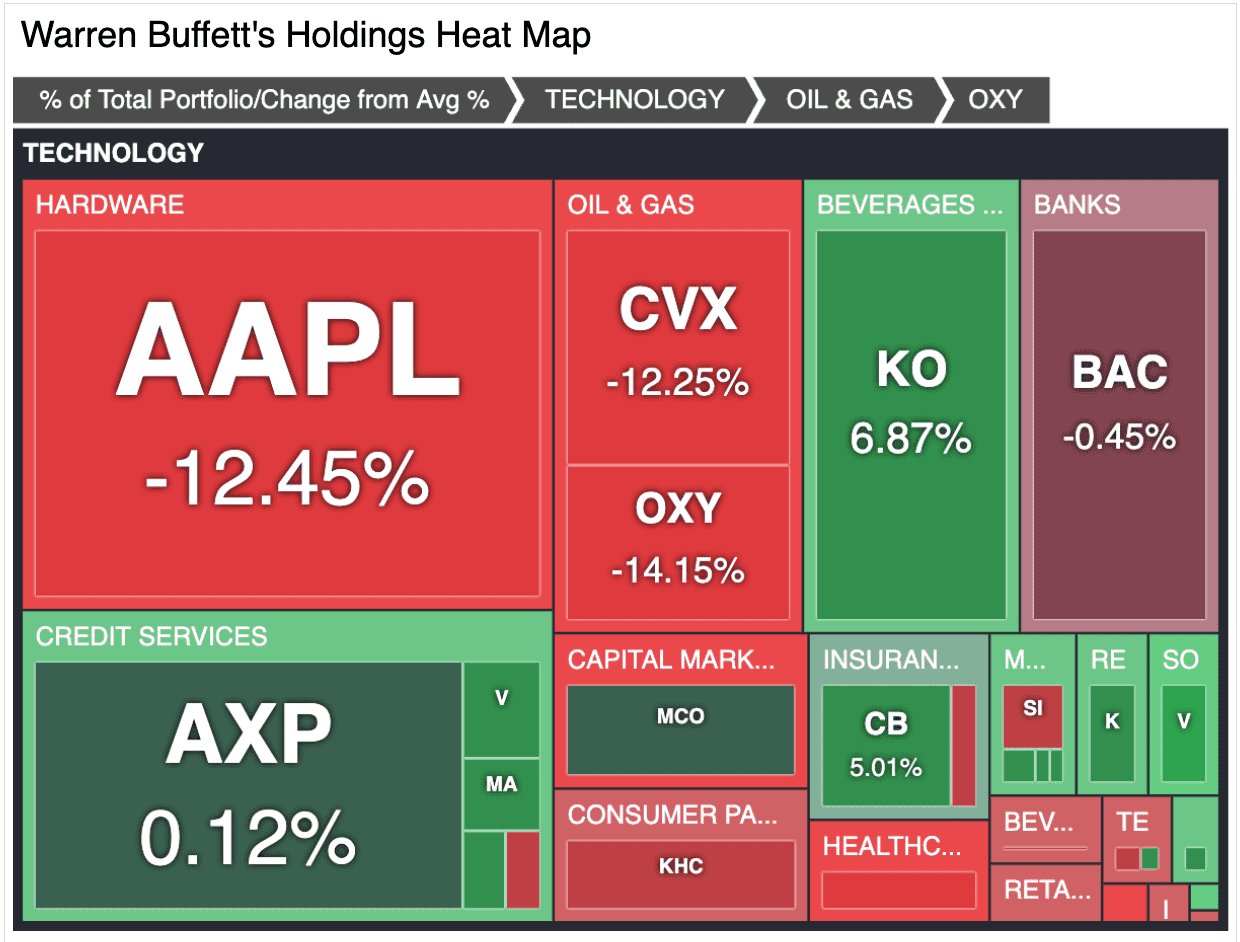

苹果(AAPL)仍是巴菲特最大的持仓,约占其组合的25.76%,持股市值达666亿美元。然而,裂痕已初现。今年以来,苹果股价下跌12.45%,主要受iPhone销量下滑及监管压力加剧影响,明显跑输大盘。虽然伯克希尔并未减持,但苹果庞大权重的持仓正成为一把双刃剑——仍有稳定的现金流,但增长属性显著减弱。

巴菲特的相对收益表现,也进一步强化了2025年整体市场风格的主旋律:与其强调“再造”,不如坚守“韧性”。在其他基金纷纷转向人工智能或困境反转机会的背景下,伯克希尔选择坚守稳定策略。这一思路的代价是,投资组合集中度进一步提升,苹果权重的下滑也拖累了整体回报。

美国运通、可口可乐与“护城河”逻辑

巴菲特最知名的两项老牌持仓——美国运通(AXP)与可口可乐(KO)——如今分别占到投资组合的15.77%与11.07%。这再次印证了巴菲特对品牌价值和护城河的重视。

美国运通的股价尽管表现温和,但受益于消费者支出黏性,在科技板块下行周期中为巴菲特提供了有效避风港。可口可乐则在2025年迄今上涨6.87%,得益于消费场景的全球复苏以及高通胀环境下的定价能力。

这些“传统押注”虽缺乏惊喜,却提供了市场不确定环境下的重要支撑;也恰恰体现了伯克希尔一贯的投资信条:投资熟悉的企业、耐心持有、享受分红。这样的策略并不会让追逐AI主题的投资者热血沸腾,但在现实中依旧奏效。

能源板块:一个正在接受市场考验的逆势押注

伯克希尔在能源领域的核心投资——雪佛龙(CVX)和西方石油(OXY)——在2025年分别下跌12.25%和14.15%。两者合计占据投资组合近330亿美元,其中伯克希尔对西方石油的持股已达该公司流通股的26.9%。

尽管油价走势相对稳定,但ESG主题升温与上游利润率压缩的影响已在浮现。伯克希尔强调,传统化石能源仍有现实需求,尤其是在产能长期缺乏投入的地区。然而,市场目前对这份耐心并未给予积极反馈;尽管在2025年一季度新增持股76.3万股,其表现却较其它板块承压更甚。

金融板块:微调配置,态度防御

在金融部分,伯克希尔于2025年第一季度削减了7.15%的美国银行(BAC)持仓,目前持股市值为264亿美元,占投资组合的10.19%。该银股在2025年迄今跌幅有限(-0.45%),呈现出与银行板块整体一致的弱势,受制于融资成本上升与贷款需求放缓。

相较之下,穆迪(MCO)维持不变,占组合4.44%。这一评级机构商业模式具备持续现金流能力,契合巴菲特偏好资本开支轻的企业的标准。其他中型持仓还包括丘博保险(CB)3.16%和达维塔(DVA)2.08%。值得注意的是,达维塔自一季度以来被多次小幅减持,这或因成本压力与医保报销风险上升有关。这种持续削减,反映出巴菲特虽然不积极布局新标的,但对表现不佳的企业却丝毫不留情面。

低换手率背后的故事

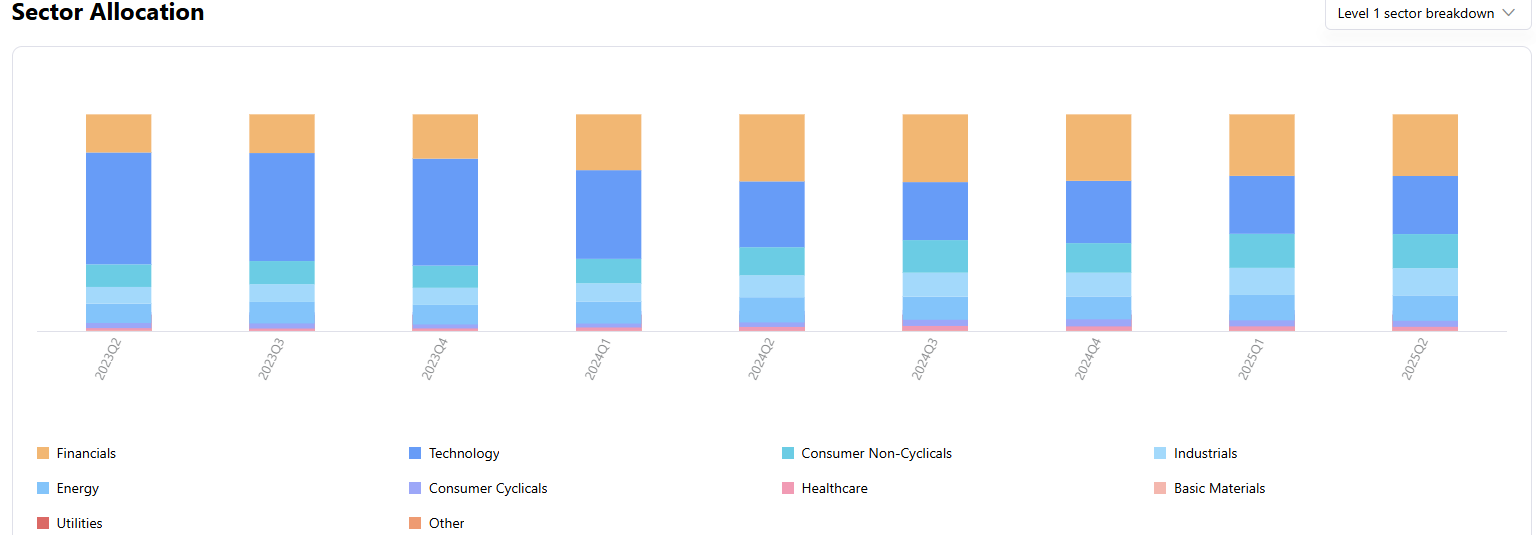

尽管2025年第一季度没有新建仓,伯克希尔的换手历史仍值得仔细观察。其整体股票资产规模从2023年末的3,519亿美元降至目前的2,587亿美元,5个季度内减少近930亿美元,主要并非由于大幅卖出,而是受到市值回撤和策略性减仓的共同作用。

换手率依旧维持在1%的低位,这强化了伯克希尔谨慎、抗风险形象。但这种“稳如泰山”的姿态也导致在AI、云计算、半导体等新兴趋势面前的缺位。随着英伟达(Nvidia)崛起为新时代“苹果”,伯克希尔对创新科技的回避也正与市场脉搏渐行渐远,越来越难以与年轻一代投资者形成共鸣。

策略性加仓:虽然稀少,却不无意义

尽管新增买入极为有限,但仍有些许调整值得关注。Constellation Brands(STZ)的持仓跃升113%,至1200万股,显示出对高端饮品业务的进一步加注。

多米诺比萨(DPZ)与Pool Corp(POOL)小幅增持,可能代表伯克希尔对可扩展、资产负债表轻的消费企业兴趣犹存。如Sirius XM(SIRI)与Heico Corp(HEI.A)的轻仓增配虽不具实质性规模,但或许也是未来培育新持仓的“试水平台”。

这些变动在绝对金额上或许不大,但透露出巴菲特仍在某些边缘领域尝试布局,尽管没有动摇其核心组合。

风险关注:集中度、接班人、不变的周期波动

伯克希尔的内部集中风险正渐趋显著。苹果、美国运通和可口可乐三家合计占投资组合超过52.9%的比重,带来稳固收益的同时,也放大了个别标的波动对整体回报的冲击。苹果当前的走弱便是一个典型示例。

此外,该公司仍面临接班人不确定性的考验。尽管市场普遍认为Greg Abel是既定继任人,但机构投资者对伯克希尔的投资风格在“后巴菲特时代”是否能延续,仍存疑问。新一代领导人会否延续守成路径,还是更积极拥抱新经济赛道?答案尚未明晰。

更广义而言,经济周期的波动再次成为影响因素。伯克希尔当前对消费、能源和金融的高权重配置,使其投资风格更偏防御型,但也意味着其响应当前以绿色能源、人工智能和云计算为内核的结构性行情的能力有限。

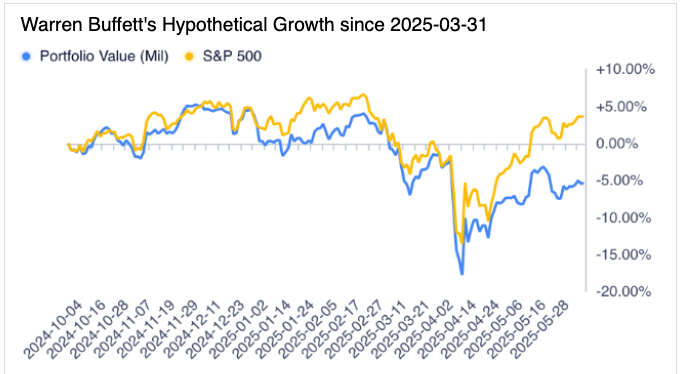

与标普500表现对比:赢家匹配、却非冠军

从整体回报看,伯克希尔在2024年实现25.5%的收益,略微领先于标普500的23.3%。但在科技引领的牛市周期中,其长期跑赢能力逐渐弱化。例如:2023年回报为15.8%,落后于标普的24.2%;在2020年与2019年分别跑输指数13个与17个百分点。

但在下行周期,其防守韧性仍具吸引力。2022年标普500下跌19.4%,而伯克希尔实现4%的正回报。在熊市中不错失战机,是伯克希尔长期吸引力的核心所在。

总结:稳健如旧,创新欠奉,但逻辑仍在

2025年的伯克希尔投资组合,展现的是一种“稳”字当头的策略——高纪律、强信念和有限调整。在人工智能、半导体、互联网变革浪潮下,它显得不够前沿,甚至偏于保守;但也真正体现了不盲从、不冒进的价值投资本质。

支持者认为,这正是“企业护城河+派息回报+低换手”的典范,是动荡市况中最需要的定力;批评者则指出,其缺乏对技术变革的敏感与主动性。但无论如何,它都是长期投资策略的现实样本。

巴菲特的组合告诉我们一个清晰的道理:复利的魔力,往往不是靠多快跑出来的,而是靠站对位置、守稳时间。当“冷静观望”本身成为最大胆的选择时,伯克希尔的投资哲学仍旧值得被尊敬。

立刻体验

原文链接