Be fearful when others are greedy. —— Warren Buffett

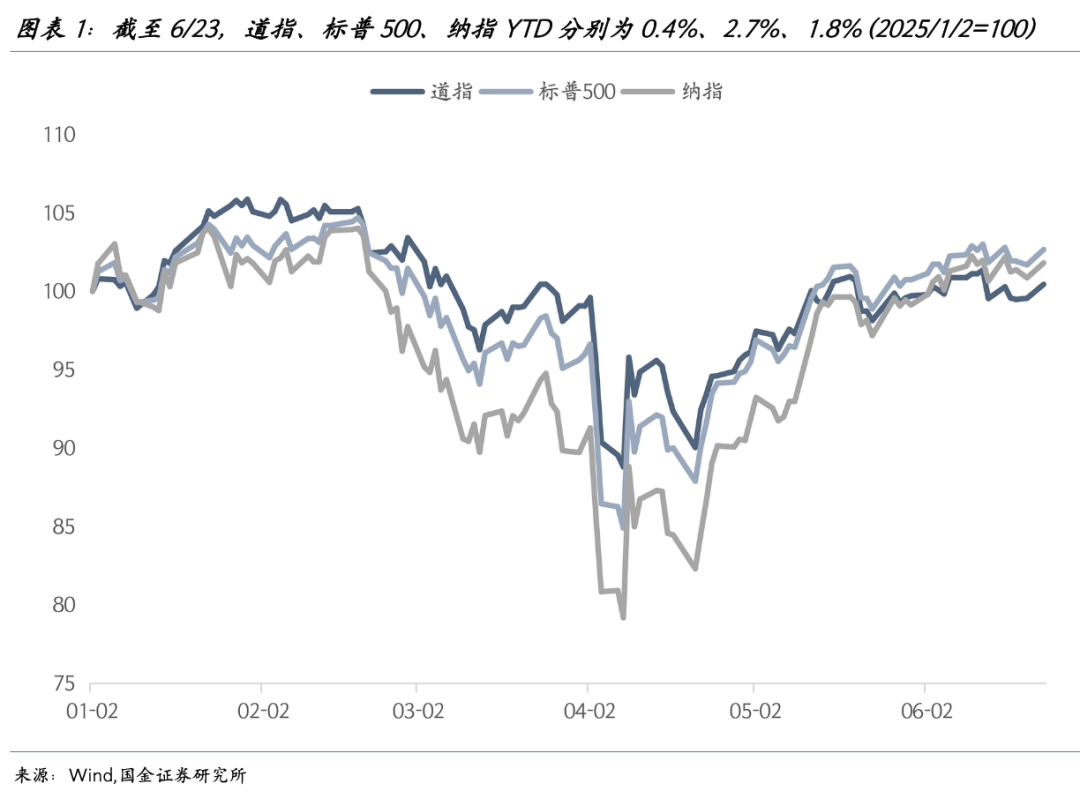

4月9日前,美股在“科技例外论”消退和对等关税带来的经济担忧下,一度接近技术性熊市(详见《美股已进入“特朗普周期”》)。但之后的两个多月里,美股迎着美元和美债的逆风独自反弹,当下已基本收回前期跌幅。美股的乐观情绪从何而来?

一、并非所有人都乐观

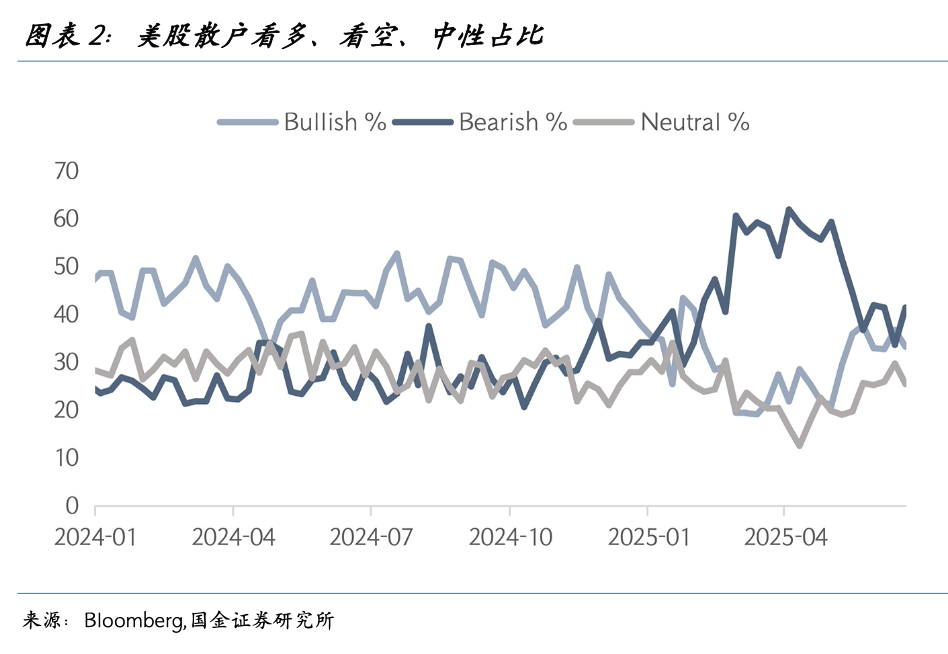

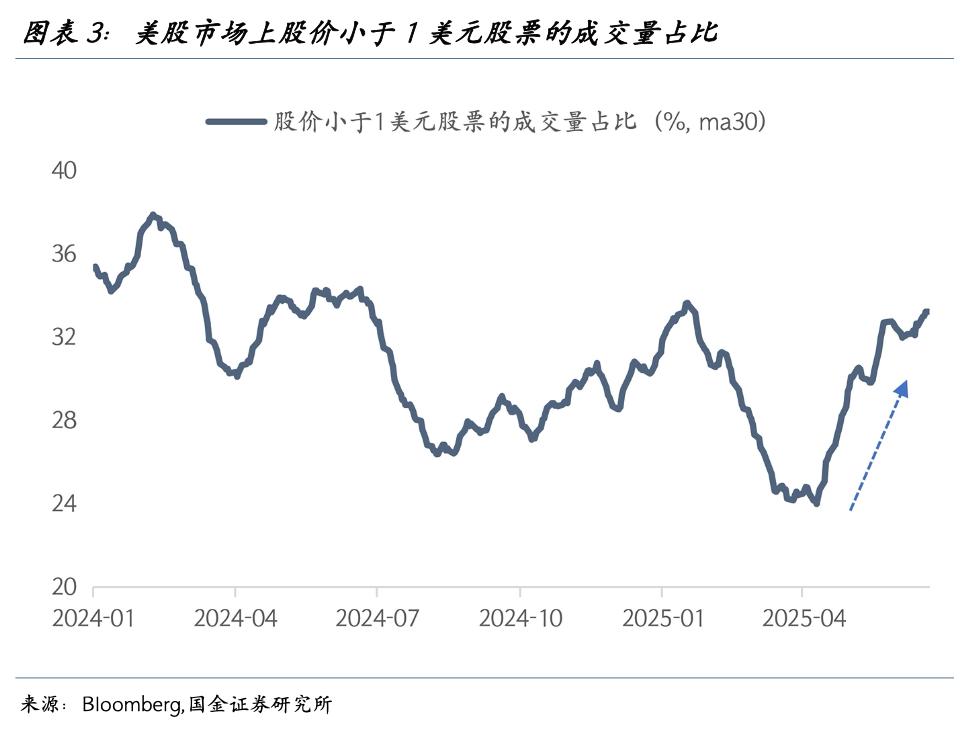

当前的美股是散户乐观、机构悲观。6月12日当周,美股散户看多比例达到33.2%,为1月底以来新高;看空比例为33.6%,为1月底以来新低。散户乐观的另一个佐证,是小市值股票成交火热,因为小市值股票往往是散户们激烈博弈的战场。截至6月18日,美股市场上股价小于1美元的公司成交量占比升至36.6%,较4月9日上升近20个百分点。

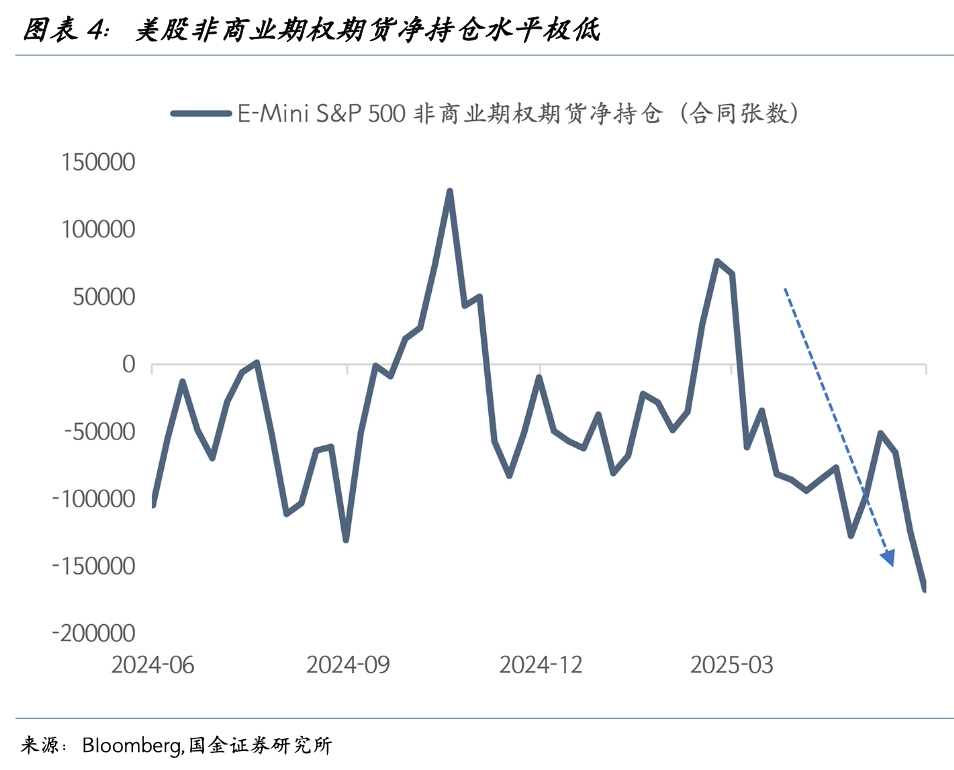

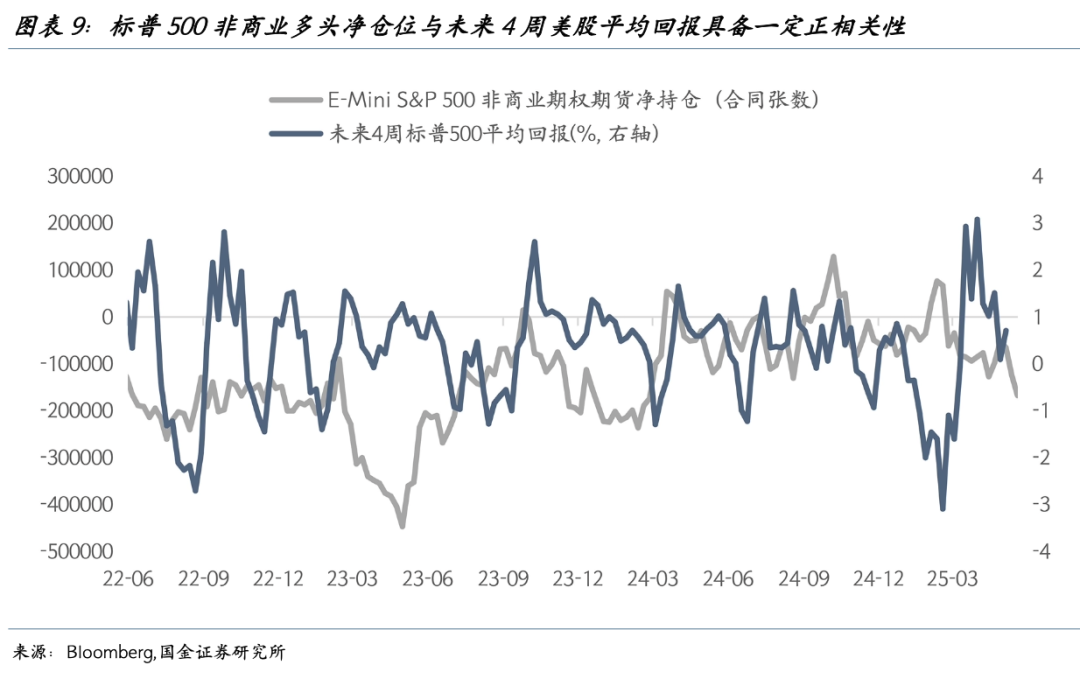

而美股机构资金普遍偏悲观。从CFTC报告的E-mini标普500非商业期权期货净持仓数据来看,非商业交易者通常并非套期保值者(即不利用期货市场来对冲现有业务敞口),而是以对冲基金为代表的投机性机构资金。截至6月10日,美股非商业期权期货净持仓-12.4万张,位于近一年4%的极低分位数水平。

二、散户为何乐观?

第一个原因是散户正在安心享用“TACO”午餐,笃定特朗普化债终将一地鸡毛。

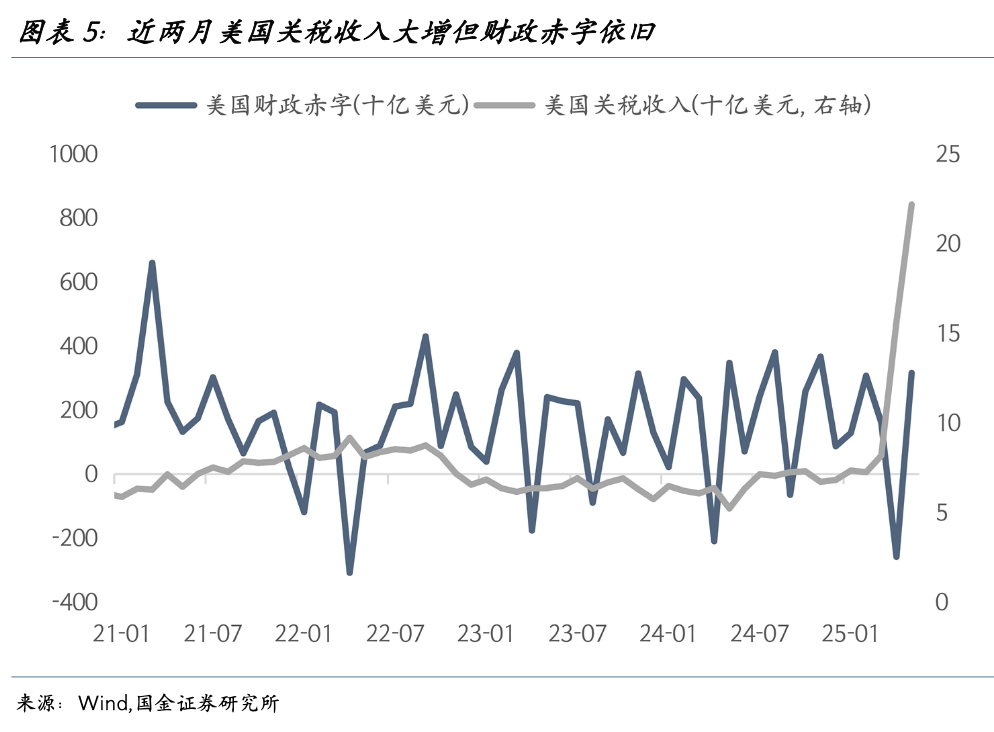

美股散户有他们的乐观理由。一方面,减赤措施雷声大雨点小。截至6月23日,DOGE累计削减支出1800亿美元,距离其2万亿美元目标还有91%的路程。照目前节奏,到明年7月4日(截止日)时DOGE仅能完成目标的31%。另一方面,关税难以直接改善财政。即便4-5月美国关税收入大增,财政赤字却并未明显缓解,归根结底是因为10%的基线关税收入仍然难以匹配高利率环境下超万亿的利息支出。财政无序扩张在长期维度下不是美元资产的好消息,但短期内可以提振散户的信心。

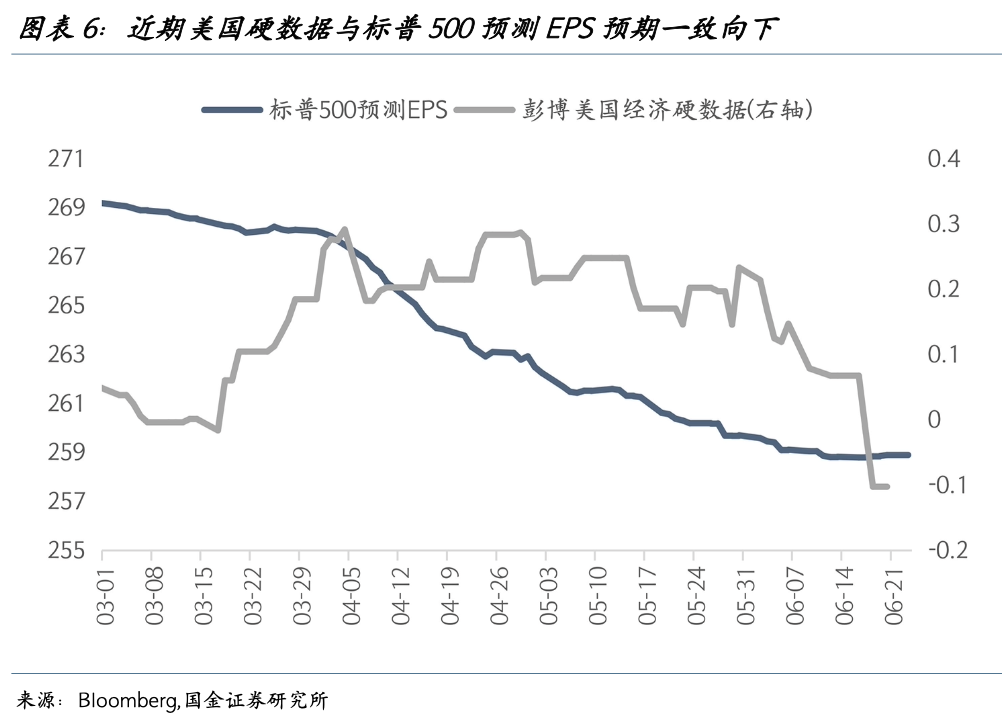

当4月9日“对等关税”被推迟后,美国衰退担忧缓和,软数据触底反弹。叠加5月下旬“OBBB法案”在众议院过会带来的减税预期,散户们理所当然地对企业某一时段盈利改善翘首以盼,即便美股的真实盈利预期近两个月随经济硬数据走弱而不断下调。

在此背景下,特朗普放松监管成为另一则利好。金融业会因资本要求放宽(如豁免国债计入SLR)而减少合规负担、提升资本效率;能源行业受益于环保限制松绑,开采成本下降;科技行业则有望迎来技术推广的审批流程简化,提振利润前景。

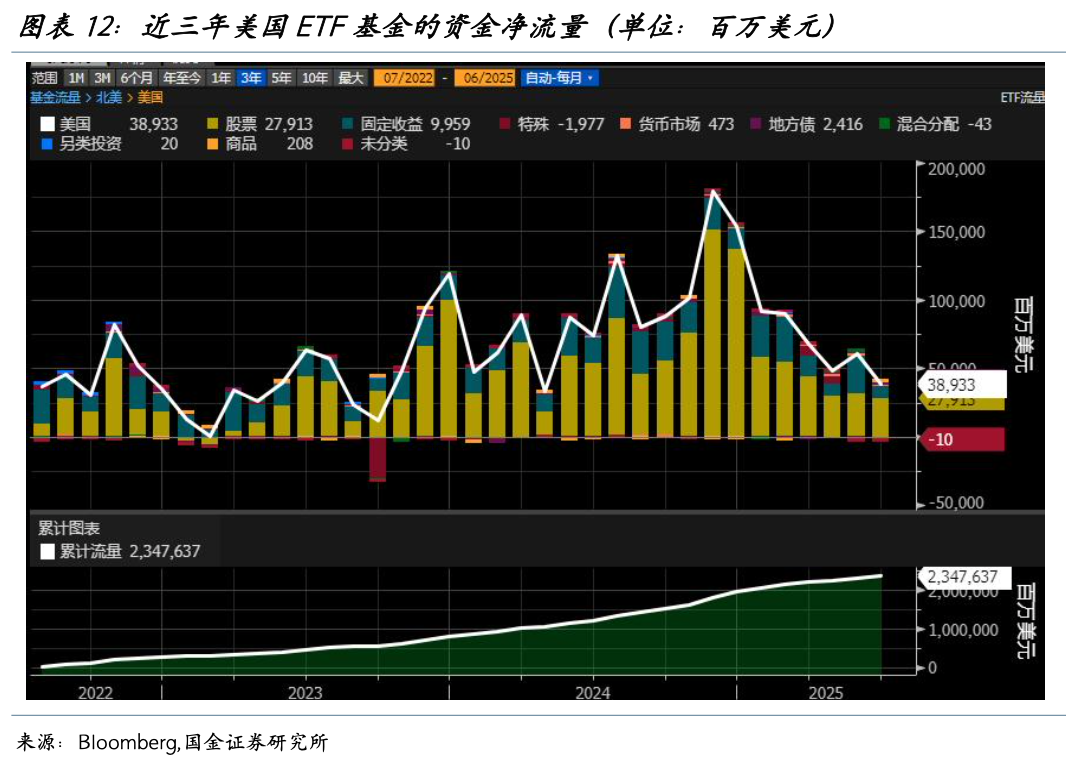

第二个原因是美元流动性宽松。

散户难以像机构一样做跨区域、跨类别的资产配置,大概率只能在风险资产和避险资产之间选择,因此一旦情绪修复,散户资金很快就会涌入美股市场,形成空头回补。出于赌博心理和FOMO情绪,散户们已经极度短视化,先赚钱再找原因。

毕竟特朗普2.0迄今的系列政策还未打破科技巨头们的价值逻辑,近期甲骨文首席执行官在财报会议上称“需求是天文数字级的”,并将2026财年资本支出提高至超过250亿美元,AI提振生产力的神话再度充值。

第三个原因是美股缺乏优质替代品。

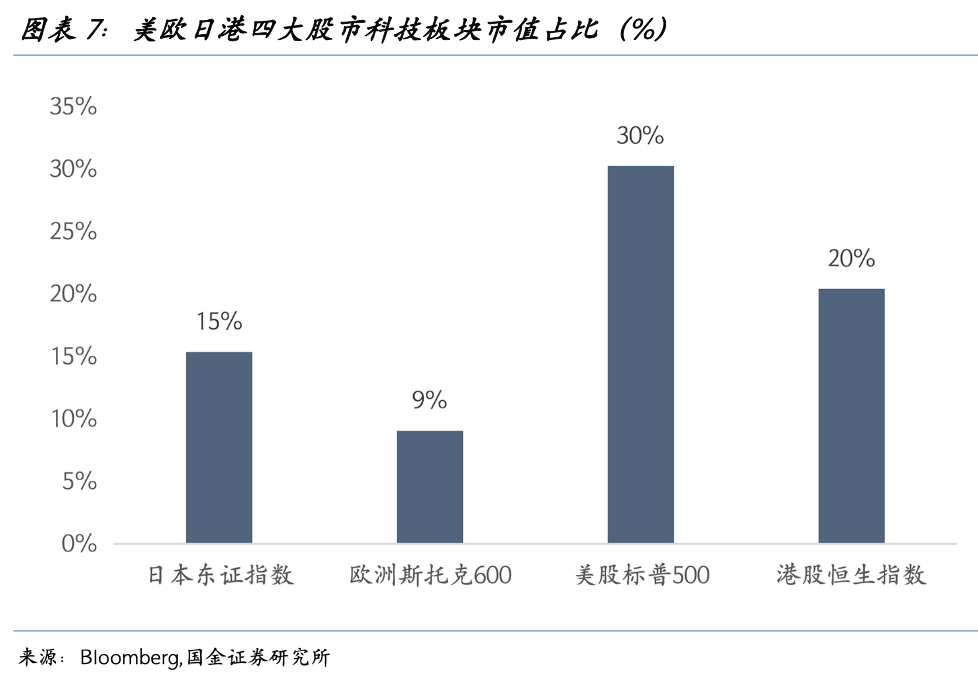

即便市场对美国情绪性看空,做空行为迄今只体现在美元和长端美债上。长端美债需求可以被短端美债替代,也可以被欧债、黄金、现金等其他资产替代。美元需求更是可以被非美货币、数字货币和贵金属所替代。不同于美元和美债,权益市场缺乏可替代美股的优质资产,“难替代性”为美股铸成了一条护城河。

对于西方资金而言,美股的传统“替代品”是欧股、日股等发达市场股市,欧股的优质资产主要为军工、奢侈品等传统老牌企业,日股核心资产则是汽车、电气等大型制造业企业,二者均缺乏成长性。因此,当“不可替代”的美股短期内下挫20%后,又重新具备了吸引力。

三、散户与机构,各自胜率几何?

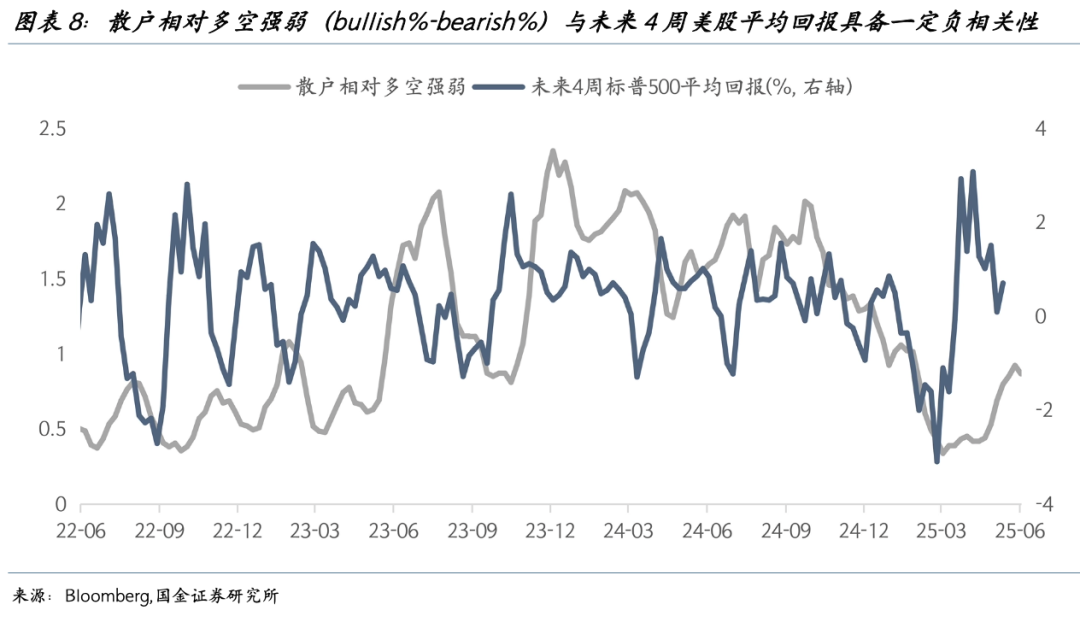

美股市场上,散户们集体对抗华尔街的案例历史上并不罕见。但即便社交媒体能使散户们形成短期合力,其持仓的高度集中化、高杠杆化及缺乏基本面锚定的博弈性质,最终决定了这类资金存在极度不稳定性。因散户资金过于投机化、短期化,其对后市判断的胜率并不高。

近三年,每当散户多头占比上升,未来一个月内美股往往会边际走弱,唯独今年是例外。一个短视的市场也是脆弱的,一旦新的担忧出现,反转可能接踵而至。

与散户资金的快进快出相比,机构资金往往是美股市场走势更重要的风向标。近三年多数时候,机构多头力量上升预示着未来一段时间内美股即将走强。

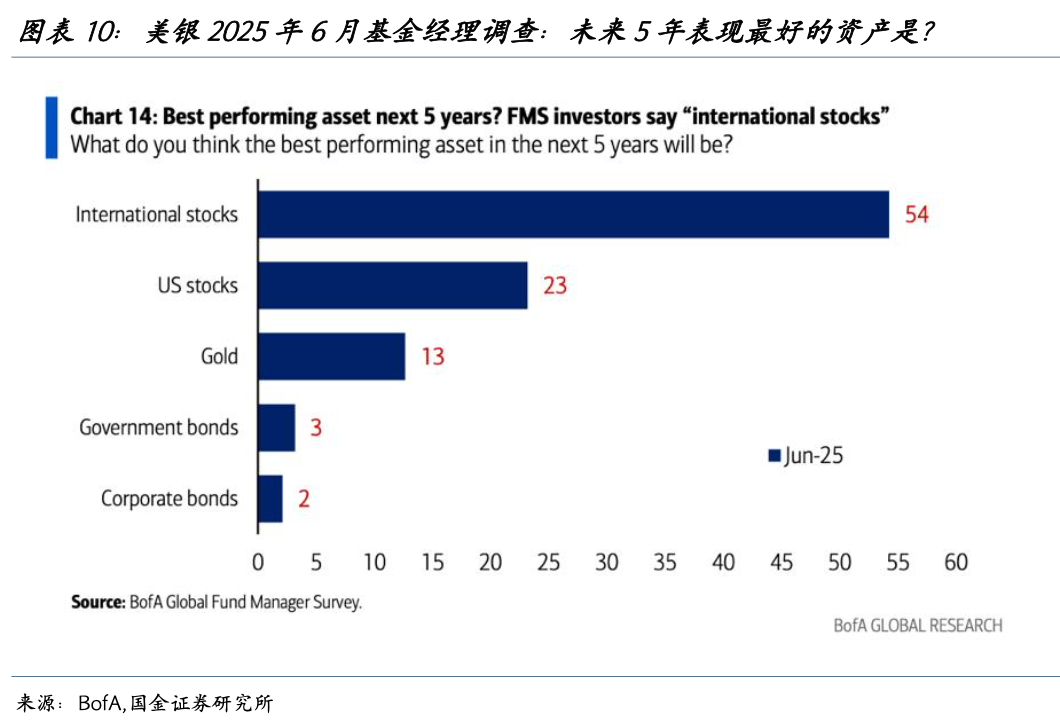

根据美银6月全球基金经理调查,57%的受访者认为未来5年表现最好的资产是非美股票,认为未来5年表现最好的资产是美股的受访者仅为24%。仓位上,目前机构投资者最倾向于超配欧股和新兴权益,最倾向于低配美股、美元和能源类商品。受制于美元走弱,外国机构投资美股以本币计价损失增加。不同于外资恐慌式的撤退,内资当前对美股更倾向于谨慎态度。

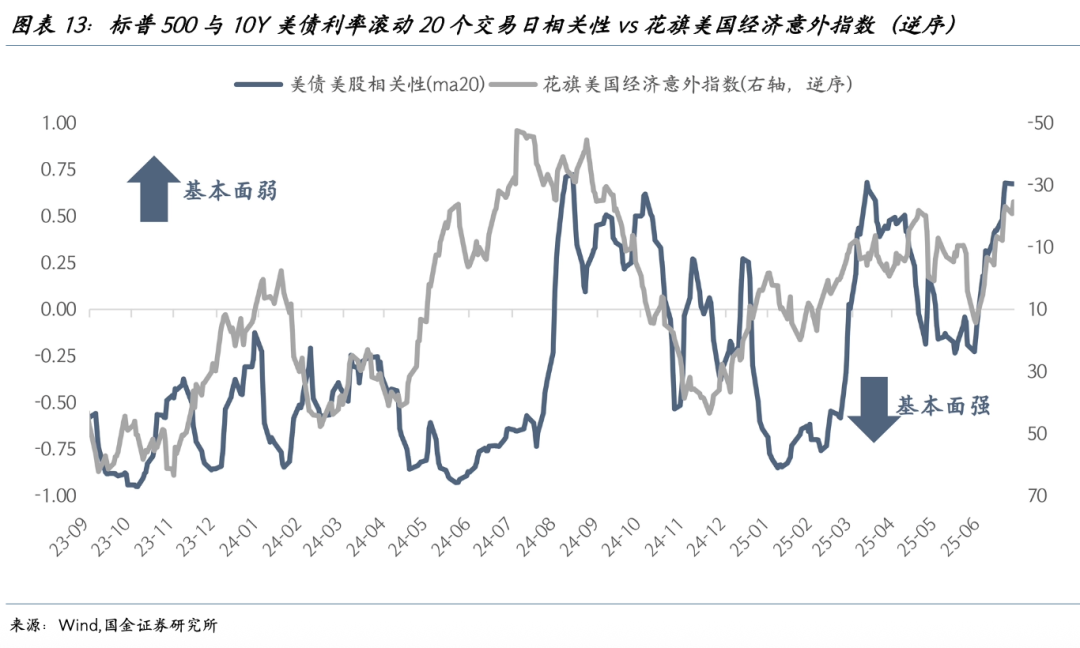

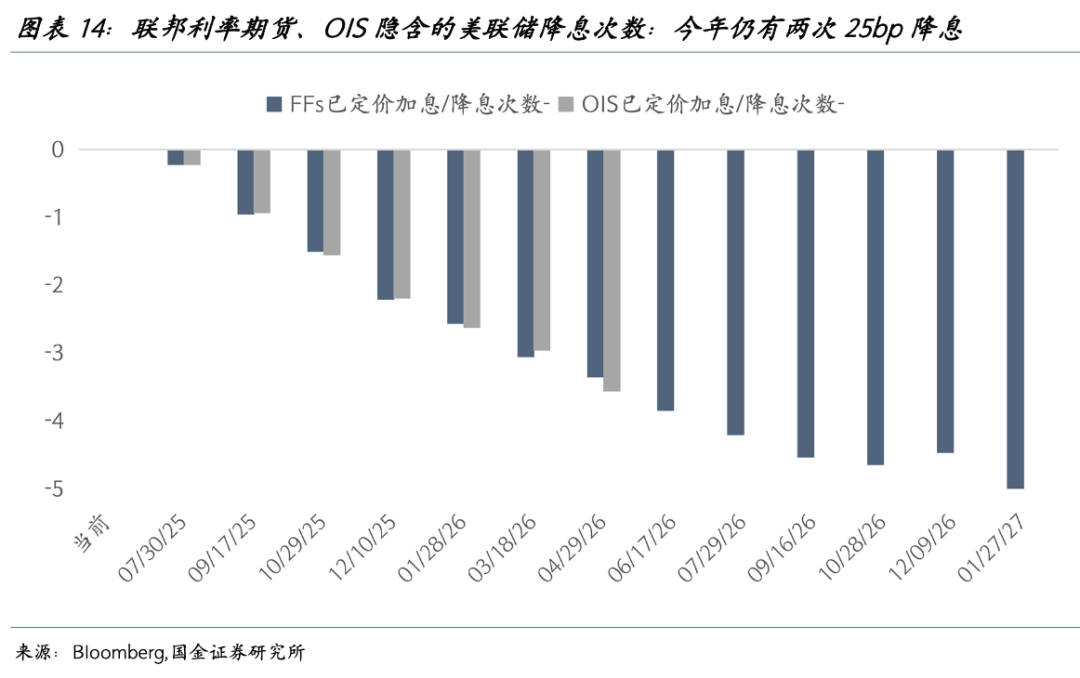

当消费需求前置与硬数据走弱成为已知变量,联储降息节奏显得格外重要。降息固然有流动性的利好,但也是基本面走弱的确认,当美国经济基本面出现担忧时,降息预期往往会被理解成坏消息。从历史数据来看,美债和美股的正相关往往对应了花旗美国经济意外指数为负的时间段。当一轮基本面和高利率出清后,美国对冲基金重新加杠杆,居民和企业部门的经济活力修复,届时美股的反弹将更具确定性。

1)美国经济超预期强劲:强劲的经济数据将显著提振市场信心,重新吸引资本流入美股,并支撑企业盈利预期。

2)特朗普减税政策反复:减税政策节奏存在变数,若短期内对企业利润和消费形成刺激,或延续美股阶段性反弹。

3)AI商业化加速:若AI技术取得标志性突破、商业化应用快速落地,将推动科技股业绩超预期再上台阶,重塑行业估值逻辑,也为美国例外论充值。

本文来源于文国金宏观研究所发布的最新研究报告,作为为宋雪涛;智通财经编辑:文文。