(转自:金融小博士)

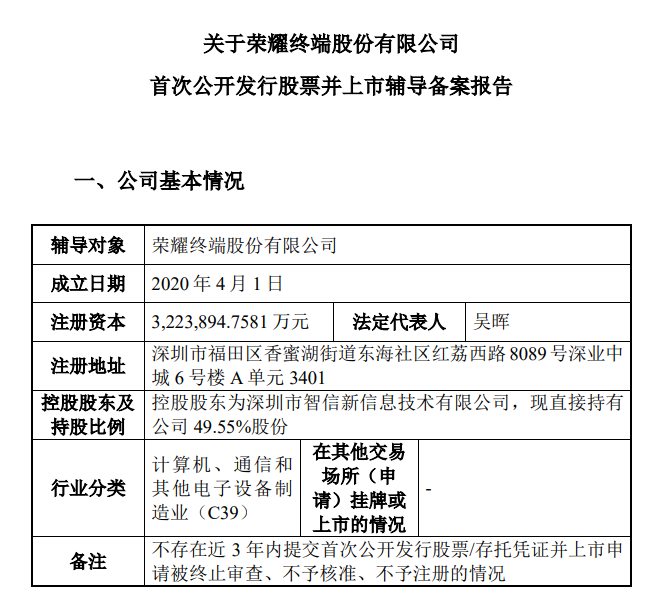

近日,备受市场关注的荣耀终端股份有限公司(简称“荣耀”)上市传来最新进展。根据中国证监会网站披露,6月26日荣耀取得上市辅导备案,中信证券担任辅导机构。

根据备案报告,此次辅导共分三个阶段。第一阶段为2025年6月至9月,包括对辅导对象进行摸底调查等。第二阶段为2025年10月至12月,探讨股份公司业务发展目标和未来发展计划、募集资金投向及其他投资项目的规划;按时提交辅导工作进展报告等。第三阶段为2026年1月至3月,对辅导对象整改进度持续跟踪;完成辅导计划、辅导考试等,并向当地证监局申请辅导验收,为提交首次公开发行股票并上市申请做好准备工作。

专业人士认为,荣耀上市不仅是其资本化的重要一步,还有望提升A股市场科技板块的创新活力。

近期一级市场回暖迹象及IPO动态分析

一、IPO市场显著回暖,政策与审计周期共振

- 受理量激增,单月创年内新高

2025年6月,A股IPO辅导备案企业达67家,占上半年总量的80.72%,远超去年同期(仅9家)。这一增长与审计截止日临近及科创板“1+6”政策落地直接相关。6月18日证监会重启科创板未盈利企业上市标准后,多家未盈利科技企业快速完成申报。双创板块占比提升,科创板受理翻倍

今年以来,科创板新增受理企业15家,为2024年全年的2倍多;双创板块(科创板+创业板)合计占比超23%,较去年提升4个百分点。政策红利下,生物医药企业通过科创板第五套标准推进上市,显示监管对硬科技企业的支持力度加大。历史对比:温和复苏而非过热

尽管受理量回升,但与2021年高峰(单月超百家)仍有差距,更多反映市场从2024年阶段性收紧向常态回归。券商端强调审核包容性增强,但对企业质地的把控未放松。

二、荣耀上市辅导启动:资本化进程加速

- 三阶段辅导规划明确荣耀于6月26日完成中信证券辅导备案,计划分三阶段推进:

2025年6-9月

:摸底调查与合规整改;

2025年10-12月

:制定业务目标及募资计划;

2026年1-3月

:完成辅导验收并提交IPO申请。

自2020年独立后,荣耀累计完成5轮融资,投资方包括京东方、中国移动、中国电信等产业巨头,其股东协同效应显著(如与运营商的长期合作)。上市公司中,天音控股(通过子公司持股)、深高速(通过国资基金间接持股)等已布局荣耀生态链。市场意义:科技板块活力提升

荣耀作为全球AI终端生态企业(研发人员占比超70%,在网设备数2.5亿),其上市将增强A股科技板块创新能力,或带动消费电子产业链估值修复。三、次新股表现分化,机构聚焦高研发赛道

- 新股赚钱效应显著2024年上市新股首日平均涨幅250%,2025年延续强势(首日涨幅230%),科创板、北交所分别达217.3%、显著增长。打新收益提升推动参与户数回暖,38只新股网上申购超千万户,新亚电缆(1400万户)创年内新高。

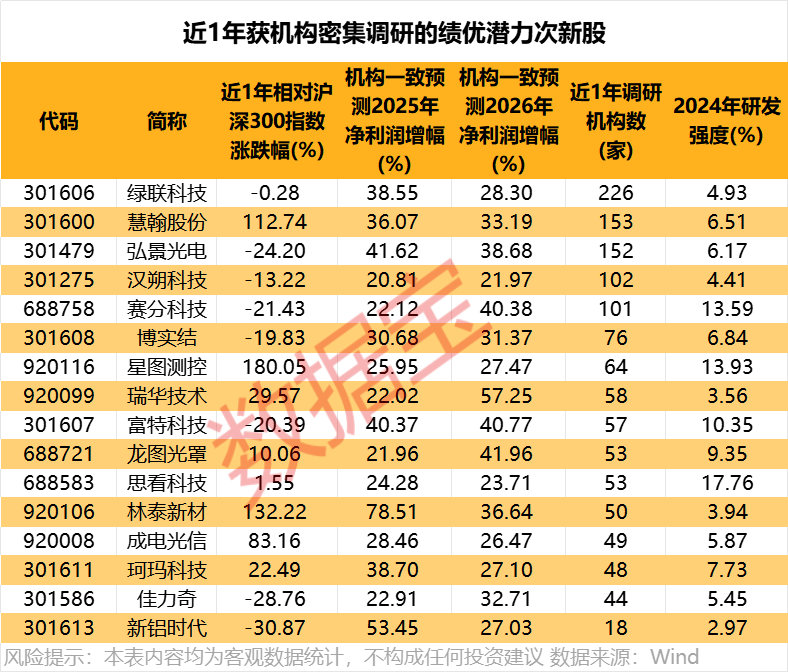

- 16只绩优次新股获机构密集调研

筛选标准

:近一年上市(2024年7月后)、机构一致预测2025-2026年净利润增速均超20%、年调研超15家。

行业分布

- 业绩亮点

绿联科技充电类产品2024年收入增50%,存储类增19%;

赛分科技液相色谱材料技术突破,获药企合作验证。

- 政策红利持续释放科创板“1+6”政策及“金融支持消费”指导意见(如公积金购房支持、REITs扩容)将引导资金流向科技与消费领域。

- 风险提示

破发风险

:北交所新股破发率仍存(如万达轴承首日涨幅227%但单签盈利仅4724元);

估值压力

:高价股(发行价超100元)首日破发率达28%,需警惕定价泡沫。

总结:当前IPO回暖由政策与周期因素共同驱动,科技企业上市潮或重塑A股结构,但市场对高成长标的的筛选将更趋理性,机构调研与业绩验证成为关键风向标。