2024年,国际教育为澳大利亚经济贡献了510亿澳元,成为该国第四大商品与服务出口。

现在,澳大利亚最大的学生公寓运营商 UniLodge 准备把握这一蓬勃发展的市场,已聘请瑞银集团(UBS)基础设施与地产团队启动出售流程,预计交易估值高达 10亿澳元。

UniLodge 在澳大利亚和新西兰管理着超过 38,000个床位,分布在首府城市、凯恩斯和汤斯维尔等地区性城市,以及新西兰,主要靠近大学校园。

UniLodge 是专注于定制住宅资产的房地产公司 Cedar Pacific 的运营合作方,双方的控股股东均为卢森堡私募股权公司 Pamoja Capital,该公司由加拿大亿万富翁 John McCall 创立。

据知情人士透露,UBS 已迅速与少数潜在买家接洽,开启首轮竞标流程。

“轻资产”模式,利弊皆存

UniLodge的核心卖点在于其“轻资产”商业模式——它并不拥有房产,而是代表第三方业主管理资产,运作方式更接近酒店管理公司。

但这一模式在以“自持运营”为主的学生公寓行业中属于“异类”,也意味着 UniLodge 面临较高的租赁续约与合同更换风险——房东一旦出售资产并“收回空置管理权”,UniLodge 极有可能被突然解除合同。

留学生人数突破百万,政策风险仍存

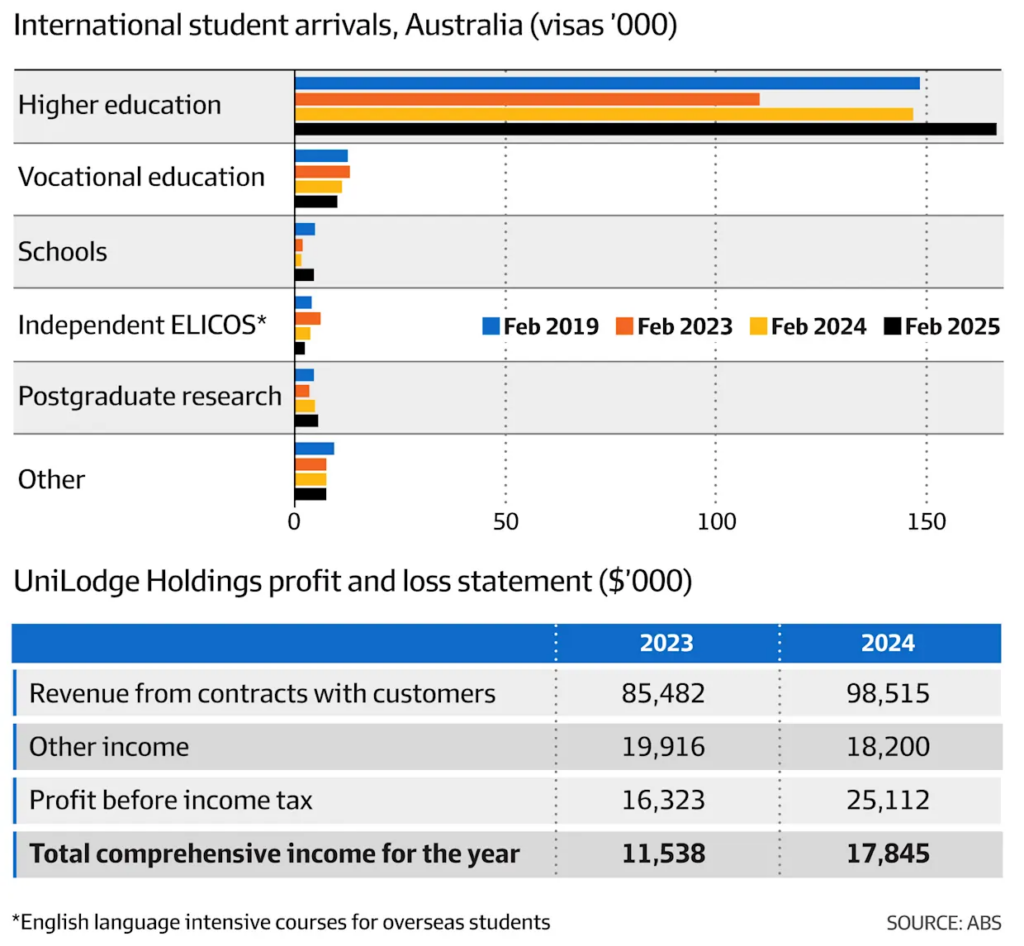

据最新数据显示,2024年在澳留学生人数首次突破 100万人。然而,在住房危机的政治语境下,留学生也被部分舆论视为“替罪羊”。

尽管联邦工党政府曾提议将留学生人数上限设为 27万人,但该法案遭到绿党与反对党的反对。政府目前转而通过内政部的签证审批指令,绕过立法控制学生流入。

财务数据与竞争格局

根据ASIC资料,UniLodge在2024财年的物业与咨询服务收入为 9850万澳元,税前利润 2500万澳元。

该公司早在2019年便扩展至医疗住宿领域,在布里斯班 Taringa 地区的 Westside 私立医院上方运营一座拥有63间客房的健康酒店。

UniLodge 是澳大利亚最早的学生公寓企业之一,成立至今已有近30年。如今,该领域的五大巨头——UniLodge、Scape、Campus Living Villages、Iglu 以及 Wee Hur,共同控制着澳大利亚 约80%的床位供应。

市场交易火热

UniLodge的挂牌出售,引发业界高度关注:

- 去年,Campus Living Villages 启动由高盛主导的出售流程,在全球运营46个校内公寓项目;

- 新加坡主权基金 GIC 将其在澳五座城市的七栋定制学生公寓出售给总部位于澳洲的开发商 Greystar,交易金额达 16亿澳元;

- UniLodge 也参与市场交易,今年3月将墨尔本北区一处资产以 9700万澳元 售予全球资产管理机构 M&G Real Estate;

- Scape 则刚刚赢得 38.5亿澳元养老社区运营商 Aveo 的竞标,目前在澳运营 39个学生公寓项目(19,000个床位),另有 8栋楼、4000张床位 正在筹建中,预计三栋将在2026年前投入使用;

- 今年3月,Scape还与 CBRE Investment Management 合作设立 60亿澳元专项基金,加速行业扩张。

创始人背景

UniLodge 由 Jane Hewitt 于1996年创立,目前她也是上市地产巨头 Mirvac 的董事会成员。