播客源:Mario Gabriele,The Generalist Podcast

播出日期:2025 年 7 月 8 日

整理&编译:Lenaxin,ChainCatcher

原文标题:从PayPal黑帮到投资帝国:揭秘Founders Fund发家史

摘要:

TL&DR

-

成功的根本在于求异

-

Founders Fund管理着数十亿美元的资产

-

他能预见二十步后的棋局,并将关键棋子精准布局

-

才华横溢又特立独行,敢于探索常人怯于思考的结论

-

自1998年年中斯坦福演讲,Founders Fund的三位创始人正式会面。

-

Thiel的强项在战略而非执行

-

追逐宏观投资成就、系统化风投实践、同时创立新公司

-

所有成功企业都是不同的——通过解决独特问题获得垄断地位;所有失败企业都相同,都未能逃离竞争。

-

“他是对冲基金出身,总想套现离场。”Moritz评价Thiel。

ChainCatcher小编提要:

本文整理自播客No Rivals,完整呈现了the Founders Fund这家机构如何从一个小型副业项目,蜕变为硅谷最具影响力与争议的公司。深度剖析了Peter Thiel风投帝国,包含起源故事、Peter Thiel如何组建超凡投资人团队、该基金对SpaceX和Facebook的集中押注如何带来惊人回报,以及Peter Thiel的反主流哲学如何重塑风投行业与美国政坛。

本报道基于The Generalist Podcast独家获取的业绩数据及核心人物访谈,揭秘该机构如何创下风投史上最佳回报纪录。该播客总共四个部分,这是第一部分。

先知

彼得·泰尔(Peter Thiel)不见踪影。

1月20日,为了躲避严酷的冬季风暴,美国最有权势的人士聚集在国会大厦圆顶下,庆祝Donald J. Trump就任第47任总统。

如果你对科技和风险投资哪怕只是一时的兴趣,回顾这场活动的照片,很难不想到Thiel。他未曾现身,却无处不在。

他的前雇员(现任美国副总统);几步开外站着他在《斯坦福评论》的老搭档(新任特朗普政府的AI与加密货币事务主管);稍远处坐着他最早的天使投资对象(Meta创始人兼CEO);身旁则是与他亦敌亦友的合作伙伴:特斯拉与SpaceX创始人、全球首富马斯克。

若说这一切尽在Peter Thiel谋划之中未免夸张,但这位前国际象棋神童的职业生涯始终展现着惊人天赋:他能预见二十步后的棋局,并将关键棋子精准布局:将JD移至B4、Sacks推到F3、Zuck安插A7、ElonMusk置于G2、Trump拱卫E8。

他游走于权力的核心地带,包括纽约的金融界、硅谷的科技领域以及华盛顿的军工复合体;他的行为总是谨慎而反常,令人难以捉摸;他经常神秘消失数月,然后突然出现,抛出一句犀利的妙语、一项令人困惑的新投资,或是一场引人入胜的复仇行动。乍看之下,这些行为似乎都是失误,但随着时间的推移,它们逐渐显露出他非凡的远见。

Founders Fund是Thiel权力、影响力和财富的核心。自2005年成立,它从规模5000万美元、团队不成熟的基金成长为管理数十亿美元资产的硅谷巨头,并拥有顶尖投资团队。其形象具有争议性,类似于20世纪90年代初的“坏小子军团”。

业绩数据佐证了Founders Fund的张扬做派。尽管基金规模持续扩大,其对SpaceX、比特币、Palantir、Anduril、Stripe、Facebook及Airbnb的集中押注仍接连创造惊人回报。于2007年、2010年与2011年三期基金更创下风投史上最佳业绩三部曲:分别以2.27亿、2.5亿和6.25亿美元本金,实现26.5倍、15.2倍及15倍的总收益。

同时代人曾形容Talleyrand的微笑具有“麻痹性”,就连见惯夸夸其谈的沙龙女主人斯塔尔夫人(Madame de Staël)也感叹:“若他的谈吐可以购买,我愿倾家荡产。”

Peter Thiel似乎拥有相似的魅力。追溯Founders Fund起源时屡屡显现。与Peter Thiel的偶然邂逅常令听者着魔:有人为他迁居城市,有人放弃显赫职位,只为多沉浸在他那“诡异”的思想中。

无论是在会议的舞台上,还是在罕见的播客中,听泰尔演讲,你会发现他的魅力并非来自外交官的油腔滑调。相反,他的魅力来自于一种多才多艺的能力,他能在不同的话题中翩翩起舞,以三一学院教授的高深学识来娓娓道来。

还有谁能通过卢克莱修、费马定理和泰德-卡钦斯基(Ted Kaczynski),写出一本关于初创企业的经典著作、论证垄断的美德,以及像邪教一样经营企业的智慧?还有多少人的思想包含了这种严谨性和非宗教性?

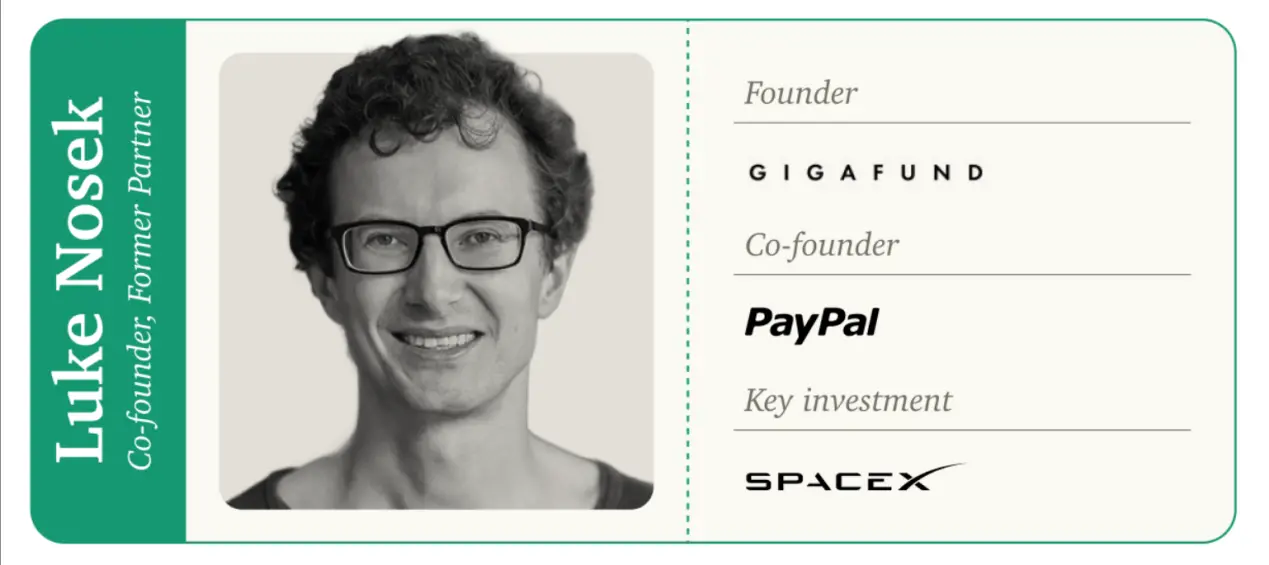

Ken Howery与Luke Nosek早在2004年与Peter Thiel联创Founders Fund前多年就已臣服于这种魅力。Ken Howery的“皈依时刻”发生在斯坦福经济学本科时期。在Peter Thiel2014年出版的商业哲学著作《从0到1》(Zero to One)中,他将Howery描述为PayPal创始人中“唯一符合优渥美式童年刻板印象的成员,公司唯一的鹰级童子军”。这位德州青年于1994年赴加州求学,开始为Peter Thiel七年前参与创办的保守派学生刊物《斯坦福评论》撰稿。

Peter Thiel与Ken Howery的初次相遇源于《斯坦福评论》校友活动。随着Howery升任高年级主编,两人保持联络。在这位德州青年毕业前夕,Thiel抛出橄榄枝:是否愿意成为其新创对冲基金的首位员工?他建议两人在Palo Alto牛排馆Sundance详谈。

Howery很快意识到这绝非传统招聘晚宴.持续四小时的思想漫游中,年轻的Thiel展现出全然的蛊惑力。“从政治哲学到创业理念,他对每个话题的见解都比我斯坦福四年遇到的任何人都更引人入胜,其知识广度与深度令人震撼。”Howery回忆道。

尽管当场未作承诺,但当晚回到校园后,Hower对女友坦言:“我可能余生都会与这人共事。”

唯一阻碍是Howery原计划赴纽约加入巴林银行(ING Barings)的高薪职位。随后数周,他询问亲友该选择待遇优渥的知名投行,还是跟随管理资金不足400万美元的新晋投资人?“所有人100%建议选银行,但思考几周后,我决定反其道而行。”Howery表示。

毕业前,Howery旁听新老板的校园演讲时,邻座棕卷发的青年Luke Nosek突然探身询问:“你就是Peter Thiel吗?”

“不,但我即将为他工作。”Howery回答,这位自称Luke Nosek的年轻人递来一张仅印着“Entrepreneur”的名片。“我创办的公司,”Nosek解释道。当时Nosek正在开发Thiel已投资的Smart Calendar——众多同期涌现的电子日程表应用之一。

这段互动引出了一个令人费解的问题:Nosek怎么会忘记他的支持者,一个曾与他一起吃过几次早餐的人?或许他们上次见面已经过去很久了,又或许,这位性格古怪、干劲十足的创始人,根本不在乎这位投资人的面容。又或许,Thiel只是短暂地被人遗忘了。

在Nosek身上,Thiel发现了理想人才原型:才华横溢又特立独行,敢于探索常人怯于思考的结论。这种大脑强大、思想自由与对社会规训的漠视,正契合Thiel的价值观。Thiel很快效仿Nosek,与人体冷冻机构Alcor签约。

自1998年年中斯坦福演讲,Founders Fund的三位创始人正式会面。尽管三人又花了七年时间创立各自的风投基金,但更深层次合作已即刻开展。

报复性商店

“我是Larry David,想向大家介绍即将开业的Latte Larry's咖啡店。”《抑制热情》第十九集开场白中,这位《宋飞正传》创造者说到:“为何与咖啡扯上关系?因为隔壁店主太混蛋,我必须做点什么,所以我给自己开了一间报复性商店。”

由此诞生文化新词“报复性商店”(Spite Store)——通过争夺客户实施商业报复。

某种程度上,Founders Fund正是Peter Thiel的“Spite Store”。虽然Mocha Joe这个尖酸刻薄的家伙激励了Larry David,但Thiel的举动可视为对红杉资本Michael Moritz的回应。Moritz是牛津毕业记者转型的投资人,堪称风投界传奇,负责雅虎、谷歌、Zappos、领英和Stripe的早期投资。

Moritz是一位兼具文学气质的投资高手,在Thiel早期创业史中屡次成为绊脚石。

故事始于PayPal:同年夏天,Thiel结识乌克兰裔天才创业者Max Levchin。他毕业于伊利诺伊大学,在那里他为PalmPilot用户开发了一款盈利颇丰的加密产品。听完介绍后,Thiel表示:“这是个好主意,我想投资。”

Thiel当即决定投资24万美元。这个被他低估的决策最终带来6000万美元回报,同时拉开了互联网时代最跌宕起伏的创业史诗序幕。(《创始人》一书对此进行了全面阐述。)

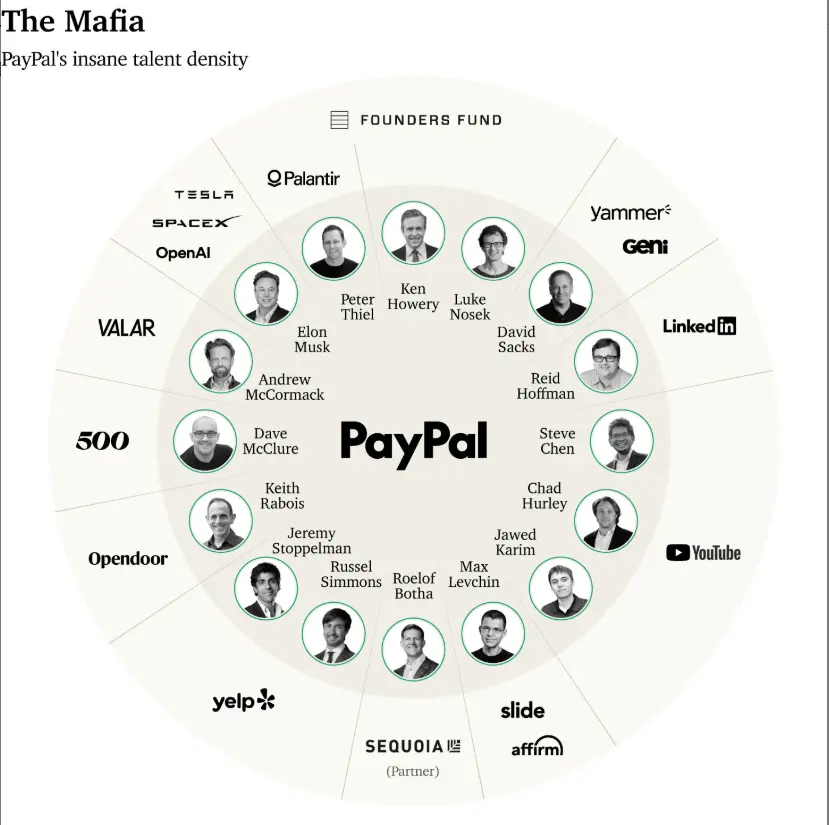

Levchin很快招揽了创业失败的Nosek。随后Thiel与Howery全职加入,Thiel出任CEO。Reid Hoffman、Keith Raboy、David Sachs等人才的加入,造就了硅谷史上最豪华的创业阵容。

原名为Fieldlink(后更名Confinity)的公司很快与Elon Musk创立的X.com狭路相逢。为避免消耗战,两家公司选择合并,他们以Confinity最受欢迎的电子邮件地址与付款连接起来组成的“PayPal”命名新公司。

此次合并不仅需要融合两个固执的管理团队,更需接纳对方的投资与投资方。

投资了X.com的Moritz突然需要与一群古怪天才打交道。2000年3月30日,两家公司宣布获得1亿美元C轮融资——Thiel力推此轮融资,因其预判宏观经济即将恶化。事实证明其远见:数日内互联网泡沫破裂,众多明星企业轰然倒塌。

“我要感谢Peter,”一位员工表示,“他做出判断并坚持必须完成融资,因为末日将至…。”

然而,他敏锐的宏观解读并不足以拯救公司。Thiel看到了获利的机会。在2000年的一次PayPal投资者会议,Thiel提出建议:如果市场真的像他预期的那样进一步下跌,为什么不做空呢?PayPal只需将其新增的1亿美元资金转移到Thiel资本国际公司(Thiel Capital International),剩下的就交给他了。

Moritz勃然大怒,说道。“Peter,很简单,”一位董事回忆红杉投资人的警告,“若董事会通过此议案,我立即辞职。”Thiel难以理解这种固执己见的反应,根本分歧在于Moritz渴望做正确的事,而Thiel渴望成为正确的人。在这两个认识论极端之间找到共同点并非易事。

最终两败俱伤:Moritz成功阻止Thiel的计划,但Thiel的预判完全正确。市场暴跌后,一位投资人坦言:“若当时做空,收益将超过PayPal全部经营所得。”

这场董事会冲突加剧了两人的不信任,数月后的权力斗争使其彻底破裂。2000年9月,在Levchin、Thiel和Scott Bannister主导下,PayPal员工发动政变推翻CEO Elon Musk(此前他们刚罢免了空降CEO Bill Harris)。Musk拒绝妥协,Thiel的反叛力量必须说服Moritz批准Thiel接管公司。Moritz提出条件:Thiel仅能担任临时CEO。

事实上Thiel本无意长期执掌PayPal,他的强项在战略而非执行。但Moritz的条款迫使他屈辱地为自己物色继任者。直到外部候选人也表态支持Thiel正式出任CEO,Moritz才改变主意。

这场“先贬后褒”的权力游戏深深刺痛了这位记仇的天才,为其日后创立Founders Fund埋下伏笔。

尽管PayPal内部矛盾重重,公司最终仍取得成功。而Thiel必须承认,Moritz对此功不可没。2001年eBay提出3亿美元收购要约时,Thiel主张接受,Moritz则力主独立发展。

“他是对冲基金出身,总想套现离场。”Moritz后来评价Thiel。所幸Moritz说服了Levchin,PayPal拒绝收购。不久后eBay将报价提高至15亿美元,是Thiel当初建议退出价格的五倍。

这笔交易让Thiel及其“黑帮”成员变得十分富有,Moritz的投资战绩再添辉煌。若两人性格不同,或许时间能消弭敌意,但现实是这仅是持续战争的开端。

Clarium致电

正如那笔被否决的1亿美元宏观押注所示,Thiel从未熄灭投资热情。即便在PayPal任职期间,他与Howery仍持续管理Thiel Capital International。“我们利用无数夜晚和周末维持基金运作,”Howery透露。

为符合Thiel的广泛兴趣,他们拼凑了股票、债券、外汇与早期初创企业的混合投资组合。“年均完成2-3笔交易,”Howery特别指出2002年投资的邮件安全公司Ironport Systems——这家2007年被思科以8.3亿美元收购。

PayPal收购案为Thiel带来的6000万美元收益,进一步点燃其投资野心。即便在管理规模扩张期,他仍多线并进:追逐宏观投资成就、系统化风投实践、同时创立新公司。Clarium Capital成为这些野心的核心载体。

PayPal收购案完成的同年,Thiel着手创立宏观对冲基金Clarium Capital。“我们正努力追求一种系统性的世界观,就像索罗斯等人宣称的那样,”他在2007年彭博社人物专访中解释道。

这与Thiel的思维特质完美契合——他天生擅长把握文明级趋势,且本能抗拒主流共识。这种思维模式很快在市场领域展现威力:Clarium的资产管理规模在三年内从1000万美元飙升至11亿美元。2003年通过做空美元获利65.6%,经历低迷的2004年后,2005年再度斩获57.1%回报率。

与此同时,Thiel与Howery开始筹划将零散的天使投资系统化为专业风投基金。业绩给了他们底气:“当我们审视投资组合时,发现内部收益率高达60%-70%,”Howery表示,“这还只是兼职随手投的结果。如果系统化运作呢?”

经过两年酝酿,2004年Howery启动募资,初期规模5000万美元的基金原拟命名为Clarium Ventures。他们照例邀请Luke Nosek以兼职身份加入。

相比对冲基金管理的数十亿美元,5000万看似微不足道,但即便有PayPal创始团队光环加持,募资仍异常艰难。“比预期困难得多,如今人人都有风投基金,但当时这非常另类。”Howery回忆。

机构LP对如此小规模基金兴趣寥寥。Howery曾希望斯坦福大学捐赠基金作为锚定投资者,但对方因基金规模过小而退出。最终仅募得1200万美元外部资金——主要来自前同事个人投资。

急于启动的Thiel决定自掏3800万美元(占首期基金76%)补足缺口。“基本分工是Peter出钱,我出力。”Howery回忆道。考虑到Thiel的其他事务,这种分工实属必然。

2004年的Clarium Ventures(后更名Founders Fund)阴差阳错成为硅谷最佳定位基金,这归功于Thiel募资前完成的两次个人投资。首项是2003年联合创立的Palantir——Thiel再次身兼创始人与投资人双重角色,与PayPal工程师Nathan Gettings及Clarium Capital员工Joe Lunsdale、Stephen Cohen共同启动项目。次年他邀请斯坦福法学院同窗、特立独行的卷发怪才Alex Karp出任CEO。

Palantir的使命极具挑衅性:借鉴《魔戒》中"真知晶石"的意象,运用PayPal反欺诈技术,帮助用户实现跨域数据洞察。但与常规企业服务不同,Thiel将客户锁定为美国政府及其盟友。"9·11事件后,我思考如何既反恐又保障公民自由,"他在2013年向《福布斯》解释。这种政府导向的商业模式同样遭遇融资困境——投资者对缓慢的政府采购流程充满疑虑。

Kleiner Perkins高管直接打断Alex Karp的路演,大谈该商业模式不可行;老对手Mike Moritz虽安排了会面,却在整场会议中漫不经心地涂鸦——这似乎又是针对Thiel的刻意冷落。尽管未能打动沙丘路风投机构,Palantir却获得中情局旗下投资部门In-Q-Tel青睐。"这个团队最令人印象深刻的是他们聚焦人机数据交互的执着,"一位前高管评价。In-Q-Tel以200万美元成为Palantir首个外部投资者,这笔投资日后为Thiel带来巨大财务与声誉回报。Founders Fund后续累计投资1.65亿美元,截至2024年12月持股价值达30.5亿美元,回报率18.5倍。

但巨额回报尚需时日,Thiel在创立Clarium Ventures前的第二项关键投资见效更快:2004年夏,Reid Hoffman将19岁的Mark Zuckerberg引荐给老友Thiel。这对政见相左却惺惺相惜的PayPal战友(Hoffman 1997年创立社交网站SocialNet,后加入Confinity任COO)对社交网络早有深度探讨。当他们在Clarium Capital旧金山Presidio豪华办公室会见Zuckerberg时,已具备成熟认知与投资决心。

"我们对社交网络领域做了充分研究,"Thiel在《连线》活动上坦言,"投资决策与会议表现无关——我们已下定决心投资。"这位穿着T恤配阿迪达斯凉鞋的19岁青年,展现出Thiel在《从0到1》中推崇的"阿斯伯格式社交笨拙"特质:既不刻意讨好,也不耻于询问陌生金融术语。这种脱离模仿性竞争的特质,正是Thiel眼中的创业者优势。

会面数日后,Thiel同意以50万美元可转债形式投资Facebook。条款简明:若2004年12月前用户达150万,债权转股权获得10.2%股份;否则有权撤回资金。尽管未达目标,Thiel仍选择转股——这个保守决策最终带来超10亿美元个人收益。虽然Founders Fund未参与首轮投资,但后续累计投入800万美元,最终为LP创造3.65亿美元回报(46.6倍)。

Thiel后来将Facebook B轮融资视为重大失误。首轮投资时估值500万美元,八个月后Zuckerberg告知B轮估值已达8500万美元。"办公室墙上的涂鸦依旧糟糕,团队仅八九人,每天感觉毫无变化,"Thiel回忆道。这种认知偏差导致他错失领投机会,直至C轮估值5.25亿美元时才加倍押注。这让他悟出反直觉的教训:"当聪明投资者主导估值激增时,往往仍被低估——人们总是低估变革的加速度。"

Sean Parker将Michael Moritz列入"黑名单"自有其缘由。这位电视广告经纪人兼海洋学家的儿子,1999年以19岁之龄凭借P2P音乐共享应用Napster震撼科技界。尽管Napster最终在2002年关停,却为Parker赢得声誉与争议。同年他创立联系人管理应用Plaxo,其社交功能雏形及"危险神童"光环吸引红杉资本Moritz等投资者注资2000万美元。

Plaxo重蹈Napster覆辙:高开低走。据当时报道,Parker管理风格飘忽——作息混乱、团队失焦、情绪多变。至2004年,Moritz与天使投资人Ram Sriram决定罢免Parker。当Parker尝试套现股份受阻时,矛盾激化:Plaxo投资方雇佣私家侦探追踪其行踪,核查通讯记录发现涉毒迹象(Parker辩称属娱乐性质且不影响工作)。这场闹剧以2004年夏Parker出局告终,却意外促成转机——离开Plaxo后,他立即与Mark Zuckerberg展开合作。两人年初相识于Facebook闪电攻占斯坦福校园之际,Parker主动致信这位年轻创始人探讨发展。

Parker甚至专程飞往纽约,在Tribeca热门餐厅与Zuckerberg共进晚餐,不惜透支银行账户。当Plaxo分崩离析之际,他在Palo Alto与Zuckerberg重逢,随即出任Facebook总裁,开启短暂而传奇的合作。其首个举措便是向Michael Moritz与红杉资本复仇——2004年11月Facebook用户突破百万时,红杉寻求接触机会。Parker与Zuckerberg设计了一场残忍的戏弄:他们故意迟到且身着睡衣,用题为《不该投资Wirehog的十大理由》的演示文稿嘲讽红杉,其中包含"我们没有收入""我们穿着睡衣迟到""Sean Parker参与其中"等幻灯片。"鉴于他们的所作所为,我们绝不可能接受红杉投资,"Parker表示。这个错失或许成为红杉史上最痛失手。

正如这个插曲所示,这位Napster创始人在Facebook早期融资中扮演关键角色,引导Zuckerberg认识风投世界。因此当Zuckerberg在Clarion的Presidio办公室会见Thiel与Hoffman时,Parker亦在场。

尽管Thiel与Parker早年在Plaxo时期已有交集,但真正奠定合作基础的是Facebook时期。2005年8月,Parker在北卡罗来纳州租用派对别墅时,因未成年助理在场及可卡因搜查事件被捕(尽管未被起诉且否认知情),最终被迫离开Facebook。这反而成为多方共赢的转折点:Zuckerberg已准备好接管管理权,投资者摆脱了才华横溢但难以捉摸的代言人,而Parker也坦言"冲刺后便消失"的性格本就不适合日常运营。

数月后,Parker以普通合伙人身份加入Thiel的风投机构——此时它已更名为Founders Fund(最终像Facebook一样去掉了定冠词)。这个名称更契合其抱负与定位。“我们对PayPal时期的某些投资者颇有微词,我们认为完全可以用另一种方式运作。”Howery表示。其核心理念简单却颠覆:绝不驱逐创始人。

这在如今“创始人友好”泛滥的市场看似平常,但当时实属创举。“他们首创‘创始人友好’理念,当时硅谷惯例是找技术创始人,雇佣职业经理人,最后把两者都踢出局。投资者才是实际掌控者。”Flexport CEO Ryan Peterson评价。

“这就是风投行业前50年的运作方式,直到Founders Fund出现。”Stripe联合创始人John Collison总结风投史道。自1970年代起,Kleiner Perkins与红杉资本通过积极介入管理取得成功,这种“投资人主导”模式在Atari和Tandem Computers等案例中成效显著。即便30年后,顶级风投仍保留这种思维惯性——权力属于资本方而非创业者。红杉传奇创始人Don Valentine甚至戏称应把平庸创始人“关进曼森家族的地牢”。

Founders Fund的“创始人本位”理念不仅是差异化策略,更源于Thiel对历史、哲学与进步本质的独特认知。他坚信“主权个体”的天才价值,认为束缚突破常规者不仅是经济愚蠢,更是文明破坏。“这些人会毁掉世界最有价值发明家的创造,”Luke Nosek道出团队对传统风投的蔑视。

Sean Parker完美契合这种理念,但27岁的他加入仍引发投资者忧虑。宣布任命的报道直言:“其过往经历令部分LP紧张”。Parker本人也坦言:“我始终缺乏安全感,会议后总自问是否提供了价值?”

这种担忧引来了老对手Mike Moritz的阻击。2004年募资5000万美元后,Founders Fund于2006年再度出击,目标1.2-1.5亿美元。此时团队已焕然一新:Parker加入、Nosek全职加盟,加之Thiel作为Facebook首位外部投资者的光环,这家原属对冲基金副业的小机构正蜕变为新兴势力。

此举显然触怒了Moritz。据Howery等人回忆,这位红杉掌舵人试图阻挠其募资:“在我们募集第二期基金时,红杉年会上赫然出现警示幻灯片——‘远离Founders Fund’。”两年后加入的Brian Singerman补充细节:“他们威胁LP若投资我们,将永久失去红杉准入资格。”

同期报道显示,Moritz的措辞更为隐晦。他在LP会议上强调“欣赏长期坚守企业的创始人”,并点名几位未能做到的知名创业者。其中明显暗指Founders Fund合伙人Sean Parker。“我们愈发敬重那些缔造伟大企业的创始人,而非将个人利益置于团队之上的投机者,”Moritz在事后回应中写道。

这记"回旋镖"反而助推了Founders Fund:“投资者纷纷好奇:为何红杉如此忌惮?这反而释放了积极信号,”Howery表示。2006年,该基金成功募集2.27亿美元,Thiel出资比例从首期的76%降至10%。Howery指出,“斯坦福大学捐赠基金领投,标志着我们首获机构投资者认可”。

随着早期投资初见成效,Founders Fund独特的投资哲学开始显现威力。Thiel对制度化管理的厌恶使基金前两年处于“高效混沌”状态。Howery奔波于项目挖掘,而团队拒绝固定议程与例行会议。

由于Thiel需兼顾Clarium Capital,时间极为有限。Howery表示:“我只能安排他参与关键会议。”Parker的加入虽未改变基金运作原理,但带来了更多系统性:Howery解释道,“当Luke和Sean加入后,我们三人可共同评估项目,或由一人初筛后再引入团队决策。”

核心团队形成能力互补:“Peter是战略思想家,专注宏观趋势与估值;Luke兼具创造力与分析力;我侧重团队评估与财务建模,”Howery分析道。Parker则补全产品维度:“他深知互联网产品逻辑,Facebook经历使其精通消费者互联网痛点,能精准识别细分领域机会。”其个人魅力同样成为谈判利器:“他极具感召力,在交易收官阶段尤其出色。”

除Facebook与Palantir两大标志性投资外,Founders Fund早期还押中6.89亿美元售予Salesforce的Buddy Media,但也错失YouTube——这本该是其“射程范围内”的项目,因为创始人Chad Hurley、Steve Chen、Joed Kareem均来自PayPal,最终被红杉的Roelof Botha捕获,仅一年后即以16.5亿美元售予谷歌。

无论如何,Founders Fund前几年业绩已堪称惊艳,而更辉煌的时刻即将到来。

2008年,Thiel在友人婚礼重逢老对手Elon Musk。这位PayPal旧将彼时已用套现资金创立特斯拉与SpaceX两家公司。当风投市场追逐下一个消费互联网热点时,Thiel却兴趣渐失——这源于其斯坦福时期对法国哲学家René Girard学说的痴迷。“Girard的思想与时代格格不入,正合叛逆本科生胃口,”Thiel回忆道。

Girard提出的“模仿欲望”理论:人类欲望源于效仿而非内在价值。该理论成为Thiel解析世界的核心框架。Facebook崛起后,目睹风投界集体追逐社交产品的模仿狂潮,Founders Fund虽投资了本地社交网络Gowalla(后被Zuckerberg收购),却显勉强。

Thiel在《从0到1》中精辟总结:“所有成功企业都是不同的——通过解决独特问题获得垄断地位;所有失败企业都相同,都未能逃离竞争。”尽管风投领域难言垄断,Thiel仍将此理念贯彻于投资策略:寻找其他投资者不愿或不能触及的领域。

Thiel将目光转向硬科技——那些构建原子世界而非比特世界的公司。这种策略有其代价:继Facebook之后,Founders Fund错失了Twitter、Pinterest、WhatsApp、Instagram和Snap等所有社交领域重大机会。但正如Howery所言:“你甘愿用所有这些错失来换取SpaceX。”

2008年婚礼重逢后,Thiel提议向SpaceX投资500万美元,部分动机是“弥补PayPal时期的裂痕”,显示其对Musk技术尚未完全信服。当时SpaceX已经历三次发射失败,资金几近枯竭。某前任投资者误抄送给Founders Fund的邮件,更暴露行业对SpaceX的普遍看衰。

尽管Parker因领域陌生选择回避,其他合伙人却全力推进。作为项目负责人,Nosek力主将投资额增至2000万美元(占基金二期近10%),以3.15亿美元投前估值入场——这是Founders Fund史上最大手笔,也被证明是最明智决策。

“这极具争议,许多LP认为我们疯了,”Howery坦言。但团队坚信Musk与技术潜力:“我们已错过多个PayPal同事项目,这次必须全力押注。”最终这笔投资使基金在其最佳项目中的持股翻了两番。

某家Founders Fund正在接洽的知名LP因此断绝往来。“我们因此分道扬镳,”Howery透露。这位匿名LP错失了惊人回报——后续17年间,基金累计向SpaceX投资6.71亿美元(仅次于Palantir的第二大持仓)。截至2024年12月公司以3500亿美元估值进行内部股份回购时,该持仓价值已达182亿美元,实现27.1倍回报。