2025年7月29日,美国证券交易委员会(SEC)在华盛顿特区投下具有里程碑意义的一票:正式批准现货比特币及以太坊 ETF 的实物申赎(in-kind creations and redemptions)。

这一看似技术性的决策,实则为加密资产加速融入主流金融翻开了关键的一页。它不仅是加密ETP运作模式的重大优化,更是SEC在构建“恰当的监管框架”之路上,对市场效率和投资者利益的又一次深度考量。

告别“现金魔咒”,一场迟到的“成人礼”

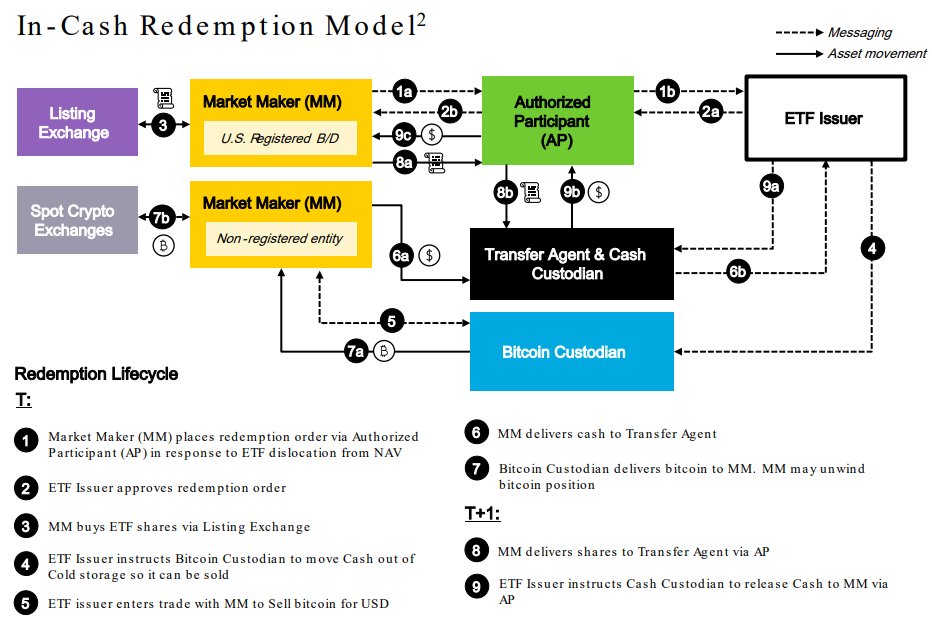

在此次批准之前,美国市场上的现货比特币和以太坊ETP被强行戴上了“现金申赎”的枷锁。这意味着,当授权参与者(Authorized Participants, APs,通常是高盛、摩根大通等传统巨头或专业做市商)申购ETP份额时,必须先将现金交给发行方,再由发行方去现货市场买入比特币或以太坊;

反之,当赎回时,发行方需先卖出加密资产换回现金,再交付给AP。

图源:贝莱德

这种看似“稳妥”的现金模式,在实际操作中却带来了诸多挑战:

-

高昂的交易成本与滑点: 每次现金流转都伴随着在公开市场进行大规模加密资产买卖,导致交易费用累积,并在大宗交易时产生显著的滑点,直接侵蚀了ETP的运营效率和收益。

-

潜在的税务负担: 对发行方而言,每一次现金申赎都可能触发加密资产的买卖,从而产生应税事件,增加了税务复杂性和潜在的资本利得税负担。这些成本最终往往会转嫁到投资者身上。

-

价格跟踪误差: 现金申赎模式在处理巨额资金流时,可能导致ETP价格与基础资产的实时价格之间出现偏差,影响ETF产品的跟踪精度。

-

操作复杂度与风险: 发行方需要管理大量的现金流和加密资产流,并在短时间内完成复杂的买卖操作,增加了运营风险。

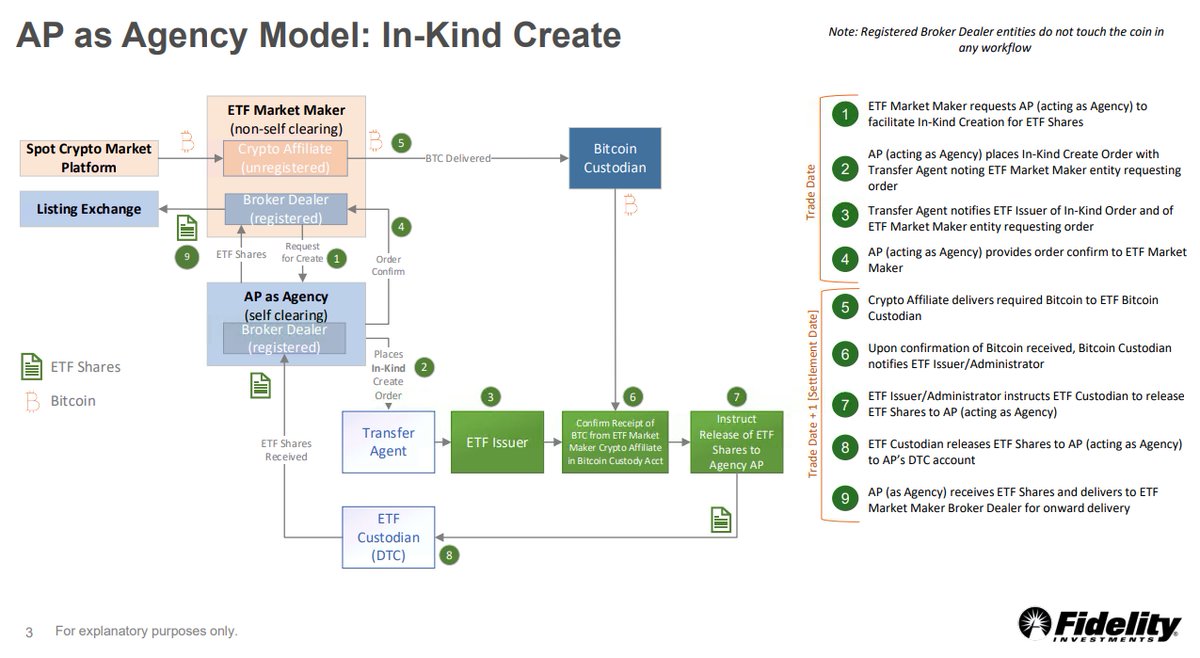

而实物申赎的获批,则如同为加密ETP插上了“自由的翅膀”。它允许授权参与者(AP)直接将真实的比特币或以太坊交付给ETP发行方以创建新的份额,反之亦然。

SEC主席Paul Atkins明确指出:“今天的批准继续为加密货币构建一个合理的监管框架,从而形成一个更深入、更动态的市场,这将惠及所有美国投资者。”

彭博分析师James Seyffart认为,SEC未来对其他山寨币(altcoin)ETF 的批准,很可能从一开始就允许采用这种实物申赎模式。

加密大V BITWU.ETH (@BTW0205) 评论称,这真正将比特币、以太坊ETF的运作方式拉齐到黄金ETF的成熟模式,显著降低了运作摩擦,也象征着SEC对主流加密资产商品属性的进一步认可。

多维度深远影响

此次SEC的决定,其背后蕴含着对加密市场格局、投资者利益以及未来监管方向的深远影响,我们可以从以下几个核心维度进行深入剖析:

图源:富达

1. 大幅提升ETP运营效率,降低投资者成本。

实物申赎最直接的优势在于其卓越的效率与成本节约。

-

削减交易成本与滑点: 授权参与者和发行方不再需要频繁地在公开市场上进行法币与加密资产之间的转换。AP可以直接使用其持有的比特币或以太坊来完成创建,这规避了中间环节的交易费用和因大额交易可能导致的滑点,尤其是在市场波动剧烈时,这一优势尤为突出。

-

潜在的税收优化: 在某些司法管辖区,实物申赎可以避免在申赎过程中因为现金买卖加密资产而产生的即时应税事件,具有潜在的税收优势(具体情况依各国税法而定)。

-

更好的价格跟踪效果: 避免了现金结算可能带来的价格差异和时间延迟,ETP的价格更容易紧密跟踪其基础加密资产的价格。

2. 加速加密资产与传统华尔街的深度融合:大机构的“链上”之旅

实物申赎是传统金融市场ETP的“标准作业程序”(Standard Operating Procedure)。SEC的此次批准,使得加密ETP在运作机制上完全对标传统金融产品,这是加密资产获得华尔街主流机构更广泛认可和接纳的关键性一步。

-

提升机构参与度与灵活性: 许多大型华尔街银行、做市商和金融机构本身就持有或管理着大量的数字资产。实物申赎允许他们更便捷地利用现有资产来参与ETP市场,无需额外的法币兑换流程,大大降低了他们参与加密ETP的门槛和运营摩擦。Virtu(一家主要的授权参与者)的CEO就曾表示,现金申赎模式在效率上存在“比较性低效”,而实物申赎则“完全合理”。

-

消除SAB 121“副作用”: James Seyffart也提及,美国SEC废除SAB 121(一项曾限制银行持有加密资产的会计准则)的“副作用”可能才刚刚开始。正如另一位知名ETF专家Dave Nadig所言,随着美国会计规则障碍的消除,“几乎所有在托管链条中的人现在都可以加入比特币的链条”。这暗示着更多传统金融实体将能更直接地参与到加密资产的持有和交易中,而实物申赎正是这一趋势的直接体现。

-

拓宽资金流入渠道: 传统机构投资者习惯于实物申赎模式。此次批准移除了他们进入加密ETP市场的最后一道“心理和操作障碍”,有望吸引更多传统基金、养老金、家族办公室等巨额资金通过ETP这一“入口”流入加密市场,这不仅仅是资金的涌入,更是信任的桥梁。

3. 对加密投资者、散户与机构客户的切实影响:透明与高效

-

对普通投资者(散户): 对普通投资者而言,实物申赎带来了“更低的潜在跟踪误差和费用”。虽然散户无法直接进行实物申赎,但由于ETF运作效率的提高,管理费可能随之降低,产品与基础资产的价差更小,最终让散户以更优的成本,更精准地投资加密资产。

-

对机构客户(大型投资者或基金): 知名分析师 Phyrex 解释称,现货ETF的实物赎回“更多的是为AP来使用的”。但这并不意味着与机构客户无关,恰恰相反,它“可以为机构客户提供合规的BTC和ETH提取服务,是提升流动性和收益能力的重大利好”。

4. 巩固和扩大加密原生市场流动性与效率:生态系统自我优化

实物申赎的机制,使得ETP的创建和赎回直接发生在加密资产层面,而非仅仅是现金层面。

-

增加加密资产的流通和流动性: 授权参与者在申赎过程中直接进行加密资产的转入转出,这意味着会有更多的实际比特币和以太坊在机构之间流动。这有助于增加链上活动(尽管大部分大型机构仍通过受监管的托管方进行资产转移),并为加密资产市场注入更深层次的机构流动性。

-

更有效的市场平衡器: 当ETP价格与基础资产价格出现偏差时,AP的套利行为会更加高效。这种即时、低成本的套利机制将使ETP价格与现货价格的联动更加紧密,提升整个市场的效率和价格发现能力。

-

减少市场波动压力: 在大量赎回情况下,由于AP可以直接收到比特币或以太坊,而非现金,ETF发行方就不必在公开市场大量抛售基础资产来获取现金,从而减少对现货价格的直接冲击。反之亦然。这有助于平滑市场波动,提升加密原生市场的稳定性。

加密加速迈向“华尔街之舞”的终极融合

SEC主席Paul S. Atkins在公告中直言:“这是SEC的新一天,我的主席任期内的首要任务是为加密资产市场开发一个恰当的监管框架。” 此次SEC批准加密ETP实物申赎,并辅以混合ETP和期权产品的开放,无疑是美国乃至全球加密市场监管进程中的一个重要分水岭。

想想看,曾几何时,加密资产不过是科技圈里一小撮极客的“小众实验”,充满了野性与不确定。而今,它却以一种势不可挡的态势,化身为华尔街巨头们争相布局的“战略要塞”,加速融入全球金融那张庞大而复杂的网络。 这场变革,已是不可逆转的潮汐。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush