黄金价格的历史性上涨表明,随着市场越来越严肃地看待越来越长的风险清单,市场正急于寻找安全的抵押品。

黄金是一种被严重误解的资产。许多投资者对它不屑一顾,用凯恩斯的话说是“野蛮的遗物”,也被认为是向可转换债券、特殊目的收购公司和比特币兴起之前时代的一种令人尴尬、原始的回潮。但当它像今天这样发出响亮的声音时,明智之举是予以认真关注。

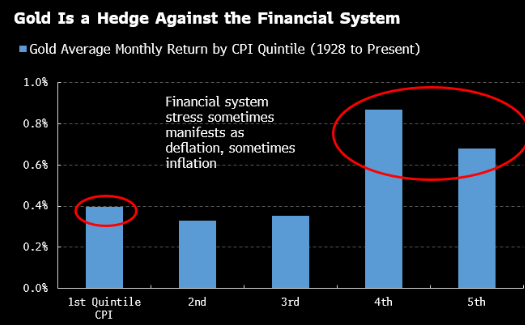

最大的误解之一是把黄金仅仅视为通胀对冲和防范货币贬值的工具。但它的作用远不止于此:它是对金融体系本身的对冲。以非金融化形态持有时,黄金不构成任何人的负债;当政府债务以及场内与场外信贷如同现在这样越来越充满风险时,黄金就是无可置疑的抵押品。

对更安全抵押品的追逐始于俄乌冲突后新兴经济体的央行。在一个美国愿意把美元当作武器挥舞的世界里,美元不再可被视为可靠的储备。始于央行的行为已扩散至更广泛的市场,促使人们在风险不断堆积的金融体系中寻求更安全的抵押品。

如果仅把黄金当成通胀对冲工具,人们就会完全错过它所传递的关键信号。黄金同时也是通缩对冲。但通胀或通缩只是金融体系压力上升的症状。真正的解药是高质量抵押品,市场当下正迫切追逐这种抵押品,并因此推高了金价。

如果按照传统看法,黄金只是通胀对冲工具,那么上图中的柱线应当从左往右逐步变高,因为更高的通胀理应使黄金带来更好的回报。但事实相反:当通胀非常低以及非常高时,黄金的表现都最好。

这种效应本应该更明显,假如在1930年代初,美国没有强制私人持有者以每盎司略高于20美元的价格把黄金卖给政府,随后又将其重估至35美元。于是,黄金在那个十年的顽固通缩期间上涨,尽管普通民众未能从中受益;但如果市场当时未被关闭,它本可能涨得更高。

美国之所以没收黄金,是因为人们在大萧条期间开始囤积黄金,从而加剧了通缩危机。是什么在推动当下市场对实际财富流失的风险进行对冲、并把金价推至新高?可能性不在少数:

严重的信贷下行

固定收益波动性低且受抑制后,债券市场受到冲击

全球日益庞大的财政赤字被货币化

融资市场事件

人工智能与股市泡沫破裂

经济衰退

关税/地缘政治风险

这些情形的共同点在于,在极端状况下,它们都可能严重损害在市场上充当货币的那些抵押品的价值。如果你开始缺乏可行且安全的选择,那么持有黄金就开始变得合理。

据Orlock Advisors的Russell Napier称,金价上涨主要是因为一场迫在眉睫的信贷危机。这确是一个强有力的候选解释。

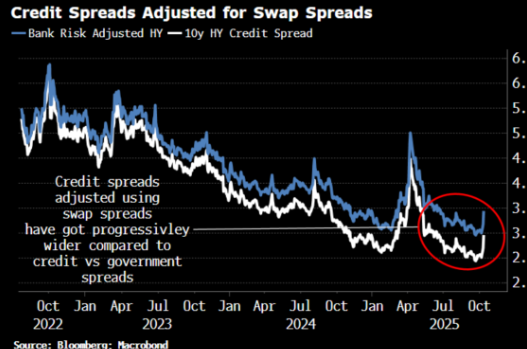

高收益与投资级信用产品的利差一直在持续不断收窄。对收益的追逐以及来自场外私募信贷的竞争不断把利差压低。但这并不意味着风险在下降。

利差是以“无风险”的政府债券收益率为基准来衡量的。但鉴于美国及其他国家存在巨额财政赤字,这一点已不能想当然。

对优质抵押品的需求意味着,一些最高质量的信用产品开始看起来像是相比政府债券更安全的替代品。

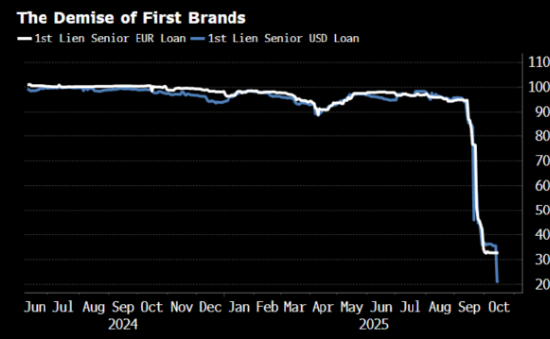

至少此前它们开始显得更安全。近期在贸易紧张局势再起,以及First Brands破产之后,利差已经走阔。正如摩根大通首席执行官杰米·戴蒙提醒我们的那样,如果你看到一只蟑螂,就很可能还会看到别的。

黄金市场与戴蒙的看法一致。在一场通缩性的信用事件中,当现金流停止或受到严重侵蚀时,持有一种非金融化、且不构成任何人负债的资产,成为市面上为数不多的对冲之一。

但让市场不安的并不只有私营部门偿债能力,愈发挥霍无度的各国政府同样是一个重大忧虑。不同之处在于,主权政府可以通过印钞摆脱麻烦。

这无疑也在推动一部分对黄金的需求。战时或衰退时期之外出现的大规模财政赤字最终被货币化的风险,将侵蚀法定货币的实际价值。或许,为应对一场私营部门或公共部门的债务危机,量化宽松会在量化紧缩结束后惊人之快地重回议程,正如美联储主席杰罗姆·鲍威尔本周所暗示的那样。

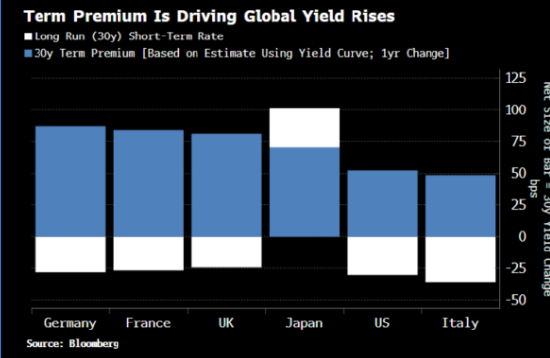

对官方抵押品信心的减弱,可以从期限溢价的上升中看出端倪。在多数主要发达市场国家,期限溢价推动了过去一年收益率的上行。

美国国债市场正处在关键节点。低波动性预示着收益率未来将出现更大的变动。无论这一变动是由于通胀还是通缩冲击引发,收益率是向上还是向下,黄金的需求仍将存在。

为什么?如果是通胀,黄金就能发挥其更为人所知的防范货币贬值的功能。

但如果是信贷危机与通缩,对高质量抵押品的刚性需求仍在。信贷下行会重创非政府债务,最终也会波及政府债务。在高企的赤字和债务通缩并存的经济环境下,货币化主权债将变得不可避免。

政府债务的名义价值会被兜底,但其实际价值会被削弱。因此,整个体系的抵押品都会遭受打击。但黄金,除非再次被政府以法令没收,有望保持“好货币”的角色。这正是其历史性上涨所传达的信息。

责任编辑:李桐