来源:期货日报

早上好,先来看下重要消息。

特朗普再购入8200万美元公司和市政债券

美国总统唐纳德·特朗普今年秋季继续购买了市政债券和公司债券。美国政府道德办公室周六公布的最新披露信息显示,特朗普至少购买了价值8200万美元的债券。特朗普买入的公司债包括奈飞公司、联合健康集团、波音公司、Meta、家得宝公司、博通公司等企业发行的债券,以及高盛、摩根士丹利等华尔街银行发行的债券。美国政府在他执政期间收购了英特尔公司的股份。他还购买了美国城市、地方学区、公用事业公司和医院的市政债券。这些披露信息分别落款于10月17日和20日,由美国政府道德办公室(OGE)在政府“停摆”结束后公布。

“美联储正在发生重大变化”

据CME“美联储观察”,截至北京时间11月17日7:00,美联储12月降息25个基点的概率已跌破50%,仅有44.4%。有分析指出,美联储内部分歧加剧给12月的议息会议增添了巨大的不确定性。

高盛分析师警告,数据不足打乱了原本预期的降息节奏,原本“12月降息、明年1月暂停”的预期存在极大不确定性。

Bianco Research总裁James Bianco认为,美联储决策机制正经历结构性转变,核心权力从主席个人向委员会集体投票倾斜。近期市场对12月降息的预期概率从70%降至42%,关键并非在于经济数据,而是FOMC内部投票倾向变化。

不过,美国政府“停摆”结束后,大量经济数据将密集发布,将为市场与美联储评估美国经济状况提供关键依据。据美国商务部和劳工部已公布的详细时间表,数据发布将从周四开始陆续展开。届时,市场将重新定价美联储未来的降息路径。据摩根士丹利预测,美联储在12月议息会议前能够获取美国9月就业、通胀、零售销售及三季度GDP初值等完整数据,关键在于10月和11月就业报告能否及时发布。

直线跳水!加密货币市场进入“熊市”

昨夜今晨,比特币直线跳水,从10万美元附近直线下跌,一度跌破93000美元大关。截至发稿,比特币报93392.3美元,下跌2.18%。

Coinglass数据显示,过去24小时,加密货币市场超过15万人爆仓。

Wintermute OTC交易主管Jake Ostrovskis指出,比特币近期已承受大量现货抛压与企业对冲需求的压力,在缺乏加密本身的利好叙事之时,其与传统资产的关联度迅速升高,成为当天行情下挫的重要推力。

自上周以来,比特币已经连续跌破10万美元、9.5万美元大关,交易人士认为,从历史经验来看,当前跌势或仍未结束。

在衍生品市场中,避险需求快速升温。根据Coinbase(COIN.US)旗下Deribit的数据,投资者对10万美元以下执行价的看跌期权需求明显抬升,其中9万美元与9.5万美元附近的保护性合约交易最为活跃。

10x Research指出,2024年夏季及2025年年初的两轮熊市均带来30%至40%的跌幅,而目前比特币自2025年高点仅回调逾20%,尚不足以形成真正的底部信号。

10x Research表示,加密市场已进入“确认的熊市阶段”。ETF流入走弱、长期持有者持续抛售、散户进入意愿低迷,都表明市场情绪正在暗中恶化。该机构在10月中旬便捕捉到趋势反转信号,目前将比特币下一个关键支撑位设在93000美元附近。

成本与预期共振,聚酯产业链表现偏强

近期,聚酯产业链整体表现偏强,与市场预期高度契合。这波行情的背后,是宏观氛围回暖、成本支撑稳固与基本面稳健共振所致。11月13日瓶片期货成交放量成为市场情绪显著好转的有力佐证。

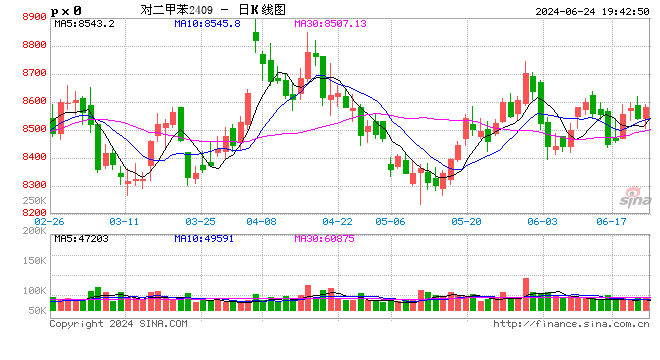

“聚酯产业链自10月下旬以来的持续走强,成本端的稳固支撑尤为关键。”中信建投期货高级分析师李思进表示,国际油价企稳为产业链奠定了基础,而PTA龙头企业协同减产,有效提振了行业“反内卷”情绪。其中PX表现格外突出,因其新增产能需等到2026年三季度后才会释放,供应偏紧的预期十分强烈。同时,近期汽油裂解价差走强,海外调油需求初现启动迹象,进一步巩固了PX价格上涨的根基。委内瑞拉与尼日利亚的地缘政治风险,更给原油价格带来上行动力,这种成本传导效应正持续作用于聚酯产业链。

供需与宏观面改善则为行情“添薪加柴”。终端订单回暖,叠加中美贸易关系缓和,让市场对年底外贸订单量增长充满期待。

浙商期货高级分析师朱立航补充说,经历前期长时间下跌后,聚酯产业链整体利润已处于偏低水平,而新凤鸣新装置投产后,上游在相当长一段时间内无新增产能,叠加季节性淡季中聚酯需求表现强于预期,多重因素共同推动聚酯链商品价格集体走强。

细分品种中,PTA价格反弹的逻辑尤为清晰。弘业期货分析师张永鸽表示,一方面,PTA装置检修增加,供应压力延后,近期累库压力不大;另一方面,印度取消对聚酯产品的BIS认证,利好PTA及下游产品出口,再加上中化泉州装置意外停车的助推,PTA及下游产品价格重心持续提升。

尽管当前PTA期货价格已接近9月的高位,但市场对价格下行的担忧相对有限。

李思进表示,聚酯链商品价格破位下行的概率较低,更可能维持偏强震荡走势,不过后续上行驱动也略显不足。

从基本面来看,分化特征已然显现。“终端方面,上周新订单量回落,工厂以执行前期订单为主,多数企业订单可用天数在15天左右,江浙地区终端工厂开工率已开始走弱,内需呈现下降态势,12月至明年1月冬季订单消化完毕后,市场关注点将转向出口端。聚酯产业链现金流表现良好,长丝微幅盈利,短纤和瓶片盈利状况尚可,前期产销好转带动下游积极补仓,各产品库存均有明显回落。”李思进说。

展望后市,受访分析师更关注成本驱动与基本面的共振。

“后续聚酯产业链商品价格上涨将主要依赖成本端利多,能否形成趋势性行情取决于两个关键条件:一是内需与外贸订单出现超预期改善,支撑开工负荷维持高位;二是PTA仓单出现逆季节性下降,推动基差企稳走强。”李思进认为,当前聚酯产业链自身基本面利多有限,缺乏引领行情向上突破的动能。

朱立航则持更乐观态度,他认为后续聚酯产业链商品表现或偏强。“本轮反弹行情是市场对长期基本面保持乐观的体现,预计明年聚酯产业链商品将走出一轮估值修复行情。”朱立航认为,当前聚酯产业链商品价格下行的空间比较有限,淡季需求表现强于预期,“抢出口”未给后续需求带来太大压力,再加上中长期供需格局改善,价格持续走强的可能性更大。

从长期驱动来看,朱立航表示,上游PX已较长时间无新增产能,而需求端维持正增长,供需格局本就偏紧。在明年亚洲地区重整装置春检常态化的情况下,二季度芳烃供应或阶段性收紧,将为价格提供上行动力。

张永鸽则认为,后市仍存在一定下跌风险,例如后期下游订单转淡、PTA检修产能重启后供应压力凸显等。但当前基本面情况相对良好,无需过度悲观,重点关注成本波动与装置负荷变化两大核心变量。整体来看,聚酯产业链正处于“成本托底、预期改善、基本面分化”的阶段,短期偏强震荡格局有望延续,而中长期行情则需等待成本驱动与供需改善形成真正的共振。

责任编辑:赵思远